Uniphore筹集资金4亿美元|印度创投周报(2月14日-2月19日)

作者 | Steven Fiorillo

编译 | 华尔街大事件

摘要:TSLA并不是一家科技公司,因为它的毛利润和净收入100%来自汽车部门。

我对埃隆·马斯克(Elon Musk)只有钦佩之情,因为他做了一些只有少数人才能做到的事情。马斯克决定将自己的时间和资源分配到汽车行业,向电动汽车转型。当你想到进入行业的壁垒时,也许没有比这更困难的行业了。

福特(Ford)、通用汽车(General Motors)、丰田(Toyota)和本田(Honda)占据了美国汽车市场的主导地位,它们拥有庞大的基础设施和支出能力。特斯拉(Tesla)的第一款车型是2009年推出的跑车Roadster, 2012年又推出了model S。2012年,TSLA的收入成本支出为3.832亿美元,运营费用支出为4.244亿美元,而F的收入成本支出为1183.2亿美元,运营费用支出为90.4亿美元。

多年来,由于市场因素,汽车制造商来来去去,而像F和通用这样的竞争对手由于其规模而拥有巨大的规模经济。TSLA在资金不足的情况下完成了许多人认为不可能完成的任务,并克服了重重困难,成为了电动汽车市场的顶峰,在2021年实现了538.2亿美元的收入和56.4亿美元的净利润。在过去的9年里,TSLA的收入增长了129.23倍,从亏损3.962亿美元到盈利超过50亿美元。TSLA的成功是不可否认的,但它的业务已经取得了广泛的成功,这并不意味着它的股票价格是准确的。

伟大的公司可能会错误定价股票,我觉得现在仍然有大量关于TSLA股票的炒作。许多投资者被这个故事所吸引,而忽视了财务状况或股票的估值。作为一家公司,TSLA没有任何不好的地方可说。他们已经完成了不可能的事情,没有多少人或公司能够取得这样的成就。

虽然TSLA的业务仍然很好,但它的股票仍然被高估,因为它仍然被认为是一家没有技术公司利润或产品的技术公司。多年来,我一直是埃隆的粉丝,他所取得的成就令人瞩目,但这并不能改变TSLA仍然被高估的事实。即使我是股东,我也不会改变我的观点,因为这些数字与9163.1亿美元的市值不符。

Tesla

01

人们仍将TSLA归类为一家科技公司

TSLA是最大的狂热粉丝之一,因此,他们创造了一个很棒的产品,但在投资方面,细节很重要。我希望所有认为TSLA是一家科技公司的人,不要再用“如果”来描述潜在的未来故事,而是要坚持TSLA每季度报告或年度10-K报告中列出的事实。2021年是特斯拉营收和利润创纪录的一年,这清楚地表明特斯拉毫无疑问是一家汽车公司。

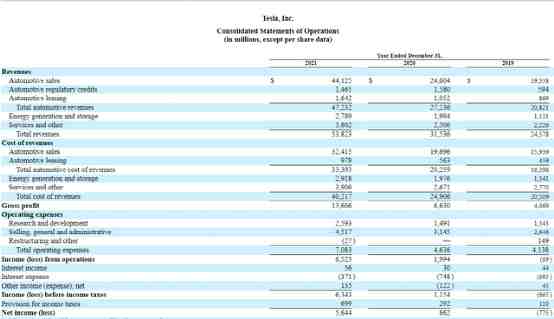

2021年,TSLA的营收为538.2亿美元:

汽车销售额441.25亿美元

汽车监管信贷14.65亿美元

汽车租赁16.42亿美元

汽车行业总收入472.32亿美元

能源生产和存储27.9亿美元

服务及其他38.02亿美元

在创纪录的2021年,TSLA 87.75%的收入来自其汽车部门。无论你对TSLA的未来想说什么,今天,TSLA是一家纯粹的汽车公司,我可以证明这一点。TSLA剩余的12.26%的收入包括能源生产和存储,他们的服务和其他业务没有赚到一分钱。从能源生产和存储中产生27.9亿美元的成本是29.2亿美元,该部门在2021年损失了1.29亿美元。

服务和其他部门38亿美元收入的产生成本为39.1亿美元,2021年该部门损失了1.04亿美元。总体而言,汽车业务以外的65.9亿美元收入并没有为TSLA带来一分钱的利润,而且TSLA每年还在这些业务上亏损。TSLA不是能源公司,也不是科技公司,他们是汽车公司,这没什么错。TSLA是一家成功的汽车公司,他们有很多值得骄傲的地方。

Tesla

TSLA的毛利润为136.1亿美元,净利润为56.4亿美元。在TSLA的毛利和净收入中,每一分钱都来自汽车。TSLA不计入监管信贷或租赁的汽车销售占其总收入的81.98%,占收入成本的80.06%,占毛利润的86.07%。

在实际数据中,没有证据表明TSLA是一家科技公司,那么为什么人们仍然试图将TSLA视为一家科技公司呢?TSLA的毛利率为25.28%,很多人认为,这并不意味着该公司的业务拥有护城河。看看真正的科技公司,它们的毛利率都在50%以上:

字母(GOOGL) 56.9%

元平台(facebook) 80.8%

Salesforce (CRM) 74%

工作日(WDAY) 72.4%

微软(Microsoft) 68.8%

变焦视频(ZM) 72.8%

甲骨文公司(Oracle) 80%

关于TSLA是什么类型的公司的说法应该改变。TSLA与我在示例中使用的任何公司都不一样。TSLA生产实体汽车,实体汽车占TSLA收入的87.75%、毛利的100%、净利润的100%。在TSLA创建一个新的收入部门,使其收入从汽车领域多样化,并从其他业务部门产生大量的毛利和净收入之前,他们是一家汽车公司。作为一家汽车公司,TSLA被严重高估了,我相信还会有更多的不利因素。

02

估值

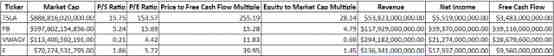

我将把TSLA与FB、福特(Ford)和大众(Volkswagen)进行比较,结果可能会让你大吃一惊。TSLA的市值为8888.2亿美元,所以我用市值为5976亿美元的FB作为我的科技公司,用F和VWAGY作为我的汽车公司。在讨论估值指标之前,我想给每个公司一个快速的框架:

TSLA

市值8888.2亿美元

538.2亿美元的收入

净利润55.2亿美元

34.8亿元自由现金流(FCF)

FB

市值5,976亿美元

1179.3亿美元的收入

净利润393.7亿美元

391.2亿美元的自由现金流量

VWAGY

市值1134亿美元

2941.8亿美元的收入

净收入212.7亿美元

286.8亿美元的自由现金流量

F

市值702.7亿美元

1363.4亿美元的收入

净利润179.1亿美元

95.6亿美元的自由现金流量

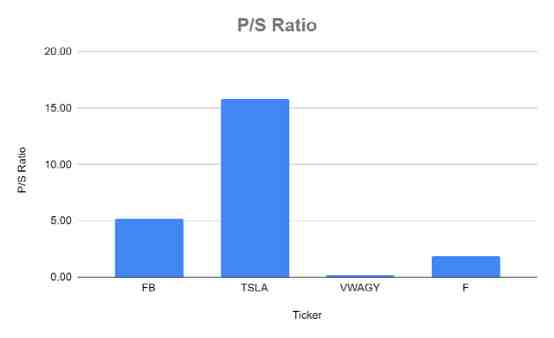

TSLA目前的市盈率为15.75倍,而FB的市盈率为5.24倍,VWAGY的市盈率为0.21倍,F的市盈率为1.86倍。TSLA的股价远高于一些大型汽车制造商,市盈率也远高于facebook。

Steven Fiorillo

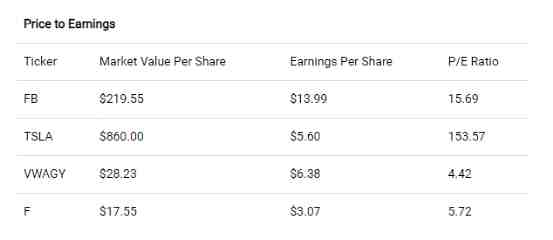

市场给予TSLA的市盈率为153.57倍,而FB为15.69倍,VWAGY为4.42倍,f为5.72倍。153.57倍的市盈率似乎非常高,而且在下一个指标之后会更陡。

Steven Fiorillo

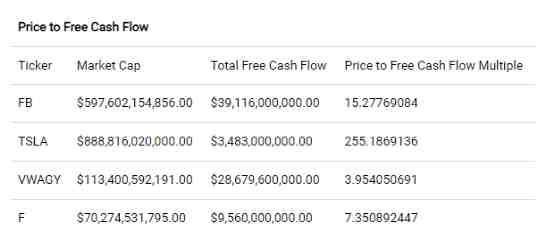

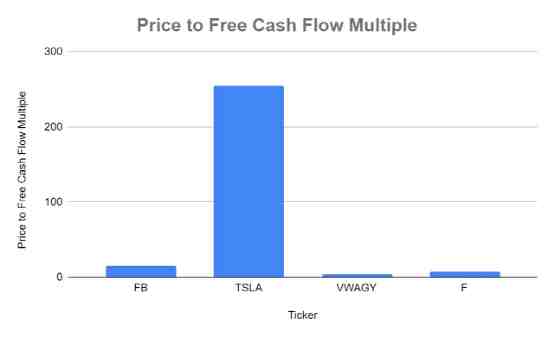

TSLA的市盈率为255.19倍,而FB的市盈率为15.28倍。在汽车方面,VWAGY交易在3.95倍的FCF,而F交易在7.35倍的FCF。

Steven Fiorillo

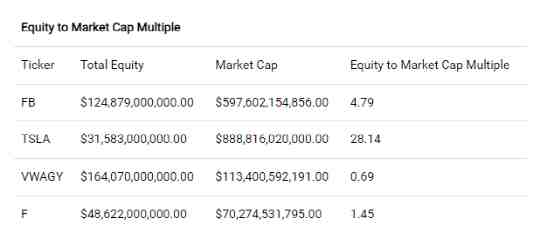

TSLA的最大股票市值比为28.14倍,而FB为4.79倍,VWAGY为0.69倍,F为1.45倍。

Steven Fiorillo

单纯从估值的角度来看,TSLA被高估了。我知道反驳会是什么;你没有考虑增长。我打算看看他们的增长和利润率,然后提供所有的事实,而不是只挑选某些方面的数据。既然每个人都想把TSLA归类为科技公司,以符合他们的叙述,那么让我们继续,把数据看作是一家科技公司,因为这是市场先生对他们的估值。

与2021年相比,TSLA的营收增长了119.11%(641.1亿美元),净利润增长了613.35%(338.5亿美元),FCF增长了1023%(356.3亿美元)。TSLA目前的估值为255.19倍的FCF,而facebook的FCF为15.28倍。TSLA的增长令人印象深刻,但这是一家汽车公司,而不是一家利润丰厚的软件公司。

最重要的估值指标之一是市值比FCF的倍数,但没有多少人能如此深入地研究这些数字。FCF表示公司在计入支持运营的现金流出后的现金。我喜欢用这个指标来忽略净收入,因为FCF是一种衡量盈利能力的指标,它不包括非现金支出,而是包括设备和资产支出。公司还利用FCF偿还债务、再投资、支付股息、回购股票和进行收购。

FCF的倍数是需要考虑的一个关键方面。尽管TSLA一直是一个令人难以置信的增长故事,但它在2021年创造了34.8亿美元的FCF。如今,TSLA的市值比VWAGY多7754.2亿美元,比F多8185.4亿美元,但VWAGY的FCF收入比TSLA多252亿美元,而F在2021年的FCF收入比TSLA多60.8亿美元。这些数字没有意义,考虑到TSLA业务产生的FCF,这样大的倍数对于TSLA的增长来说是夸大了。

Steven Fiorillo

虽然TSLA的利润率与科技公司并不相同,但略高于VWAGY。F的利润率具有欺骗性,因为来自Rivian (RIVN)的利润。TSLA实现收入538.2亿美元,毛利润136.1亿美元,毛利率为25.28%。VWAGY的营收为2941.8亿美元,毛利润为557.9亿美元,毛利率为28.96%。TSLA的净利润为55.2亿美元,利润率为10.25%,而VWAGY的净利润为212.7亿美元,利润率为7.23%。

许多人认为TSLA比传统汽车公司的利润要高得多,但事实并非如此。与VWAGY相比,TSLA的毛利率和实际利润率分别增加了6.31%和3.02%。TSLA的营收、净收入和FCF都低于VWAGY,利润率也仅略高于VWAGY,但其市值却比VWAGY高出7754.2亿美元。

如果TSLA拥有7754.2亿美元的额外市值,我预计他们的利润率将远远高于VWAGY,但事实并非如此。利润率提高3.02%在未来可能会成为一件大事,但在TSLA的营收再增加数千亿美元之前,这应该不会对其估值产生太大影响。

TSLA的市值甚至还没有从增长中得到验证。截至2016年年底,TSLA的营收为70亿美元。在过去的5年里,它的收入增长了668.89%(468.2亿美元),达到了538.2亿美元。

不要误解我的意思,TSLA的增长令人印象深刻,他们已经做了一些只有少数公司才能做到的事情。他们带着巨大的进入壁垒进入市场,并从资源极其优越的行业巨头手中抢走市场份额。我不知道有多少公司能够做到这一点,这是令人印象深刻的。仅仅因为这是一个惊人的成就并不意味着经济增长故事验证市值。

FB同期营收增长326.69%,虽然比例基础上,汽车厂商的收入增长了两倍多,FB其收入增长了902.9亿美元,这几乎是汽车厂商的收入增长了两倍。看看这个,VWAGY同期的收入从1957.9亿美元增长到2941.8亿美元,增长了50.26%,即984亿美元。

在同一时期,VWAGY的营收增长了TSLA的两倍多,创造了8倍多的FCF,市盈率为4.42倍,FCF倍数为11.83倍,而TSLA的市盈率为153.57倍,FCF倍数为255.19倍。TSLA的增长故事令人印象深刻,但并不支撑其市值。

03

风险

到目前为止,TSLA一次又一次地接受了挑战,并证明了反对者的错误。我对TSLA的唯一评价是估值,但这对市场来说并不重要。在过去的几年里,无论数据如何,TSLA都在不断提高。TSLA不再是一家新奇的公司,因为他们创造了超过500亿美元的收入和50亿美元的净收入。

我的论文的风险是,TSLA会回升,而你会错过收益。我想再明确一次,我不做空,我也不相信做空股票。这就像在赌桌上,我从不赌“不”,这只是坏的因果报应。多年来,TSLA在摧毁卖空者的同时,为其投资者创造了难以置信的收益。TSLA将永远是我不理解的股票之一,因为尽管它是一家伟大的公司,但它的估值从来没有太大意义。

TSLA可以很容易地扩展到新的业务领域,并建立新的收入来源。TSLA有专业知识和资源进行扩张,最终使估值看起来有吸引力。人们很难对埃隆•马斯克(Elon Musk)下赌注,因为他触碰的一切都会变成金子,他能让不可能变成可能。如果股价或TSLA上涨,如果埃隆进行收购,或者他扩张到另一个业务部门,我都不会感到惊讶。虽然我不相信估值得到了支持,但TSLA所做的一切都让他们来到了这里,证明我是错误的,而且这种情况可能会继续发生。

04

结论

尽管我是TSLA的股东,但我对该公司估值过高的看法并没有改变。从估值、增长到利润率,没有一项指标支撑其过高的市值。TSLA不是一家科技公司,因为其毛利润的100%来自科技公司,而净收入来自其汽车部门。

埃隆•马斯克(Elon Musk)证明了所有怀疑论者都错了,TSLA是一个令人兴奋的故事。他进入了一个有着一些最大进入壁垒的行业,并从F、通用汽车和VWAGY等公司手中夺走了市场份额。TSLA取得了显著的增长,目前正在产生数十亿美元的利润。问题在于估值,没有一项指标能支持其市值。

即使买入股价从峰值下跌30%的股票,其市盈率仍为153.57倍,而TSLA FCF的市盈率为255.19倍。TSLA是一家伟大的公司,但不是一只伟大的股票,如果股价从现在开始再跌50%,我也不会感到惊讶。任何企业的关键目标都是从运营中产生现金,并将其转化为扣除资本支出和利润后的FCF。

TSLA在汽车行业可能一直被奉为神坛,所以即使它的估值一直较高,也没有理由比facebook估值更高。若TSLA股价下跌32.76%,将相当于facebook目前的估值。如果市场继续对公司进行评级,TSLA可能会发现自己处于facebook和VWAGY之间。TSLA的股票可能会再次误导我并升值,但我认为它们未来会下跌。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次