速卖通如何绑定万里汇账号收款

作者 | MangoTree Analysis

翻译 | 华尔街大事件

摘要

我们认为看涨TWTR几乎是覆盖科技行业和更广泛的互联网的一种方式,几乎每个人在某些时候都会这样做。

经过八年半的上市后挣扎,TWTR已经被认为无法操作,作为一个投资者,它似乎永远在波动。

我们借用Cathie Wood的一句话,在谈到TWTR的今天,这句话对我们很有意义:“基础越长,突破或者崩溃也越大。”

随着新的以产品为导向的管理层的掌舵,我们认为TWTR已经准备好以比共识所模拟的更快的速度扩展其业务。虽然我们不认为他们能达到2023年的使用目标,但我们认为他们的收入目标是可以实现的。

我们将TWTR从持有评级提升到买入评级,目标价从59美元下调至49美元,而牛市情况下为64美元。

01

推特正处于模式转变的边缘,而华尔街正处于沉睡状态。

如果你读到这个标题,你可能已经听过这个故事了。推特(NYSE:TWTR)即将达到下一个重要水平,并看到业务飙升。我知道,作为一个怀疑论者,多年来我一直在嘲笑推特上的长期跟随者,至少那些预测股价达到三位数的人"就在眼前"。推特的故事一直是一个潜力不足、执行不力、管理不集中和争议的故事。

它有大量的争议,例如,Twitter几年前收购了Vine,它是TikTok在格式和内容聚合风格上的真正先驱,但却看到它迅速消亡了。现在,TikTok,新时代的Vine,预计今年的全球收入将达到120亿美元,同比增长200%,比Twitter的一致预期高出一倍。想想看,Twitter如果执行得当,本来是可以做到的。但Twitter的悲剧就这样发生了,这个企业和股票理论上可以是“梦想破灭的”。

然而,我们正处于一个转折点,至少我们是这样认为的,一个真正的转折点。在经历了多年的业务停滞、争议和股价区间波动之后,我们认为叙事正在达到一个转折点,而华尔街正沉睡在这个机会上(包括买方和卖方)。推特正在接近其业务的拐点,而几乎没有人注意到。

02

范式转变必须要有催化作用。向移动计算和移动电话的范式转变是由2007年的iPhone催化的,这就是范式转变的一个例子。关于股票市场,我们对范式转变的定义很宽泛,是对一个企业看法的结构性转变。一般来说,在投资中,我们已经注意到,范式转变的叙述会产生多袋的回报。然而,范式的转变需要时间。

我们将使用两个具体的例子。苹果(NASDAQ:AAPL)(2016-现在)和特斯拉(NASDAQ:TSLA)(2017-现在)。(注:请记住,我们并不是把Twitter称为"下一个苹果"或"下一个特斯拉",我们不认为其上升空间有那么大)。

苹果

苹果现在是一个公认的长期标的,是卖方的宠儿,也是世界上最大的企业。但事实并非总是如此。

曾几何时,苹果是一个战场上的股票,有一个分裂的牛市阵营和熊市阵营。我们进入"蒂姆——苹果"时代只有几年时间,关于这支股票的说法是分裂的。一方面,熊市给出了"竞争即将到来"的论点(特斯拉牛市对这一点了如指掌)。虽然他们的定价能力相对稳定,但苹果正在失去份额,随着我们开始看到发达市场的饱和,手机增长开始放缓。

此外,人们对智能手机市场的周期性和随着技术改进而延长的升级周期表示担忧。这是当时许多投资者真正关心的问题,它导致了对该股的一个非常低的倍数,这大约是沃伦·巴菲特首次购买苹果的时间。

牛市的逻辑是,从某种意义上说,这种说法将经历一个范式的转变。也就是说,从被认为是一个周期性的硬件制造商,到一个令人难以置信的粘性品牌,其软件生态系统的低流失率和选择性。这是一个与共识完全不同的业务,有着完全不同的叙述方式。

管理层执行了,iPhone的销售和收入继续增长,他们的安装基于软件的货币化,并且利润率继续扩大。这种执行导致人们对苹果公司业务性质的看法发生了转变,从周期性的硬件转变为软件+低周转的硬件。结果是,倍数增加,收益上升,剩下的就是历史了。

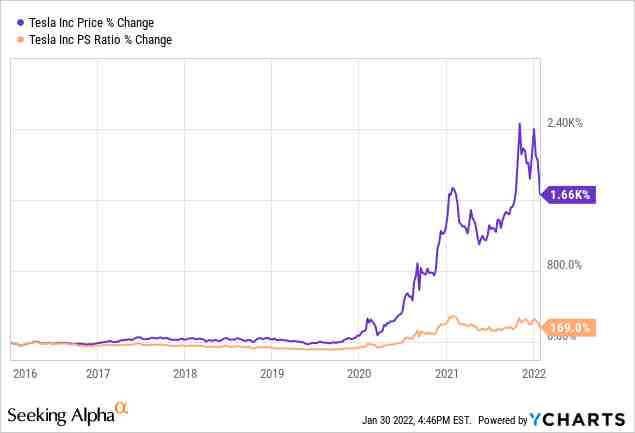

数据来源:YCharts

我们把苹果公司的范式转变,以及几乎所有因为这种范式转变而经历过这种回报的企业都归结为这些因素。(a.)经营杠杆/EPS惯性,(b.)作为处于竞争中的股票,(c.)管理,(d.)执行,(e.)合理的估值,以及(f.)华尔街的叙述重置。现在让我们试试一个更近的、更流行的、更有魅力的例子——特斯拉。

特斯拉

特斯拉,很像苹果公司,在多年来即使不是公认的空头,也至少是一个竞争之后,已经发展成为一个公认的多头标的。该股的熊市情况是,尽管只销售小众的豪华电动车,但该公司的估值高达500亿美元。当华尔街认识到特斯拉的品牌价值和规模化推动下行市场的能力,并且能够实现盈利时,范式就发生了转变。

特斯拉,就像苹果一样,满足了所有的条件。从18年第三季度开始,他们实现了非美国通用会计准则下的盈利,毛利率和营业利润率不断提高,显示出强大的经营杠杆和高比率的每股收益增长。特斯拉是一个波动巨大的股票,有很高的空头利益,当叙事最终被重置时,催化剂助推作用也很大。他们和苹果公司一样,拥有出色的执行力管理。

此外,他们以较低的个位数价格和销售比率交易,所以当叙述重置时,倍数有扩大的空间。最后,随着业务的执行,华尔街将更多的重量和价值放在了牛市的案例上。

数据来源:YCharts

那么,我们能从这两家企业中得出什么结论呢?在过去的几年里,这两家公司都是全球股票中表现最好的一些公司。如果我们相信这些水平的优异表现是由叙述中的结构性范式转变创造和维持的,那么我们可以寻找尚未发生这些转变的公司,以获得长期的上升空间。

当然,范式的转变需要催化剂。在我眼里,特斯拉转变的第一个催化剂是18年第三季度,当时他们终于报告了盈利能力,他们可以经济地经营业务。而苹果的情况就不太清楚了,因为他们只是在结构上击败了对手,并且连续几年都在筹集资金,很少出现问题。

现在,这让我们怎么办?进入Twitter。推特是否会出现类似的模式转变?

我们理解那些对Twitter持怀疑态度的人的担忧。他们已经上市近九年了,经过无数次的管理团队和收购提议,都没能实现有意义的规模增长。明确地说,我们认为推特的模式转变将是一个细致和持续执行的"缓慢燃烧",沿途将有标志性的几个季度。

我们想从凯西·伍德的一句话开始,他是过去几年中最热门的投资者之一。她可能不是,也可能不是这句话的来源,但她是我们听到这句话的来源:“一只股票的基础越长,最终的突破或崩溃就越大。”

从本质上讲,一只股票的发展在区间内和停滞不前的时间越长,当它发生时,向上或向下的移动就越大。特斯拉在180-380美元之间(拆分前)停留了多年,最后才突破。推特自上市以来,一直是一个区间波动的名字,每次都不能坚定地突破或坚定地分解。这是因为该业务从来没有真正突破或崩溃过,但我们认为这将会改变。

让我们逐一看看范式转变的限定因素。

运营杠杆/EPS惯性

首先,推特一直在挣扎于盈利能力的问题上。GAAP的EPS一直被高额的股票报酬所拖累。此外,由于推特在内容审核方面进行了大量投资,他们的员工人数增加,推动了核心SG&A的增长。再加上可以说是低效的研发支出,导致平台上的价值创造非常少,你有非常薄弱的运营利润率。

进入2022年,我们认为继续以20%的速度扩大收入规模,将足以让他们在明年看到有意义的经营杠杆。即使你不相信我们,看看卖方的共识是什么。

推特盈利共识

显而易见,看起来推特正在为扩大盈利能力而努力。对于一个毛利率低至60%、收入不断扩大的企业来说,我认为这些估计是相对合理的,并可能成为推特的叙述模式转变的催化剂。

推特的多空对抗

推特,也是一只相当有战斗力的股票。它有一个相当大的空头利益,有一个非常活跃的熊市阵营。推特经常被描述为金矿中的小丑车,坐在文化接触点和参与中心上,但却无法从中实现业务。自然,熊会蜂拥而至。推特是一个真正的战场,没有什么实质性的买方和卖方的支持。苹果(巴菲特之前)和特斯拉(凯西·伍德之前)也一样。我们认为,一个潜在的催化剂可能是一个大牌经理人购买推特(不一定过于激进)。

管理层

长期以来,管理问题一直是Twitter的一个问题。在许多方面,杰克·多尔西在用户群的货币化、执行以及在机会出现时的资本化(尤其是Vine)方面是失败的。我们在Twitter上看到的很多问题都可以归结为他们对团队的整合。多西的统治相对来说是没有纪律的,没有重点的,在产生股东价值方面也不成功。

我们认为,从多西这个不专注的管理者转变为帕拉格·阿格拉沃尔这个专注于产品的领导者,将是有益的。我们还认为,一个以产品为中心的、有纪律的管理层将继续使发展速度加快。这是保持Twitter对现有用户和潜在新用户的新鲜感的一个关键因素。

强有力的管理是改变叙事的关键,虽然到目前为止我们还没有从帕拉格那里看到什么,但我们所看到的是很有希望的。他已经在Twitter工作了十年,担任过各种职务,从工程师开始,最终升任CTO。现在他是掌舵人,从我们看到的新功能介绍,甚至像NFT简介图片这样的小东西,我们喜欢他。请记住,这个NFT简介图片的增加,虽然可以说是幽默和不重要的,但很可能是Twitter在App Store和Google Play Store排名上升的动力。

我们对以产品为中心能给Twitter带来的好处持谨慎的乐观态度。我们需要看到管理层的一些早期执行,以便在华尔街建立可信度和节奏。因此,如果新的管理层决定用沙袋来确定节奏,我们可能会对估计值产生一些短期风险。如果发生这种情况,请关注他们电话会议评论中的定性细节。

03

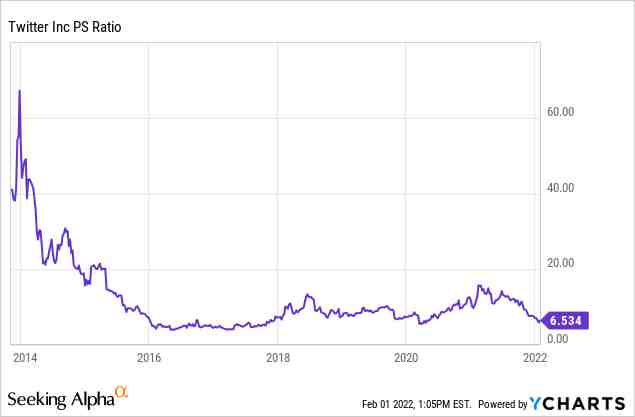

估值方面,当拥有范式转变的公司时,你想要的是感觉它可能是底部或至少是相对接近底部的东西。我认为我们已经到了,或者说接近到了Twitter。

数据来源:YCharts

推特正在重新设定历史最低的倍数。现在,这是否合理还有待商榷。然而,现实是,你正在寻找历史上的低谷倍数,这可能意味着现在的风险和回报有一些安全边际。考虑到增长率、利润率或参与度,现在的估值并不叫贵,一旦叙事重启,一定会走高。

叙事的重置

最后,也是最重要的因素,是华尔街围绕着推特发生的叙述重置。这必须是管理层强有力的执行的结果,而不是其他。卖方的期望值继续下降,但短期内可能还不够低。Twitter需要在用户增长方面看到有意义的惯性,并且ARPU值持续增长,远远超过预期,才能改变这种说法。这可能需要时间,以及持续和有意义的执行。

推特需要的是(a)一个主要的催化剂(不太可能),或者(b)来自C-Suite的持续执行,超过华尔街的预期,慢慢改变人们对公司的看法。我们认为更可能的机会是后者,管理层面临的挑战是在核心产品上进行迭代,并增加广告和订阅的层次,从而有效地实现参与的货币化。

我们认为,他们在广告方面的增长,更注重加强其直接回应业务。他们通过改善第一方目标定位(纳入来自新功能的信号,如话题、列表等)和使用行业标准的第三方解决方案,如SKAN(用于iOS)来改善Twitter的3P跟踪和归因、目标定位和测量。好消息是,Twitter的广告定位和测量工具在进入IDFA时就已经很弱了,所以从IDFA出来后,他们面临的阻力非常小。我们认为,如果推特能够建立一个有效和全面的直接回应广告平台,他们就可以大幅提高广告收入。

此外,我们认为他们正在订阅范围内采取措施,寻找其他的货币化参与渠道。无论是小费创作者、超级粉丝,还是通讯集成,Twitter都在努力寻找新的、独特的方式来实现参与的货币化。如果不成功,他们就撤掉。我认为重要的是要认识到,拥有一个以产品为中心的焦点和管理团队,再加上不断加快的发展速度,很可能会增加订阅相关的收入。

底线是,推特有渠道和催化剂,可以让华尔街的叙述发生转变。这是一个时间(更重要的是)执行的问题。如果他们能够执行,我可以看到未来几年持续的20%以上的收入增长,导致倍数的上升。

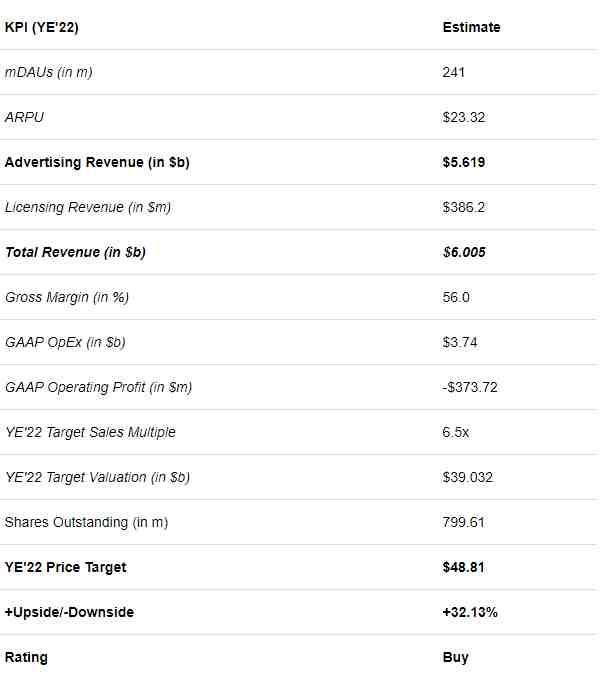

估值——上调买入价,意味着30%以上的上升空间

这里并不是我们对Twitter的完整模型,相反,它是我们为2022年的框架的常规输出。请牢记这一点,我们不是简单地在镖靶上投掷飞镖,这些只是我们的估计。在我们看到Meta (NASDAQ:FB)刚刚发布的经营业绩后,我们对2022年的估计已经降低。

我们认为,短期内,由于供应链和通货膨胀尤其影响中小企业、IDFA(影响测量/定位)和TikTok的出现,所有社交媒体广告都有减少估计的空间。然而,我们认为到目前为止,相对于其他参与者来说,Twitter在减少估计方面的担忧最少。这是因为在进入IDFA之前,广告定位就已经很差了,所以IDFA对他们业务中的一小部分直接反应影响不大。

此外,我们认为TikTok的出现对具有类似人口统计学的更强大的广告平台构成了更大的风险。尽管如此,我们认为这些问题将在短期内对它们产生影响。考虑到这一点,我们认为2023年将是收入增长的实质性加速年,在某种程度上也是参与度的加速年。我们认为,随着他们克服动荡的短期不利因素,股价将回升至7倍左右。

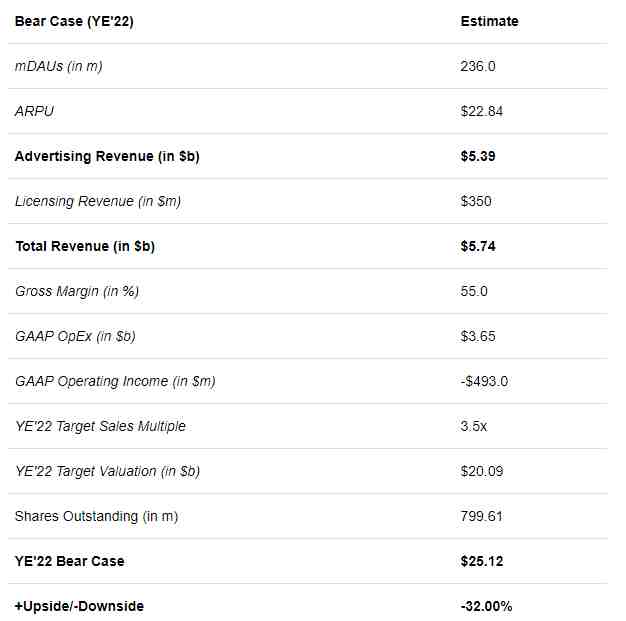

我们的熊市案例意味着随着这一年的进展,用户增长会减速,对广告需求的宏观影响会更大,以及许可收入的减少(来自MoPub的推出)和利润率的降低。我们的目标倍数是假设这项业务从2022年起就不能再增长了。平台上的直接回应广告?又一次失败了。渠道顶端的市场份额?来自Instagram和TikTok的竞争太大,没有意义。这是我们想到的最大的熊市案例,虽然它是一种真实的可能性,但我们认为它还是不太可能的。

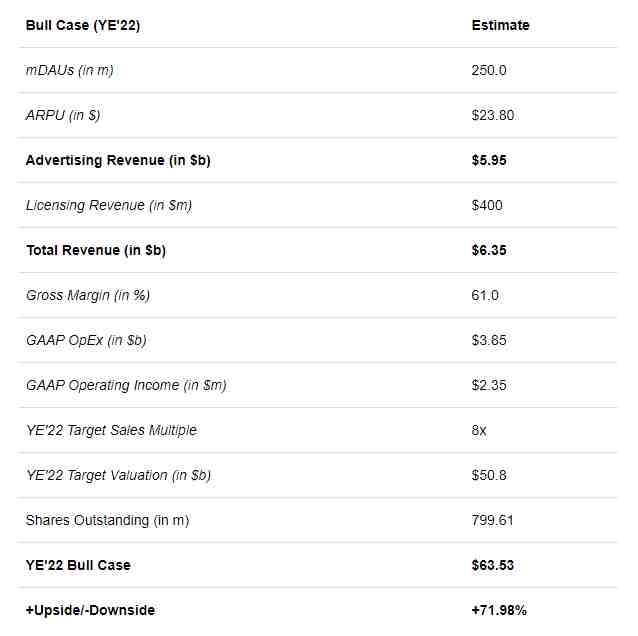

我们的目标牛市假设继续朝着Twitter到2023年达到3.15亿mDAU的目标前进,并且由于更大的订阅量和来自DR的更高的收入组合,ARPU增长速度超过预期。我们假设8倍的倍数,以反映Twitter更注重增长的观点。在这种情况下,市场对推特在广告和订阅方面的执行力,以及新管理团队的一贯执行记录给予了肯定。从本质上讲,他们找到了一种有效的、可持续的方式来实现应用程序的货币化,华尔街将以较高的倍数来奖励他们。

04

推特可能会出现情绪上的范式转变,向好的方面发展。

总之,尽管推特在过去面临着巨大的障碍(特别是执行风险),但我们认为目前的价格在叙述性转变之前是值得投资的。我们的意思是,风险和回报平价强烈地反映了潜在的不利因素(IDFA、用户停滞、执行失败等),而没有对这项业务肯定有可能释放的潜在优势进行定价。

总而言之,我们认为推特是一个不对称的风险和回报赌注,并做多该股票。因此,我们将该股从"持有"升级为"买入"。

END

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次