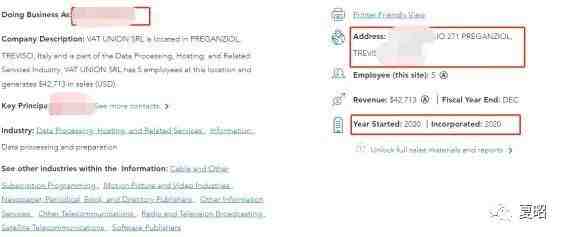

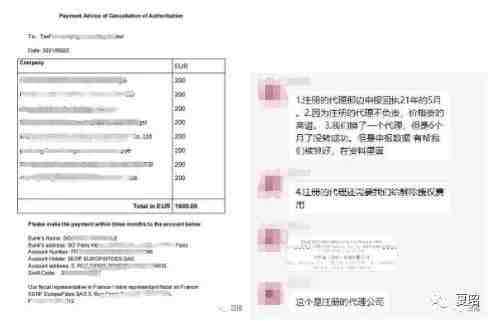

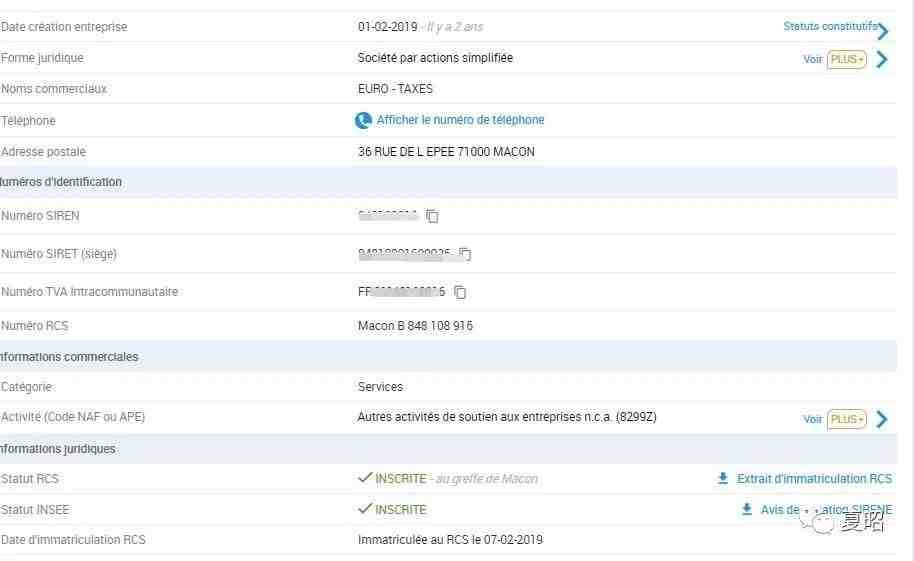

应很多朋友的要求,又准备开始写写文章了,只是依然不知道更新的频率会怎样?但至少每月能出一篇高质量文章吧。在岁末年初的时候,大家需要部署明年的电商市场的时候,我就来写写关于欧洲VAT的一些事情吧!各种成本的增加让卖家已经苦不堪言,特别是欧洲线上代缴VAT之后,卖家们更是在利润上大幅的降低,之前低申报的现在没法再做了,甚至之前低申报的账户面临着各种未知的风险。那么,线上代缴VAT之后,卖家是否能做到一些成本上的优化呢?答案当然是肯定的!如果你在进口国(英国为例)缴纳了进口增值税(用自己申请的VAT税号),那么你应该是可以在你的税务代理公司那边免费取得可以进行抵扣的进口增值税文件(C79)以及真实合法的票据(如含增值税的本地进项采购发票),同时,你的税务代理公司有义务帮你进行税务的核算,帮你申请退税,你只需要提供你的英镑银行账户。当然在以下几种情况,我们需要慎重考虑:1.如果过去存在低报漏报历史,则需慎重考虑。因英国退税超过一定额度,存在查账的风险。因此,本身存在不良纳税记录的,进行退税操作,有可能诱发对历史缴税记录的清查,不仅不能取得退税,反而会补缴税金,并被处以罚款。但是长期看来,坚持合规仍是正途。2.如果过去合规纳税,但是并没有专业途径处理退税的,可以联系你们的税代进行退税操作。另外,因为过去的C79文件没有再对应申报期进行抵扣处理,后续进行退税操作,需要对相应申报期的申报进行调整并做退税处理,其操作存在一定的复杂度,但是仍然可以进行退税。3.当然,如果你因为担心退税操作的复杂性,也可以选择使用PVA递延模式清关,卖家尽可能采用递延清关的模式,避免后期大量退税,增加被税局稽查的风险,关于递延清关的模式,卖家需要找到好的物流渠道,最好还是能找到好的清关行合作比较稳妥。如果卖家朋友确实有这方面的退税需求,不仅限于英国,特别是对于那些财务正规化,并准备资本化的卖家而言,这些尤为重要,如果你们有这方面的问题,我们可以一起探讨,因为过去几年,我们在实际的操作过程中接触了不同的税务代理公司,也接触了一些本土的会计师,或许能给到你们更专业的帮助!如果这个有需求,可以留言告诉我,如果实在是需求比较多,我看能否安排专门的税务师来给大家普及一下!说完退税问题,我们再来看一看更严重的意大利和法国VAT的重灾区,最近有不少卖家朋友反馈在意大利增值税代缴的过程中面临账号切换的问题:“当税金小于500欧,用支付宝支付,当税金高于500欧的必须使用对公账户电汇方式进行税金支付,目前不能再使用第三方平台进行税金支付,避免产生税金被退回导致税金晚支付。”我们一直在用第三方支付进行支付税金,因此我咨询了其他税代和本地税务师。其表示并未收到税局以及银行关于税金支付方式发生变化的政策变更。税务师也联系税局进行核实。最终获取了关于此税代背后事务所的真实情况:该意大利会计师事务所是一家境外法人注册的公司,法人是一名中国人。因为境外法人注册的意大利公司不可能成为税务代表,因此遭受了税局以及警局的调查,接下来会面临较严重的麻烦。事实上,关于意大利税务代理发生问题事件已经不是首次。2020年,国内深圳某知名税代与某居住在法国的华人林合作某,也在意大利注册了一家公司成为税代,凭借着低价揽号的操作,该税代迅速代理了3000多家税号。2021年3月出,但是由于不熟悉意大利税务操作流程,为从另一税代转过来客户注销税号时,将另外一家本地事务所的税号注销,其后拒不承认。另外的事务所向意大利税务局进行举报,最终导致林某意大利事务所被调查。而以境外法人成立意大利本地公司,然后作为税代公司,获取到税务电子账户后,为客户进行申报,也是现在国内一些知名税代机构的无下限操作了。为了降低成本,低价营销,收拦客户,直接忽视风险的做法,只会让这个行业受到更严重的损伤,最终承担后果的,也是卖家。 除了意大利税代的乱象,法国税务行业内的黑洞,也同样令人发指。法国以严格的税代代表制著称,因此在法国境内愿意担任税务代表的法国本地会计师并不多,要么以收取一定的保证金作为前提,要么收取的服务费用也比较高昂。也是近期,有同行爆料,接受到一名客户反馈,其名下的税号无法转出,找到多方操作近半年无果,因为法国会计师要求支付解除代理费用才肯解除代理,每一个税号解除代理的费用高达200欧元。卖家一方面被收取高额的服务费,同时还不能享受到高质量的服务,转代理的时候,还需要被收取高额的取消代理费。除此以外,更加糟糕的是法国也与意大利存在同样的乱象。同样是居住在华人的林某,也在2019年也与国内深圳某知名税代公司合作在法国Macon成立了公司作为税代公司,并以该公司与国内多家税代公司合作,为跨境电商卖家提供服务。由于对于风险的无知,一心为谋取利益,因此低价招揽许多客户。而林某也并非专业人士,既无专业资质,又无管理能力,导致众多卖家的申报无法及时申报,收到很多罚金。2021年,随着欧盟平台代扣代缴的实施,法国税务局也加强了对卖家合规的审查,林某代理的税号也出现税务稽查,然后由于承担连带责任,林某的银行账户也遭到调查。此后,在林某进行提交的税号也长达半年无法下税号。最终,国内某与之合作的知名税代不得不下架法国税号注册产品,并告知客户由于税号申请量过大,税局工作积压,所以无法及时处理。说到这里,就不用我继续去剥了吧,2021年作为欧洲VAT线上代缴的元年,我相信随着各方压力的加大和对合规的需求增强,税务合规是大势所趋,大家不要因为仅仅是在VAT价格上的诱惑,而失去对服务质量本身的判断。以上也是基于一些行业信息做的分析,如果有错漏之处,还望大家指出,当然,如果大家对税务合规问题的疑问依然存在,可以私信联系,当然,如果时间和专业的问题,我未能全部解答,还望包涵!我相信2022年,在欧洲税务问题上的合规趋势依然严峻,卖家朋友们一定要选择有实力靠谱的专业税代公司合作,不要贪图一时的便宜。最后回复一下前几天和赢商荟老魏直播的时候提到过Amazon广告架构的问题,在这先做一个简单常识性逻辑的解答:

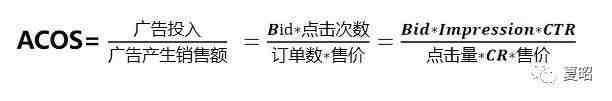

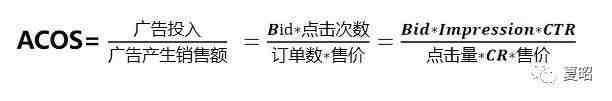

这个公式我们不难看出,广告的ACOS,除了销售客单价的影响较大外,和CTR/CR两个变量存在很大的关系,其实我们要做的就是把CTR和CR如何优化,这里可以参考之前2016年写的一篇文章:

夏昭:PPC优化的思路

了解完广告的基本逻辑,剩下更重要的一个工作就是如何搭建广告的架构,通常情况下,卖家在一个商品广告上会采取多种形式的尝试,自动型广告,手动型广告,还包含了各种匹配模式,词组、精准或广泛等等,但实际上,根本性的原则是不能变,即是要确保每一个广告组在整体性的CTR/CR上表现是优秀的,并且不断的根据适时的表现去调整,确保每一个组的转化的表现是优异的,即是确保每一个广告组的质量得分是优异的, 这才能让这些词语获得更多的转化,这也是Amazon广告最根本的逻辑,当然在这一点上,确实几句话也很难给卖家朋友们表达清晰。

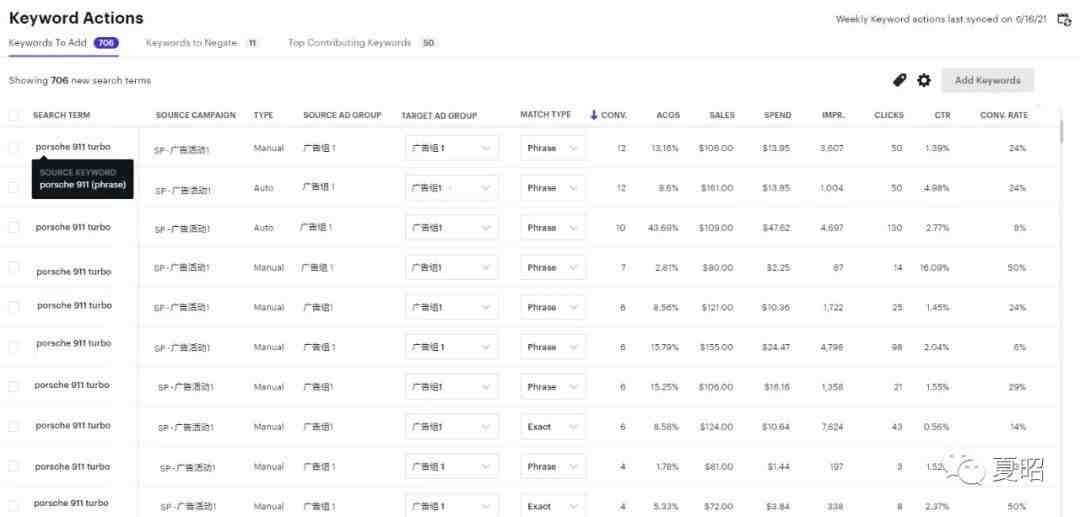

我们在实际的操作过程中,也尽量选择第三方软件来构建广告架构和监测广告的表现,推荐大家使用的是一个美国的广告公司的软件:Teikametrics 他能帮我们解决以下几个问题:1.我们只需要确定我们的ACOS和我们的预算,系统会根据我们设定的ACOS标准和预算,通过算法,不断的靠近我们的值。2.在关键词出价的这个维度上,系统会通过24小时不间断的优化,从而更加智能的出价,让我们在曝光和点击上更优异的表现。

3.在整个关键词上的覆盖,系统也是给出了极大的支持,不断的在广告词语上给了指引和参照。

总体而言,在Amazon广告这个版块上,我们的确需要应用第三方工具来监测或约束我们的广告表现。当然,如果大家也有需求,关注一下加微信,我给大家拉个群,到时候大家一起交流,叫上该软件的中国区负责人,如果有可能,开年组织一场线下的免费Amazon广告交流会应该是可以的,说好的,是纯免费,那么就转发吧,算是新年的福利吧!