如何复制执行型人才

1、VAT是什么?

答:与国内增值税类似,VAT全称是VALUE ADDED TAX, 这是欧盟国家普遍使用的售后增值税,也即是指货物售价的利润税。

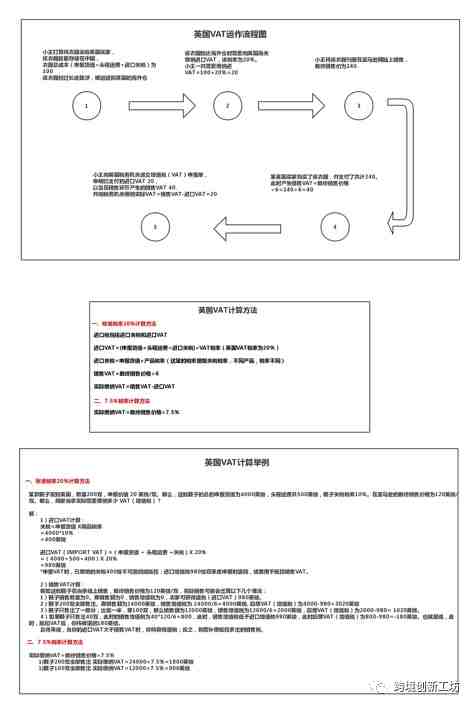

当货物进入英国(按欧盟法例),货物缴纳进口税;当货物销售后,商家可以退回进口增值税,再按销售额交相应的销售税。

海外公司或个人,只要将货物放在欧盟地区,并产生销售行为,都要申请注册VAT增值税号,并缴纳售后增值税。

2、英国VAT缴税条件是?

英国VAT它适用于在英国境内产生的进口,商业交易及服务行为。同样适用于那些使用海外仓储的卖家们(比如AMAZON,EBAY卖家),因为您的产品是从英国境内发货并完成交易的。

货物在销售时已经在英国当地,货物并非由英国买家(顾客)个人进口进入英国 。即:使用英国仓储服务的商家,都依法要缴纳VAT。

3、如何理解物品所在地?

答:物品所在地是指销售时货物存放的实际地理位置,如存放在英国,则要缴纳VAT。然而海外商家货物所在地如在中国(或欧盟之外),只是在欧洲刊登,这不属于VAT增值税缴纳的范畴。即货物所在地在中国,以邮政小包、专线等形式进入英国,此类销售不需要缴纳VAT 。

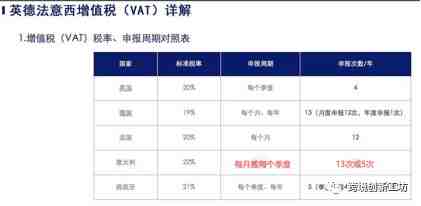

4、英国VAT税率如何计算(20%税率申报)?

需缴纳的VAT=销售税VAT-进口税VAT

销售税VAT=市场价/6 市场价=定价x1.2

进口税VAT=(申报货值+ 头程运费+关税)x20%(商家可以在季度申报时作为抵扣)

进口关税= 申报货值X 产品税率(这里的税率是指关税税率)

若借用货代VAT税号,如果做头程清关的VAT和挂靠在客户销售平台上的VAT不一致,头程清关缴纳的VAT税费在VAT销项税申报环节将不能抵扣,即使当期销售税额小于进口所缴的VAT金额,也无法实现退税。

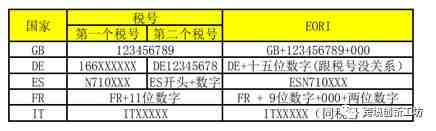

5、什么是EORI号?么是EORI?

答:EORI 号是英文 Economic Operator Registration and Identification 的缩写。该号码是欧盟国家内凡是有经济活动,尤其是有进出口生意的个人/企业必备的一个登记号。无论有无VAT号,卖家要以进口方的名义进口货物到英国,并在之后进行进口税(IMPROT VAT)的退税(仅对有VAT号的商家),就必须要向海关提交此EORI号码。

6、VAT和EORI的关系?

答:VAT是增值税号码,通常入关需要的是EORI号码,而如果经济实体已经拥有VAT号码,需要在海关激活成为EORI号码,通常为9位增值税号码前面加GB,后面加000。EORI号码也可以在没有VAT的情况下申请,但是需要跟第一票货物的信息一起申请,这里强调,中国的经济实体此路不通。

EORI号通常格式是:GB+VAT号+000

7、不同卖家账号可以使用同一个VAT税号吗?会不会被关联?

答:VAT税号是具有唯一性的,如果在多个Amazon账号上使用同一个VAT税号,平台会将这些账号认定为同一个经营人或者公司,肯定是会被关联的。在此,小编也要提醒各位卖家,不要盗用别人的VAT税号,否则一旦被判定为关联,反而得不偿失。

8、卖家不缴纳增值税或者是不按时申报会有什么后果?

答:卖家需按要求进行及时、真实、准确的税务申报。如果故意延误,错误或虚假申报,都可能受到税局包括货物查封、向平台举报导致账号受限、罚款甚至查封账号在内等不同程度的处罚。

9、 使用货代的VAT税号进行清关有什么风险?

此操作风险极高,尤其是2021年之后在税局严查举措下,客户的封店率非常高。

a.多个客户共用同个VAT税号清关,客户头程服务质量及效率不能得到有效保证;

b.若做头程清关的VAT和挂靠在客户销售平台上的VAT不一致,头程清关缴纳的VAT税费在VAT销项税申报环节不能抵扣,即使当期销售税额小于进口所缴的VAT金额,也无法实现退税。

10、什么是零申报?什么是正常申报?

零申报:在一个申报期间内,商家在英国或者其他国家当地没有销售业务。选择零申报。

正常申报:在一个申报期间内,商家在英国或者其他国家当地发生了销售业务。选择正常申报。

11、如何判定需要哪个国家VAT?

答:需要判定的是你发货仓库是哪个国家就注册相对应的VAT,例如我的货从英国FBA仓发货到英国客户手里就需要注册英国VAT。那么PAN-EU由于用了7个国家的仓库就需要注册7个国家的仓库,因为德国经常爆仓所以需要把货转运到捷克和波兰。用了捷克和波兰的仓库那么就需要拥有对应国家的VAT。

12、VAT税号能通用吗?

答:第一种,货物从英国清关,存放在英国当地的仓储(包括FBA英国仓和其他第三方海外仓)从英国仓发出到英国客户手中。这种情况下,你仅需要注册英国VAT。英国→英国,如果货物放在德国,需要在德国注册VAT。

13、怎么缴纳VAT税款?有说P卡或者WF,但是这2种收款我都不用,有没有其他方式可以缴纳?可以使用paypal,信用卡,pingpong等等?

1)这个可以提供资料给vat代理商去核算的、核算好了会发给卖家确认,确认后代理商才会提交申报的。等申报完产生税的情况下、这个是卖家自己去汇税的;

2)卖家可以直接汇给英国税局账户,而且任意国内银行任何账号都可以,只要有境外汇款业务的。

14、如果发货到英国,走双清包税的话,那是不是需要货代提供发票之类我才能做VAT的账和报税?货代如果提供不了,销售VAT怎么弄?

答:如果有用自己的vat清关走货就有海关进口单据的,如果是用货代的vat清关走货就没有单据了,海关进口单据是用来后续申报销售vat税做抵扣的,而且一般用来抵税的都是抵你后续要申报的销售vat税,2020年下半年开始税局严查,目前已经非常不建议卖家选择双清,有账号被限制的风险。

15、我可以不找税务代理申请,而是自己去申请英国vat可以吗?

答:1.如果您在英国有办公室或者有住址,可以在英国接收到来自HMRC的邮件,则您可以自行上网进行英国VAT注册。申请前需要先注册一个HMRC的账户。也可以通过邮寄方式申请,将申请表格填写完整后打印签字,邮寄至相关办事处。

2.如果您没有在英国的办公室或业务地址,也没有居住在英国境内,您就属于NETP(non-established taxable person )。NETP只能通过邮寄方式申请VAT号码。目前100%的卖家都会选择税务服务机构处理,英国税务问题较为繁琐自己自行注册很多问题难以解决。(如税务稽查问题)

16、我已经收到税局的查账信了,接下来我应该怎么操作?

答:首先收到查账信之后,先回答信件附带的问题。然后15天左右税局会给你回复。根据税务局的回复,进行下一步操作。如果是税务稽查我司可以承接此业务价格是8000(分阶段可在接单时咨询)客户可以自己考量这个账号的价值是否值得投资服务费去拯救,因为大部分税局稽查涉及到补税和补缴罚金才能解封,也是很大一笔资金。

17:我收到的这个C88文件和C79文件是干嘛用的?为什么会收到这两个文件?

答:C88文件:是海关寄给货代的文件,再由货代转交给卖家,是货物通关的凭证,没有具体的作用

C79文件:是税务局寄给税务代理的文件,税务代理告知客户,是进口增值税的缴纳报告,可以在申报时拿来抵扣销售vat。

18、客户收到英国VAT税号后,需要做些什么?

答:客户在收到VAT税号后,即可正常开展在英国的进口和销售业务,客户需注意,获得VAT税号后,需每3个月完成一次季度申报,以维持VAT税号的正常运作。我们也会在此VAT号即将进行季度申报前通过邮件和客服电话提醒客户,确保客户不会错过任何一次季度申报。

19、注册英国VAT,没有工作,工作证明怎么开?

答:工作证明以法人的名义,用注册VAT的公司的公章开工作证明。

20、法人联系电话是不是一定跟亚马逊的一致,以前在亚马逊开过店的,会不会有关联?

答:法人联系电话不一定跟亚马逊的一致;以前在亚马逊开过店的,不会有关联。

21、客户提供的证件上面带有水印,能不能通过?

答:顾客提供的证件不能有打码、水印等情况,要不然注册不了;

22、客户问验证税号要多久生效?

答:税号上传到亚马逊后台,亚马逊需要验证税号的有效性,一般1-2天就可以验证出来。

23、输入VAT税号后,显示是无效?

答:第一,可能是税号生效日期还没到,比如税号生效日期填写的是2018年9月1日,但是税号在2018年8月15日注册下来了,此时上传税号,会显示无效。

第二,可能是税号注册地址填写有误,税号注册地址需要填写与亚马逊后台一致的营业执照地址

24、在后台填完税号后,地址是选营业执照的那个地址还是法人住址?

答:选营业执照的那个地址即跟店铺亚马逊后台一致那个地址。

25、客户的账户正在KYC审核,可不可以申请VAT?

答:KYC审核结束后在申请VAT。

26、注册VAT时,客户营业执照修改了地址,跟后台的地址有点不一致 这个有影响吗?

答:有影响,要修改后台的地址。

27、英国VAT申请表法人联系邮箱跟手机,可以不填法人的吗?

答:可以,要可以随时联系到法人的电话。

28、英国VAT销售额申报方式,这个以什么作参考,我们预计销售额吗?这个是可以改的吗?比如我们先申请低税然后改成标准的可以吗?到时候改过来的时间久不久,会不会影响报税呢?也就是说,我们如果申请低税,销售额不高的话,比较划算,然后如果超过了金额,就会要求更改,这个会收取额外费用吗?

答:英国VAT销售额申报方式,这个是客户后台的实际销售订单额度为准,建议客户可以先申请低税然后改成标准的;改申报方式不会影响报税,改的过程中不会收取额外的费用。

29、客户问用自己的税号发货,报关的时候,可能会要用到英国的地址,让我们提供个英国的地址, 因为货代也是需要他们填一个注册VAT税号时英国那边的地址?

答:我们可以给英国会计事务所的地址给客户。

30、用自己的VAT清关交税,退税的单据是不是直接寄到你们英国的地址?C79文件。

答:对的,收到C79文件后,报税的时候会计会通知我们向客户要销售数据;

31、税号还没生效,如果用海运货代的税号申报清关,可以吗?

答:可以,但是无法退税。退税这个要看客户每个季度的销售额是多少,如果是按照低税率纳税的话是没有退税的。

32、Ebay的注册税号的问题:后台的名称跟地址是中文名,而我们需要填的是英文名?

答:Ebay后台修改成拼音或者英文,不会引起账户冻结,添加VAT信息,不会引起产品重新下架和重新上架,这些信息,经理已经很Ebay招商经理确认过了。

33、德国报税可以抵扣进项税吗?

答:办理欧盟国家的税号,只要是以标准的税率报税,都可以抵扣进项税;

34、客户问为什么还没有收到申报的通知,别的朋友跟我的账号同时期开通的,他的已经开始申报了,这个是什么原因?

答:你的第一次报税还没有开始,因为报税是可以选择申报月份的,每家的申报月份是不一样的,需要报税的客户,我们会提前通知您。

35、关于店铺链接这一项,在亚马逊还没注册店铺,可以先注册税号吗?

答:首先,建议您先注册店铺再按照程序注册税号,这样按照流程走对于税号的进度会有所保障, 如果是先注册税号,您的注册店铺这一项也要抓紧时间办理,并且资料不完整有可能会影响税号的审核,影响进度哦。

36、德国申请表中货运公司清关公司不会填,上网也找不到,你可以帮我填吗?或者是填你们公司?

答:我们公司是美国航线的,不太复合表格内容。这些信息是需要您这边填写的哦,如果是还没有发货,可以填写将来想要合作的。

37、C79文件客户可以从哪里获得?

答:海关进口产生,由海关寄送给客户注册税号的预留的英国地址或寄送到代理机构。

补充:只有英国有C79 文件, 欧盟国家是C88 文件 (那么其他国家没有办法清关吗?只有英国德或者参与泛欧的才可以清关)

38、注册德国站VAT.税号可以用于多个平台销售报税?

答:可以,一个公司对应一个国家一个税号,但是一个税号可以在不同的平台使用

39、欧盟C88文件,客户可以从哪里获得?

答:清关公司

40、客户注册税号后,如果没有销售额需要申报吗?不申报有没有风险?

答:需要零申报,不申报是不合规的会有被税局调查并且限制客户销售额的风险。

41、客户参加泛欧计划,并且收到亚马逊通知需要办理欧盟7国税号,客户可以仅办理亚马逊销售国的税号?

答:这些卖家的仓库被亚马逊自动分配了7个国家的仓库,若收到邮件就要注册对应国家的VAT税号,否则会存在账号被冻结的风险。

42、亚马逊的VAT账单里面AFN,MFN,MCF分别代表是什么?

AFN :FBA 发货

MFN : 自发

MCF多渠道发货

43、注册VAT对法人的年龄的有限制吗?

答:申请英国VAT税号,目前没有年龄限制的。

44、香港公司注册英国VAT,需要提供哪些文件?

答:香港公司注册英国VAT ,需要提供商业登记证和注册证书(因香港营业执照与大陆的不同)

45、注册英国VAT除了会收到调查问卷之外,还会收到其他文件吗?

答:最近关于英国税号的调查问题,如果是老账号,除了填问卷之外,还需要到一些其他信息。例如银行交易明细和发票等信息。建议收集资料的时候跟客户说下这个问题,有心理准备。

46、意大利申报选择月报还是季报?

答:关于意大利VAT申报问题,一般是先跟客户确认按照季度报税还是月度报税,不管是客户选择哪一样,后期想要修改申报方式,都要完成一年的申报,才可以改。

47、为何两个申请人同时提交VAT申请,而VAT税号下发日期不一致?

答:根据HMRC自己的工作进程,对每个申请人的处理速度不尽一致。从我司的过往申请经验,绝大部分申请可在2-4周内获批,HMRC正常的审理周期可长达4-8周,如超过预期税号发放时间,我们会立即与HMRC取得联系,要求尽快发放税号,请客户耐心等待。

48、客户收到英国VAT税号后,需要做些什么?

答: 客户在收到VAT税号后,即可正常开展在英国的进口和销售业务,客户需注意,获得VAT税号后,需每3个月完成一次季度申报,以维持VAT税号的正常运作。我们也会在此VAT号即将进行季度申报前通过邮件和客服电话提醒客户,确保客户不会错过任何一次季度申报。

49、如客户目前还没有开展英国仓储的销售,是否可以先暂停申请VAT号码吗?

答: 如果客户还未正式在英国开展销售,可以暂不申请VAT税号。

50、我做了VAT,没钱赚了怎么办?

答:正因为有门槛才有更大的机会,门槛高了,竞争就少了。我们会给客户专业税务指导,制定税务解决方案。税务不会成为他们的负担。

51、如何开始VAT进程?

答:有些客户是先开好店再注册税号,如果客户的店铺已经有销售权限了,客户的后台会显示在售状态,说明店铺已经开了,那么可以开始VAT 的进程。

52、意大利转换申报方式需要多久?

答:关于意大利转换申报方式,要满一个自然年,才能转换。

53、支付税金有什么要求?

答:支付税金建议一次支付完成,以免造成税局在对账上的麻烦。

54、意大利的季度报税,是算好税金后,总税金的基础上加1%,可以理解为多一点手续费,即总税金*(1+1%)

55、西班牙税号是什么情况?

答:先下地方税号,即报税号,N开头可以添加到后台,亚马逊认可的,添加N开头就不会催促,这个是非欧盟国家发货到欧盟国家需要的税号, 然后是E开头的VIES税号,也是要绑定后台的,这个是欧盟国家之间发货需要的税号。后台绑定后不会替换掉上一个,西班牙站的后台是要添加两个税号的,就是这两个。

56、如何直接缴税到税局?

答:法国,西班牙,要有欧盟国家账号才可以直接把税款达到税局,否则是是由会计事务所帮忙收取统一缴纳。这个是税局的要求,如果客户有疑问可以跟客户解释——国家是有资金管控的,由于您在我司有报税业务,会计事务所才会免手续费帮您代缴,如果您需要直接把税金给到税局,建议您可以开一个对应国家的账户,这样您就可以直接缴税到税局了。

57、 英国、德国进口VAT抵扣的周期是多久?半年前的进项可以抵扣吗?

德国:按照自然年抵扣,比如18年1月的进项,可以在18年12月份以前抵扣。

58、客户索要我们会计师地址需要注意什么?

答:需严格问清是要做什么,我们会计师的地址不能当成清关文件的收件人的,大部分卖家会做非法操作,我司通常不予提供。

59、德国C88文件抵扣期限是多少?

答:这个法律没有明确给期限,理论上就是可以的,经验中是可以追溯过往的3年的。针对于年报的客户如果没有税务代理人的,年报新的延期是到7月31日。如果是有税务代理师(我司),截止日期到下下一年的2月底,也就是,2018年的年度申报,截止日期是2020年2月29日。

60、为什么英国纸质证书长时间未能提供?

答:可能是寄丢了,如丢失重新再申请纸质证书需要3周左右时间。可以询问客户需要纸质证书的用途。电子证书已涵盖所有有效信息,等同纸质证书的税务效力,有电子证书等同于申请税号已完成。

61、意大利付款回执F24是一定要付了款才会出吗?不管是自己支付还是财政代表支付?

答:是的,付款后我们会计师才申报,申报成功,税局自动扣款。然后才有相关的回执。

62、法国申请类型you 哪些?

答:3120(税务委托)和3220(税务代表) 。

税务类型:境外分公司,是代表某个公司在法国的分支机构分公司,非常设机构外国公司。

类型详解:相当于给客户在法国成立了一家分公司,自己对自己负责。需要找税务代表,承担连带责任。

报税要求:可以享受实体公司做帐的弹性与自由,自己对自己负责,所以灵活性比较强。对卖家报税有严格的要求,一定要提供真实的销售数据给到税务机构。目前,还有一些税务机构要求卖家的自发货也要交税.

弊端:申请困难,需要交大概500-800欧/年的区域经济税。严格要求如实申报,申报繁琐。

建议:适合对申报灵活度要求比较高的客户 适合合规申报的客户

63、意大利VAT证书是什么样子?

64、年报截止时间分别是什么时候?

答:意大利年报截止时间是4月30

西班牙年报截止时间是1月20

德国年报截止时间是5月31

65、回执文件需要每个保存吗?

答:如遇查税或调查,可作为凭证,请勿丢失。虽然意大利目前还没收到查税的概率很小。

66、英国税局查税案件有哪些温馨提醒?

答:1 )请务必提醒定期检查账号邮箱,包括邮箱中的垃圾邮件,以免出现因未及时回复税局被冻结账户。可以搜关键词hmrc或者cfss。

2 )收到疑似税局临检邮件后,请根据以下特征判断:

a. 邮件标题为CASE REFERENCE NUMBER.

b. 会包含进口调查问卷在内的4个附件。

c. 会包含本次沟通的最后回复日期。

d. 一些客户会在首次联络就要求提供相应截止日期的数据,所以请客户务必仔细检查邮件内容,以免遗漏重要信息。及时回复税局邮件,以免账号被关。

67、什么是C88/DTI/IEN?

C88:就是根据客户提供的信息,清关公司申报的回执单,包括信息:进口商,清关公司,申报品名,申报价值,对应税金,海关程序编码等。

DTI:清关公司提交相关的申报信息,海关确认缴纳相应的税金及确认清关完成的官方回执文件,并存储在海关数据库方便海关查验。

IEN:每一次的申报及海关的回执都能形成唯一的进口申报号,可以通过C88跟DTI文件查询。C88是清关公司的申报回执单,该文件不代表一定就是申报文件,清关公司可以很好的改动该文件。但DTI文件才是官方唯一标准申报文件凭证。

68、如何理解税务申报合规?

答:清关公司需要做欧盟内部流转申报(EC Sale list),申报需要提供客户的目的国的vat号及流转的货物商品价值。清关公司需要保留配送到目的国的物流POD,保证货物不是停留在申报国。

客户需要税务代理在做税务申报的时候,除了申报销售额及抵税的额度,还需要在VAT申报上体现客户接收由比利时递延过来的货物价值并算出进口VAT。虽然可以不缴纳进口VAT,但是必须在申报单上体现出来。不然整个欧盟货物流转申报的数据将会不匹配,对于欧洲海关来说,不是清关公司,就是客户,总之其中一方申报肯定有问题,税务递延属于海关重点查验的对象。

69、各国eori编码规律如何?

70、同时注册了多个国家的EORI会有什么影响?

这个会影响清关和发货,罚款暂时不会,注册太多就会很危险,因为你不确定哪个税号什么时间失效了,这个会导致发不了货,或者在发货及清关过程中失效了,就会非常麻烦请不了关或者发不了货。生效和失效时间很难查到,消息一般都是滞后的。

71、使用会计师地址需要注意什么?

IOR是清关公司提供,我们只是税务公司,不负责客户的清关物流问题。我们的地址只负责税务问题,关务需要清关公司负责。英国会计师事务所地址是不可以用来清关当做收件人。否则实际清关收件人跟填写的地址不匹配,我们的地址会被查处。这种情况应该是清关公司在规避自己的责任。收件人是客户自己,因为用他自己税号清关的,而收件地址,肯定是他海外仓地址。不然客户会把货搞到我们税所去的,或者货物出问题了会通知税所去处理,不过影响的是客户,对税所没什么关系。

72、由于亚马逊欧洲的货运收货人不能使用亚马逊欧洲作为IOR清关,因此运输被扣留在海关。

亚马逊拒绝立即生效,作为欧洲的IOR(记录进口)行为。

请托运人提名替代FR居民IOR或alernate欧洲居民或

已注册/有效的EORI号码。发票必须清楚地显示“BILL to and SHIP to

2018年8月22日之前的信息(也是州增值税和EORI号码)。如果无法完成许可,将自动退回。

否则,将自动退回货件,所有费用将向托运人收取费用。

答:直接进口德国另外需要IOR,有专门提供这个服务的公司

73、IOR是什么?

答:就是Importer of Record,提供清关担保类型的服务,一般有实力的物流德国清关公司,都会配套这个服务。一般常走德国的正规货运清关代理公司,在给客户发货前就会确认所有这些需要的东西都齐备了,再发货的。

就是要找能提供IOR服务的公司https://tecex.com/这个是专门提供IOR服务的公司,不一定要更换清关公司,应该让货代公司和这些清关和IOR公司联系好,打包好价格,再向发货的卖家提供打包的服务,另外一家做IOR的公司http://iorglobal.com/

74、英国因为回评低了现在受限,两周后解封,受限中可以正常申请Vat吗?

答:不影响申请英国VAT

75、我司可以注册德国公司吗?

答:暂时不可以,没有服务商

76、英国转代理之后的VAT证书,会计师地址会更新,后台可下载显示新的证书,这样原来的证书会失效吗?

答:不会失效,后台上传的版本也不需要更新。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次