我们应该做一个品牌聚焦1个品类,还是多品类延展?

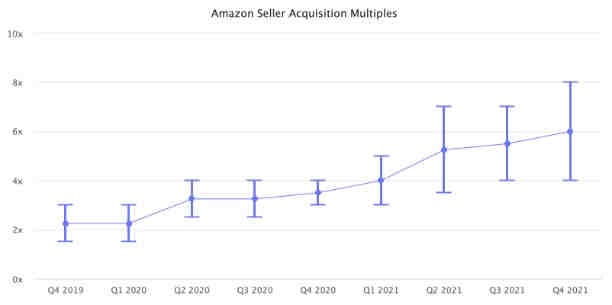

卖方通获悉,据Marketplace Pulse最新研究,自2020年开始,亚马逊店铺的收购价格已经翻了一番。那时只有少数买家,亚马逊店铺收购市场刚刚起步。同时卖家店铺的估值往往很低,而现在则发生了翻天覆地的变化。

根据Marketplace Pulse的研究,亚马逊品牌卖家被收购的价格平均为SDE或调整后的EBDITA的4倍-8倍,SDE和EBITDA是店铺价值评估的基准,再加上收益评估,一家店铺的总估值可能达到10倍以上。而在2020年初,亚马逊店铺平均估值仅为2.5倍-3倍。

SDE是指卖家可支配收入,通常用来为年营业额在50万至100万美元区间的店铺估值。一个年营业额为100万美元、SDE利润为25万美元的店铺出售,通常能收到超过100万美元的保证付款(SDE的4倍)加上盈余付款。

但MarketplacePulse指出,亚马逊店铺估值不是通过简单地将SDE乘以预先设定的倍数来计算的。品类、总利润及其趋势、增长机会和竞争地位是店铺估值的主要差异化因素。

还有投资回报率的考虑,卖家在急于出售店铺的情况下得到的估值较低,衰退的店铺更难出售。只有拥有少数产品、可靠的品牌、可观的收入和盈利能力的店铺,才能获得比平均倍数高得多的报酬。

此前,许多店铺可以以利润低倍数价格快速出售,买家之间竞争小,并且只需通过基本的亚马逊优化来获取投资回报。但现在。由于较高的收购价格(部分是亚马逊聚合行业的发展),买家需要做更多的事情才能有一个积极的投资回报率,而且需要更长的时间来实现它。

更高的估值也意味着收购成本的上升。为了充分了解所收购的店铺,买家现在更加谨慎,会做更多的调查工作。也因为如此,收购的时间更长。

但对于那些建立品牌控股公司的人来说,支付的倍数并不重要,他们赌的是能够建立一个在未来会有更多价值的投资组合。

此前以2-3倍利润的价格收购几十家企业,与目前的4-8倍有很大不同,特别是在当前电商市场面临挑战的情况下,如全球供应链的中断。这对亚马逊店铺收购方的运营技能也提出了更高要求。

最活跃的买家是亚马逊的品牌聚合商,它们在2021年总共筹集了超过110亿美元。然而,即使这110亿美元将全部用于收购,聚合商将把其中很大一部分用于技术、工资和其他开支,这也只占亚马逊市场GMV的不到2%。

但亚马逊店铺收购市场仍如火如荼。更多的聚合商将进入,更多的资本将流入以及其他类型的买家,如私募股权和其他投资公司。同时,这个市场开始淘汰一些公司,一些聚合商已经陷入困境并退出。

Marketplace称,亚马逊店铺收购价格的上升反映了该行业在过去两年中的成熟度如何提高,未来,亚马逊店铺的价值将继续增加,尽管速度较慢。

小编✎ 小朱/卖方通

声明:此文章版权归卖方通所有,未经允许不得转载

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次