案例说合规 | 从工厂转型大卖,财税是怎样滑向失控的?

这一期,我们来讲一个OEM代工厂转型跨境电商遇到的问题。

这家公司2010年前后,以OEM工厂起家,经过十年的发展,形成了一个颇具规模的集团公司,年出货超过5亿元。然而,伴随着业务的快速发展,财务、税务和股权问题,小疾终成大患,一度濒临失控。那么,重点来了:

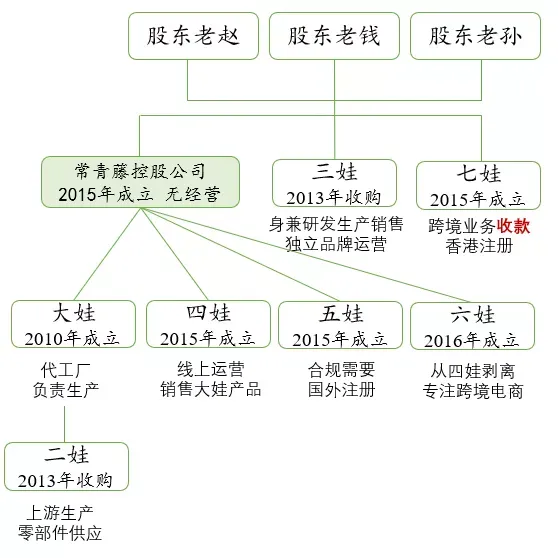

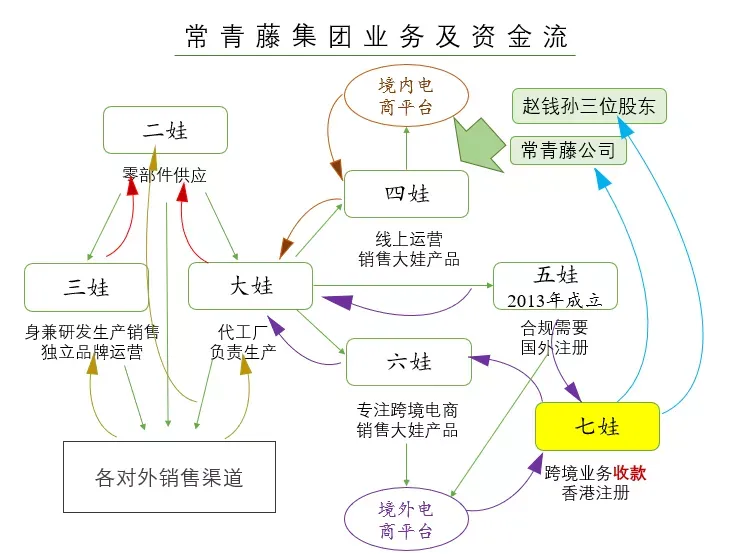

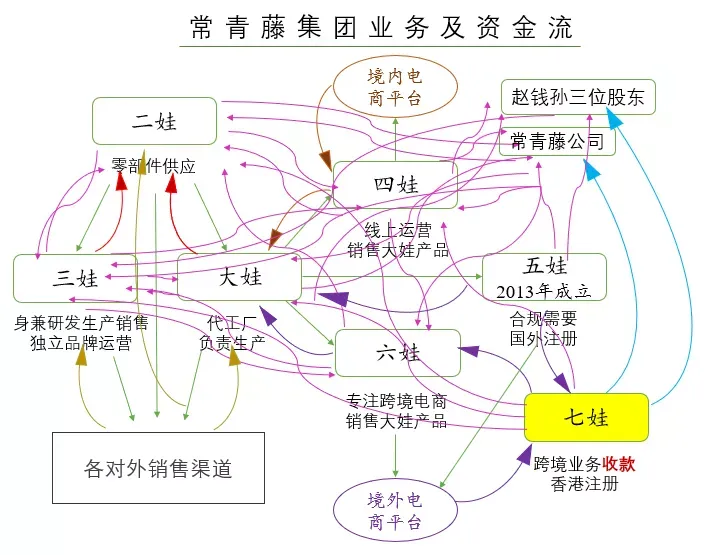

从本期开始,我们将以三期的篇幅,进行一个专题的案例介绍。 开枝散叶 外贸行业的人对OEM的模式都再熟悉不过——这种TO B模式单纯生产,没有品牌,自然也就少了市场话语权,利润也就十分有限。所以,每个有追求的代工厂都不愿永远屈居乙方,都期望转身为拥有独立品牌的公司,直面终端消费者。 今天,我们的主角就是这样一家实现了华丽转身的公司。 有一部经典的国产动画片《葫芦娃》,里面的歌这样唱到:葫芦瓜葫芦瓜,一颗藤上七个瓜,风吹雨打都不怕,啦啦啦啦…… 今天的主角,在发展的过程中就逐渐形成了“一棵藤上七个瓜”的模式——从最初的OEM代工厂逐步拓展,借势跨境电商,成长为有独立品牌、有一定规模的公司,所以我们就把他叫做常青藤公司。 下面再来看看七个瓜怎样结下的。 大娃就是我们前面提到的OEM代工厂,2010年前后在浙江成立,早期主要生产创新数码产品。也就是常青藤公司的前身。 二娃原本是一家零部件供应商,大娃在生产过程中采购零部件,受到多种因素的影响,零部件的供应品质、价格时有波动。为了加强供应链,大娃最后决定收购这家上游供货商,于是有了二娃。 三娃原本是一家已经有一定小众口碑的小家电公司,但是因为股东纠纷而陷入了危机。常青藤公司的老板,个人收购了三娃的股权,并入长常青藤集团管理,从三娃开始涉足智能小家电,试水从代工厂到品牌终端的转型。 四娃的成立起因是三娃。在收购了三娃后,公司逐渐有了品牌运营和向C端直营的经验。于是公司决定继续加大品牌和终端销售的投入,专门成立一家电商公司,主要负责国内电商销售业务,跨境电商开始兴起,四娃又开始涉足跨境业务。 五娃的成立则是一个“意外”。主要因为公司销往国外的一款产品,按照当地法律规定只能由注册在当地的企业销售,所以公司在国外注册了五娃。 六娃则是从四娃分离出来的公司。在四娃运转了一段时间后,发现国内/国外电商的规则、要求有诸多不同,于是决定将跨境业务独立出来,四娃主要做国内电商,六娃专注跨境业务。同时,为了配合业务,四娃和六娃还用员工的身份证,成立一大批店铺公司。 七娃是一家注册在香港的公司,主要负责收款跟一部分存货中转。不过这七娃有点特殊,并未注册在常青藤旗下,而是注册在最终实际控制人名下;实际管理则由六娃统一负责。 通过不断地成立和收购,最终形成了常青藤公司集团架构。大娃和三娃从事生产和一部分和ToB销售业务,二娃给大娃和三娃供应零部件,同时也为集团外客户供应原材料,四娃、五娃和六娃以及店群公司从事大娃和三娃产品的销售,七娃负责一部分回款。 隐忧初现 如果七兄弟就这样一直健康快乐的成长着,那动画片还有什么看头呢,恶斗蛇精及蝎子精并最终胜利才是故事的高潮。 常青藤公司的发展中,也出现了“妖精”,不过这个“妖精”是公司亲手“养大”。 我们从公司的业务流转模式说起: 大娃是核心的研发及生产企业,其一手向二娃采购零部件,一手将生产的产品销售给六娃,再由六娃办理出口,通过电商平台销往国外,这是业务流,即下图中的绿色直线部分。 产品销售后产生的收入,由注册在香港的七娃负责收款,通过“你懂的“方式,倒腾到国内。不过这些钱并没有完全回到公司内,有一部分资金直接进了股东私账。 这些钱,统一用于支付大娃到七娃相关的各类开支。几个娃儿们之间的往来,部分通过挂账,部分通过资金往来进行结算和冲抵,下图的彩色曲线就是资金流。到此为止,我们看到公司的业务流和资金流虽然复杂,但是脉络还是相对清晰。 早期阶段,各类往来对账、资金占用还是能核算清楚的。但是,随着业务量增加,各娃之间的调货、往来挂账越来越多;同时,各个公司逐步走向独立核算,各家公司的会计记账各有各的习惯,再经过几轮财务人员的辞职和工作交接,慢慢的,上图逐渐变成了下面这样,整个集团也就变成了一锅烂账: 实际的资金流向,可能比图里的还乱。对于这样的混乱,老板不是不知情,但是老板也没管。第一是不知怎么下手,第二老板觉得乱就乱点吧,反正不管钱在谁家都无所谓,最终都是自己的,“肉烂在锅里,钱都在家里”,只要税局不找麻烦就行。毕竟这么多年都这样过来了。 然而,“妖”好不容易修炼成精,怎能甘心平庸。 一盆冷水 2019年至2020年间,集团的跨境业务发展迅速。2020年底到2021年初,公司的备货、出货量倍增,海运周期拉长,2021还被亚马逊封掉了部分店铺,加之原有的低报关方式,导致香港资金无法正常回流,集团面临极大的资金压力。与此同时,公司的研发、产品和市场方面也加大了投入。这些动作使得本来就紧张的资金,更雪上加霜。 股东们经过商量,最终决定进行股权融资,引入投资机构,解决一部分资金问题。同时也希望借助资本的力量,向上市靠拢。 与投资机构的接洽很顺利,对于常青藤这类兼具产品、品牌和运营能力的的跨境电商,很多投资机构非常感兴趣。公司最终锁定A投资机构进入实质性沟通,具体细节的沟通也很顺利。 直到进入尽调环节,投资机构的尽调团队进驻公司一周有余。还没等尽调团队完全撤场,常青藤公司就接到了初步反馈: 随后,常青藤公司又接触了几家投资机构,最终均给出了几乎相同的结论。这给了常青藤公司一记当头棒喝。资金就是公司的血液,研发、生产、销售处处用钱,供血不足,他们都会受到影响,使得本来在快车道前进的公司,不得不放慢速度。 至此,公司痛下决心,全面清理财务。 “可交易状态” 不同阶段的企业,合规转型有着不同的目标。对于常青藤而言,目标五个字:可交易状态。简而言之,完成合规转型后,如果投资机构想投,将不存在财税合规障碍。 关于“可交易状态”,我们分享一个投资大师巴菲特有关的故事。 2003年春天,巴菲特得知沃尔玛有意出售一个年营业额约230亿美元的非核心事业,巴菲特有意购买。这笔收购交易出奇的简单迅速——巴菲特和沃尔玛的首席财务官面谈时,巴菲特当场点头同意购买金额,而沃尔玛的首席财务官只电话请示了一下,交易就宣告结束。29天后,沃尔玛方面就收到了巴菲特公司的投资款。 有人问巴菲特这样交易是否太过草率?巴菲特说,他相信沃尔玛财务报表所提供的一切数字,因此计算合理的收购价格对他来说轻而易举,所以不用过多考虑。事后也证明,沃尔玛提供给巴非特的各项数据的确坦诚无欺。 这就是合规带来的效率和价值。反之,常青藤公司因为不合规导致融资失败,以及因此引发的其它后果,本质是公司发展的隐形成本。因合规导致业务收缩、降速发展,这成本不可谓不大,而这些本身完全是可以避免的。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次