别让店铺倒在旺季前夕,三招防止listing变狗、封店……

英国一直被视为最容易申请VAT税号的国家,费用低且时效快,但从今年开始,英国VAT申请时效开始变慢了,大部分卖家在申请税号的时候会收到调查问卷,要求卖家提供补充材料,主要是为了证明注册VAT的公司在英国有实际的商业经营活动,这些补充材料包括但不限于:采购发票、发货清单、运输合同、仓储信息截图、销售报告等等。

1、收到调查问卷后,应在规定时间内及时且清晰地进行回复,避免因为没有及时回复而被英国税务局驳回申请!

2、如若英国税务局要求补充材料,一定要严格按照税局要求补充资料。并提供证据来证明您打算在英国开展贸易或目前正在英国开展贸易。如果您能够就所提问题给出完整回答,并提供充分的书面证据作为支持,这有助于HMRC及时审查您的申请。

如果您没有提供所要求的证明文件和问卷调查,HMRC可能会拒绝您注册英国增值税税号的请求。HMRC要求提供足够的信息,以证明您正在英国开展贸易或将在近期开展贸易的明确意图。

如果您提供任何卖家平台屏幕截图信息,则这些屏幕截图应为英文版本,并且:(i) 在截图右上角部分应显示您的账户名称;以及 (ii) 包括日期/时间标识,以证明这些屏幕截图信息是最近截取的(要获取时间标识,您可以截取整个屏幕画面,其中日期/时间显示在屏幕右下角)。

a) 填写HMRC问卷调查

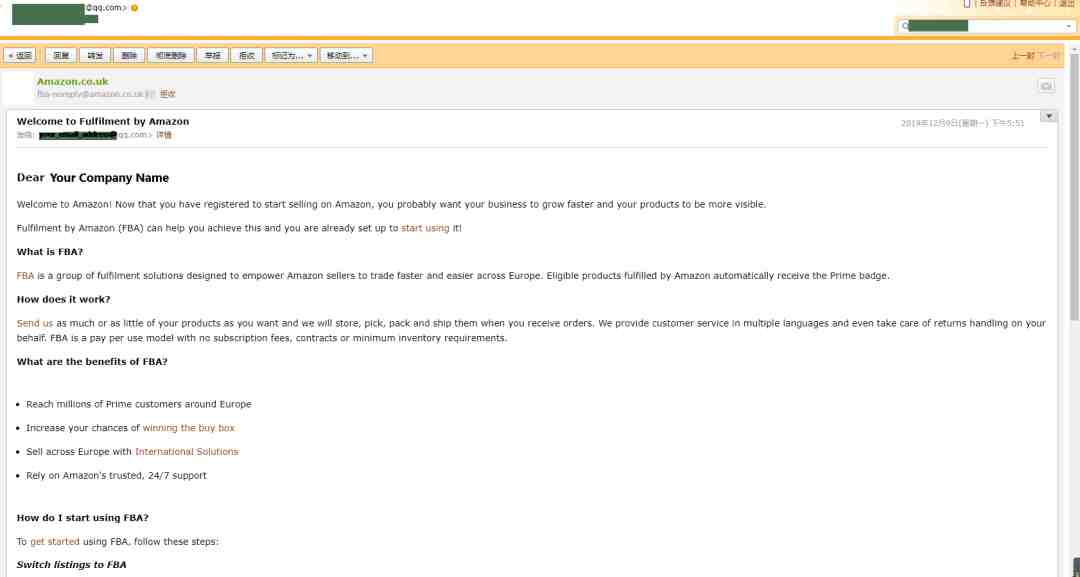

b) [屏幕截图:英国亚马逊物流 (FBA) 发送的欢迎电子邮件](*HMRC 问卷调查:问题 10 和 16)

当您订阅亚马逊物流服务(英国)时,您将收到了一封欢迎电子邮件。您可以使用此电子邮件的屏幕截图,该截图会包含收到该电子邮件的日期。

(查看示例)

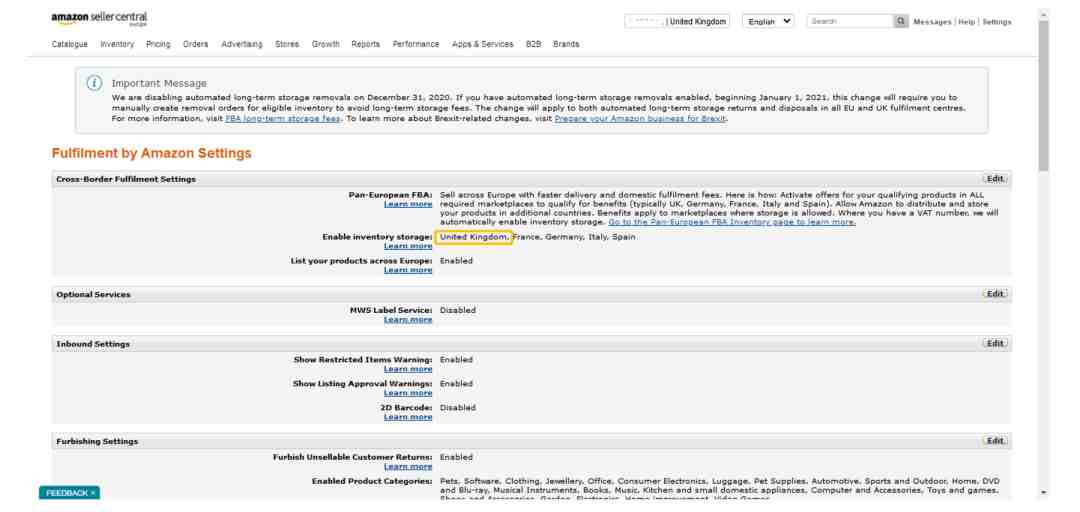

c) [屏幕截图:已启用亚马逊物流 (FBA)](*HMRC 问卷调查:问题 10 和 16)

要获取此屏幕截图,请登录卖家平台账户,然后单击“设置”→“亚马逊物流”。

(查看示例)

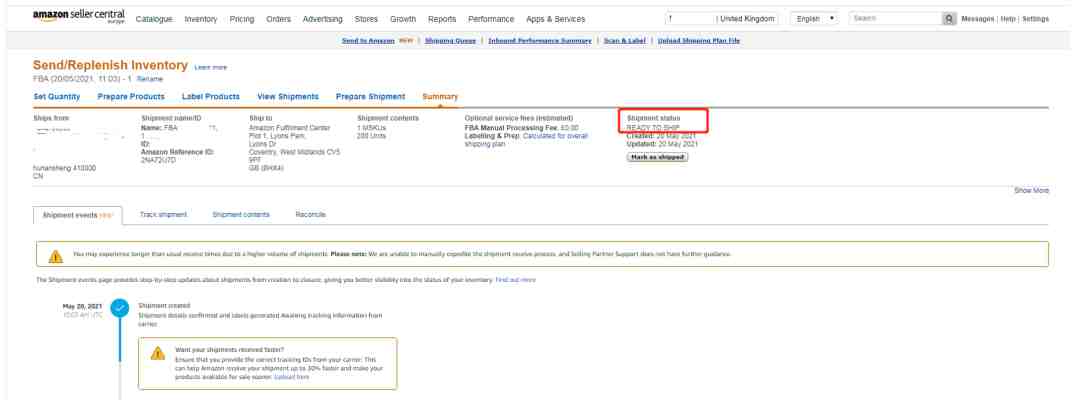

d) [屏幕截图:亚马逊物流 (FBA) 发送货件页面](*HMRC 问卷调查:问题 10 和 16)

请注意,如果您计划使用亚马逊物流在英国开展贸易,但尚未开始配送商品,则需要发布商品并创建发往任何英国运营中心的货件,以获取“Ready to Ship”或“Working”状态屏幕截图*。

(查看示例)

* 请注意,您不应单击“标记为已发货”,在您还未获取英国增值税税号的情况下,请停留在“准备发货”阶段,以确保亚马逊不会触发任何账户冻结操作。

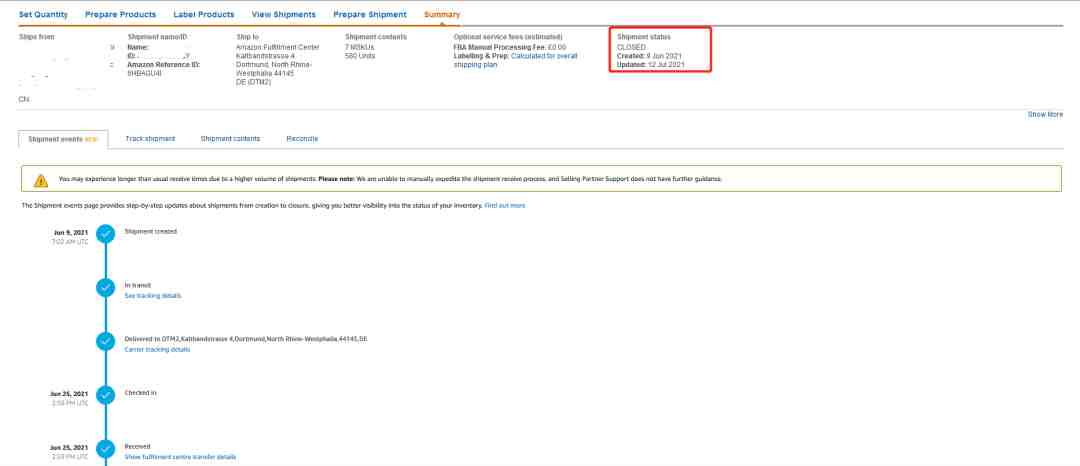

如果您已开始使用亚马逊物流在英国开展贸易(已开始配送),则需要提供“Shipped/Closed”状态屏幕截图*。

(查看示例)

* 请注意,如果您在没有英国增值税税号的情况下将货物运往英国,那么从货物抵达英国之日起,您将需要在 90 天内向亚马逊提供有效的英国增值税税号。否则,根据《英国财政法案》的要求,您的 amazon.uk 账户将被冻结。

e) [货物采购发票](* HMRC 问卷调查:问题 17)

为了证明您已经购买或将要购买在英国出售的商品,您需要提供一份“货物采购发票”或购买库存/供应商品合同的副本。

(*请注意,如果您的采购发票不是英文,则需要提供英文翻译文件)。

f) [配送/承运人合同](* HMRC 问卷参考:问题 18、19、20 和 21)

为了证明您已经或将要运输在英国待售的货物,请提供已经或将要安排向英国运送货物的货运代理或承运人(个人或公司)签署的合同的屏幕截图或副本。

(*请注意,如果您的合同不是英文,则需要提供英文翻译文件)。

g) [亚马逊销售数据报告]:

前往您的卖家平台主页。

单击“报告”选项卡 > 业务报告。

在“日期”下拉列表中,选择“年初至今”,再单击“应用”。

然后,单击页面右侧的“下载”按钮以下载销售报告。

(* 请注意,如果您尚未开始在英国开展贸易,则无需提供此材料)。

h) [您在英国销售的商品的存放地址详细信息]:(* HMRC 问卷参考:问题 18)

亚马逊物流商品将存放在其中一个亚马逊英国物流运营中心。您将能够在货件/库存历史记录页面中看到运营中心地址(示

例 BHX4:Amazon Fulfillment Center Plot 1, Lyons Park, Lyons Dr Coventry, West Midlands CV59PF)请在问卷中添加此地址,并按照以下步骤提供已存储库存的报告:

前往您的卖家平台主页。

单击“报告”选项卡 > 亚马逊物流。

在屏幕左侧的“库存”部分下,单击每日库存历史记录。

单击“生成报告”以下载报告。

(* 请注意,如果您尚未开始在英国开展贸易,则无需提供此材料)。

a) 填写HMRC 问卷调查

b) [配送/承运人合同]:

为了证明您已经或将要运输在英国待售的货物,请提供已经或将要安排向英国运送货物的货运代理或承运人(个人或公司)签署的合同的屏幕截图或副本。

(*请注意,如果您的合同不是英文,则需要提供英文翻译的文件)。

c) [货物采购发票]:

为了证明您已经购买或将要购买在英国出售的商品,您需要提供一份“货物采购发票”或购买库存/供应商品合同的副本。

(*请注意,如果您的采购发票不是英文,则需要提供英文翻译的文件)。

d) [您在英国销售的商品的存放地址详细信息]

请提供您的商品目前/将存放在英国的第三方运营中心的地址。如果您的货物已存放在第三方运营中心,则您需要证明您的货物实际已抵达运营中心。

e) [亚马逊销售数据报告]:

前往您的卖家平台主页。

单击“报告”选项卡 > 业务报告。

在“日期”下拉列表中,选择“年初至今”,再单击“应用”。

然后,单击页面右侧的“下载”按钮以下载销售报告。

(*请注意,如果您尚未开始在英国开展贸易,则无需提供此材料)。

对于位于英国境外(包括欧洲和世界其他地区)的销售伙伴,从亚马逊要求卖家在触发英国增值税合规要求的90天内,必须向亚马逊提供其有效的英国增值税注册号。请注意,从您的货物进入英国的那一刻起,亚马逊即开始计算 90 天的宽限期。

卖家可以通过以下链接进行延期移除库存:

https://sellercentral.amazon.co.uk/gp/help/external/GKQ8DGGU529BJJ7E?language=en_GB

如果需要任何问题,可以开case联系卖家支持获取帮助。

在卖家平台上传您的有效英国增值税税号后,请通过发送邮件至 vat-number-appeals@amazon.com。我们将验证您的增值税税号并恢复您的账户销售权限。

END

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次