备战旺季|海运费暴涨!旺季备货物流怎样选才能避坑?来看看专业分析

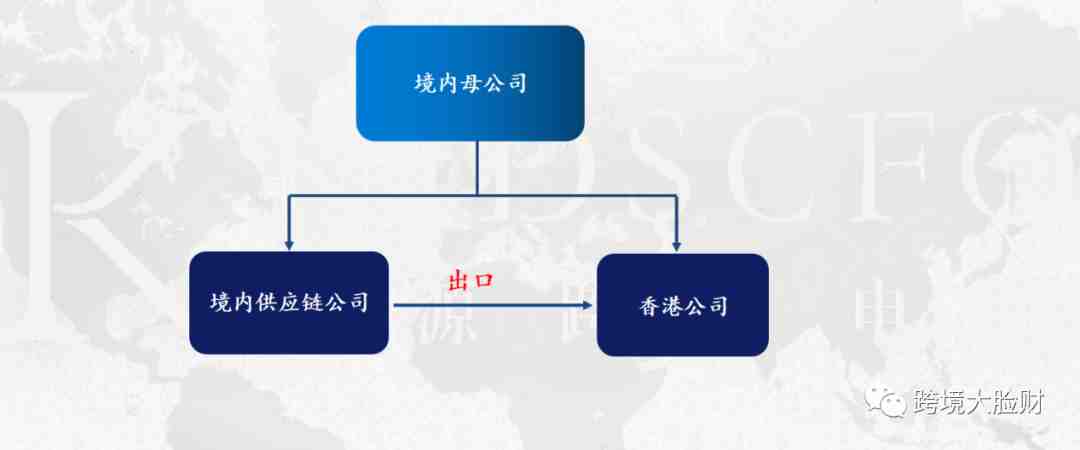

据我们了解,目前有很多客户,都是用母子公司或者用强关联公司在做出口退税,今天也有客户找到我们问,用母子公司这种关联公司做退税,是否可行?

是可以的,但是存在风险!

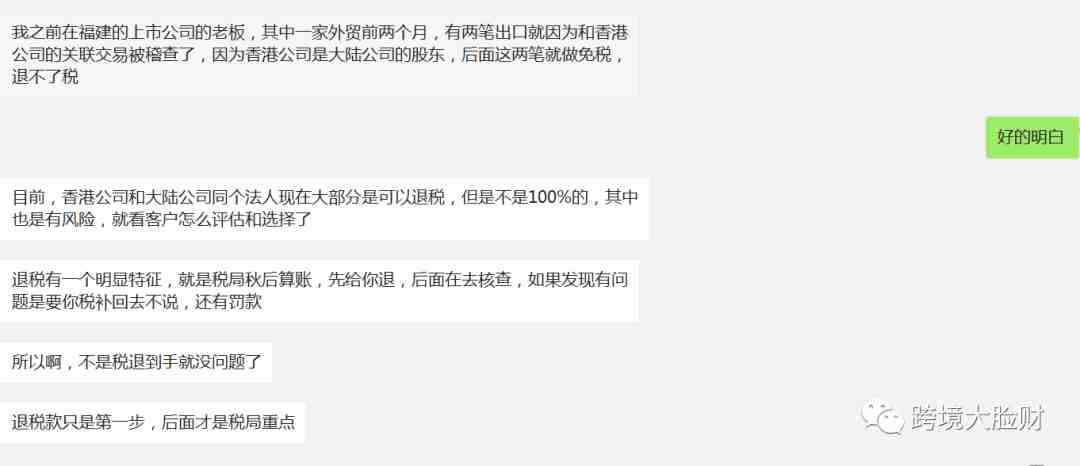

一般来说,用于做出口退税的,不建议用关联公司,这会涉及关联交易,即使定价合理,还是会存在出口骗税嫌疑,怎么说呢?其实就是存在自己左手进右手出的风险,一旦查实,就连之前退了的税款,都会被要求补回去,还会被罚款。

税能退下来是否代表核查通过?

并不是,首先要清楚,前期做退税核查以及后期做税务稽查的,是不同部门的人,就算前期核查通过,后续稽查人员认定存在骗税嫌疑,还是会引发各种稽查,需要提供很多资料去佐证交易真实且合理,但并不是按照要求提供资料便可消除疑点,还是有可能导致退税失败。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次