01 亚马逊Prime会员的前世今生

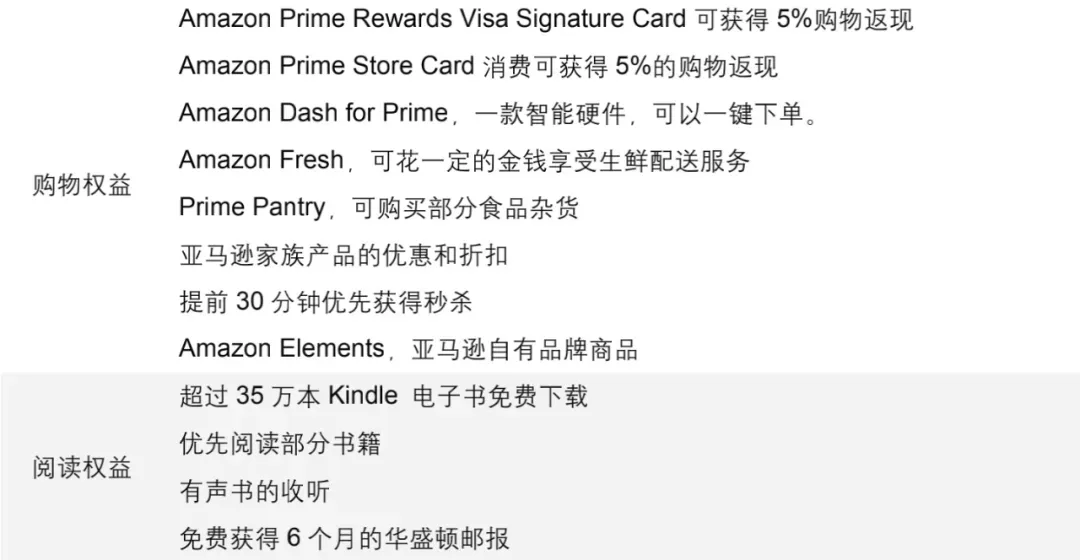

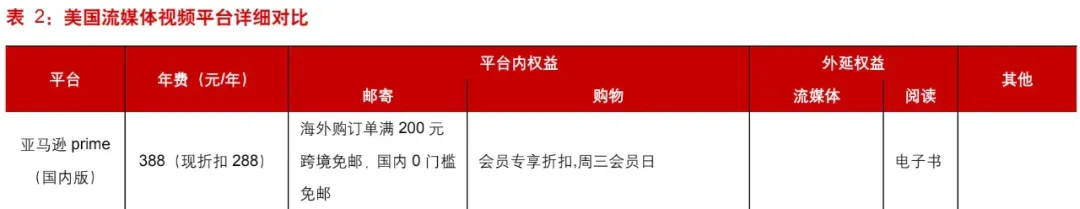

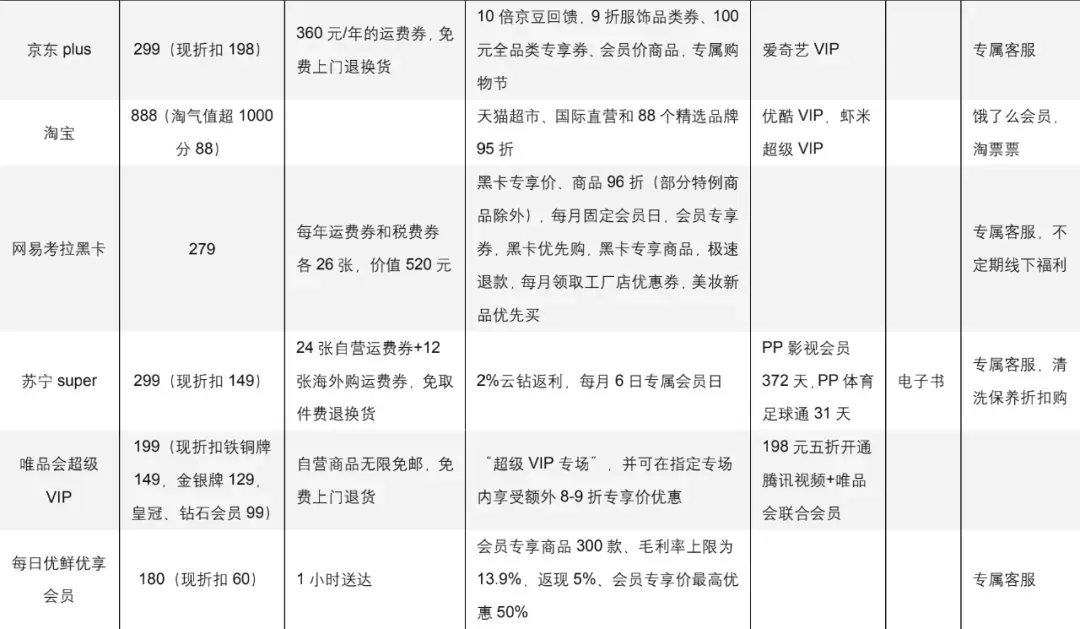

亚马逊Prime会员的权益极其丰富,包括物流权益(国内仅限海外购业务)、流媒体权益(国内暂无)和购物权益(国内仅限海外购业务)。

(1)会员制度相对简单,没有在内部进一步采用积分制度进行会员分级,而是向所有会员统一提供相同的权益;

(2)亚马逊不断将新业务加入体系迭代,权益日趋丰富,不断强化对新会员的吸引和对存量会员的粘性;

(3)在会员体系具备巨大吸引力的情况下,会员价格具备提价的可能性。

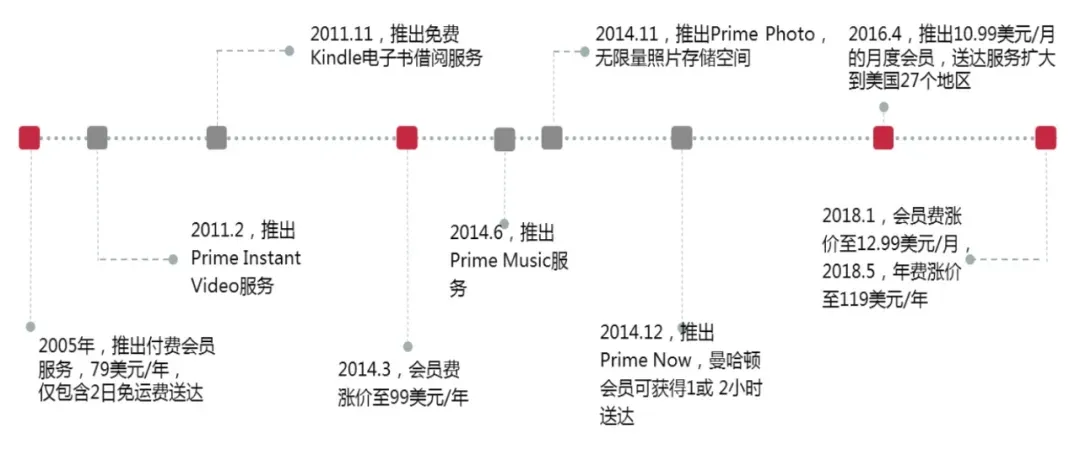

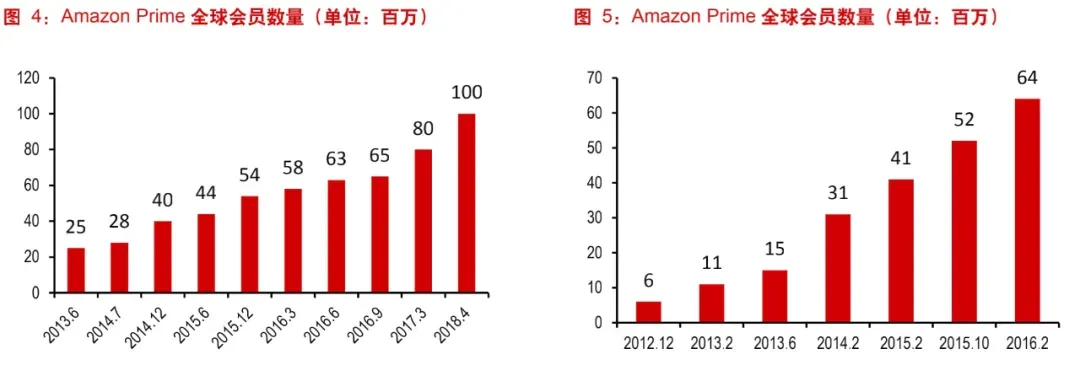

提升交易用户数与单客消费金额,是线上零售GMV增长的核心。亚马逊会员权益设计成功达成:(1)会员数量持续增长,同时高续订高留存。截止2018年4月会员数量已超过1亿人,2018Q2,会员费收入34.1亿美金,同比增长55%。30天免费试用后约 75%的用户会选择订阅第一年的会员服务,而第一年之后 91%的用户会续订第二年。

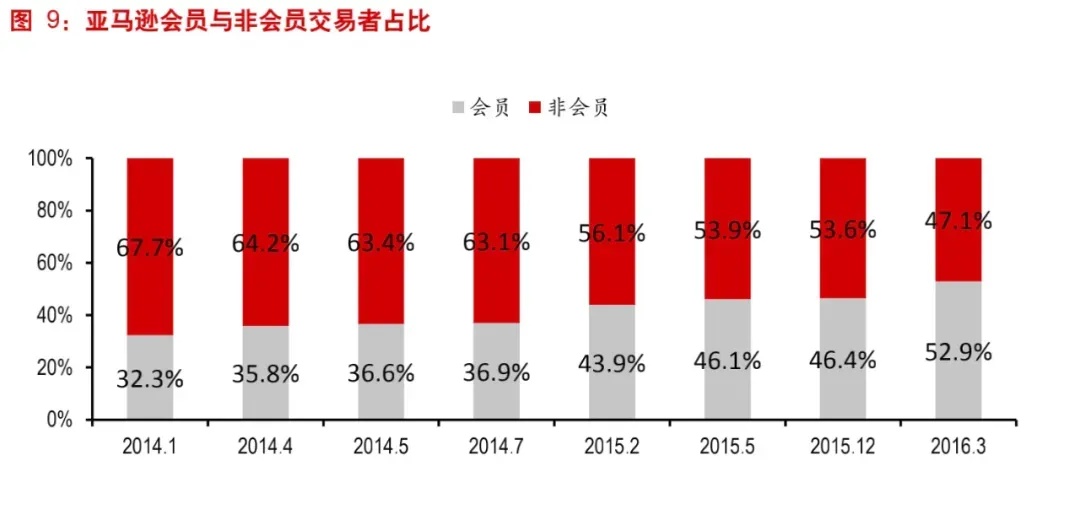

(2)会员忠诚度及交易活跃性极高,交易占比 50%以上;

(3)会员单用户交易金额更高,且随会员年限不断增长。Prime 会员在亚马逊上花费的金钱为普通用户的 4.6 倍,1 年内的会员的全年平均消费 886 美元,而 3 年以上的会员年平均消费可达到 1640 美元。

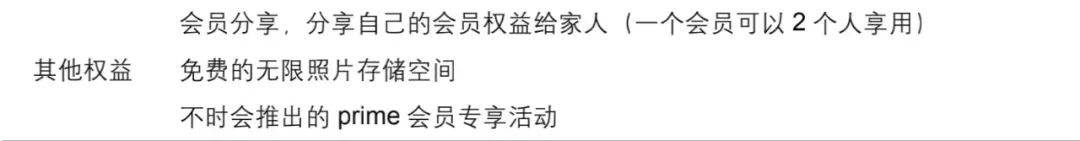

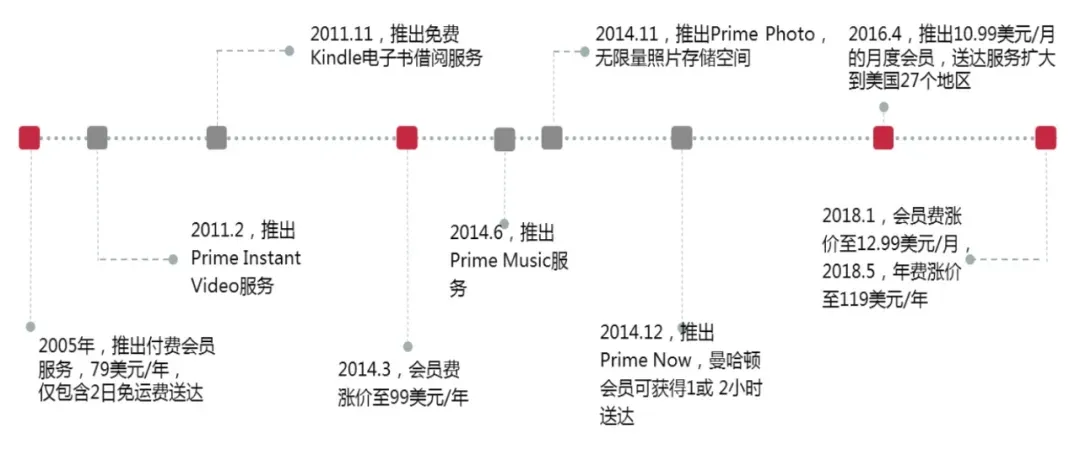

据考证,Prime会员是亚马逊于2005年推出。当时仅包含免运费服务,旨在降低消费成本,鼓励用户复购。同时很早就开始向国际布局。先后登陆日本、英国、德国、法国、意大利和加拿大。2011年2月,面向Prime会员推出Prime Instant Video服务。购买众多公司的电影、电视剧版权,为会员免费提供;

11月,会员可以免费观看Kindle 电子书;

2014年6月,将数字音乐内容业务整合到Amazon Music中,面向会员推出Prime Music,并不断丰富在线音乐曲库;

11月,面向会员的PrimePhotos推出,会员可获得无限量的照片存储空间。同时,会员拥有的快速服务亦在不断完善;

2014年12月,推出Prime Now,会员可以获得 1 小时送达(7.99 美元)或 2 小时送达(免费);

至2016年4月,当日送达服务扩大到美国27个地区。

2014年3月,在推出Prime Music前,价格提升至99美元/年;2016年4月,推出月付方式,10.99 美元/月;2018年1月,月付方式价格提高至12.99美元/月;分析亚马逊为何打造 Prime 会员产品之前。我们需要理解线上零售本质。对亚马逊而言,零售端的收入主要来自自营商店销售收入,以及入驻店铺服务费收入(佣金分成、固定收费、快递收入等)。这些全都依赖平台总交易量和总交易金额(GMV) 的增长。物流、仓储等成本随着交易量的增长会逐渐摊薄。因此,线上零售平台成长的核心在于增加 GMV,而这点的提升,取决于更多的交易用户数及更高的客单价。(1)增加平台用户量,包括增加新用户及留存老用户;

(2)增强平台粘性,提高用户浏览时长从而提升复购;

(3)提高用户客均单价。

2.1 会员数量持续增长,且具有高续订高留存特征。极具吸引力的超级权益,推动了会员数量的快速增长。数据显示,至 2018 年 4 月全球会员数量已突破1亿。

2018年4月18日,贝索斯在《致股东一封信》中表示,亚马逊 Prime 全球订阅量超过 1 亿 ,这是亚马逊首次披露该数据。根据数据分析公司 GBH Insights 测算,2013 年 6 月 Prime 会员数量约为 2500 万,至 2017 年 3 月增长至 8000 万。其中,美国的会员数量从 2012 年 12 月的 600万,快速增长至 2016 年 2 月的 6400 万。亚马逊的会员数自 2012 年开始呈现爆发性增长,与其仅限邮寄权益到流媒体权益密切相关。付费会员量增加也带来了会员收入的快速增长,会员收入已成为亚马逊支柱业务中增长最快的一极。2018年Q2,会员订阅收入34.1亿美元,同比增长 55%,在三大业务支柱交易平台(Amazon Marketplace)、云服务(Amazon Web Services,AWS)、 Prime 会员(Amazon Prime))中增速最高。同时,亚马逊的会员粘性及续订率极高。据披露的数据显示,30 天免费试用后约 75%的用户选择订阅第一年的会员服务,而第一年之后 91%的用户会续订第二年,96%的用户会续订第三年。这个复购率,放在任何业态都是极其恐怖的。要想GMV 增长,除了新用户增长和老用户留存,提高用户客单与复购才是最终目的。很多企业,虽然不具备亚马逊的品牌与用户量,很难做到会员产品本身赚钱,同时提升留存和转化。但先做好留存和转化是很有可能的。

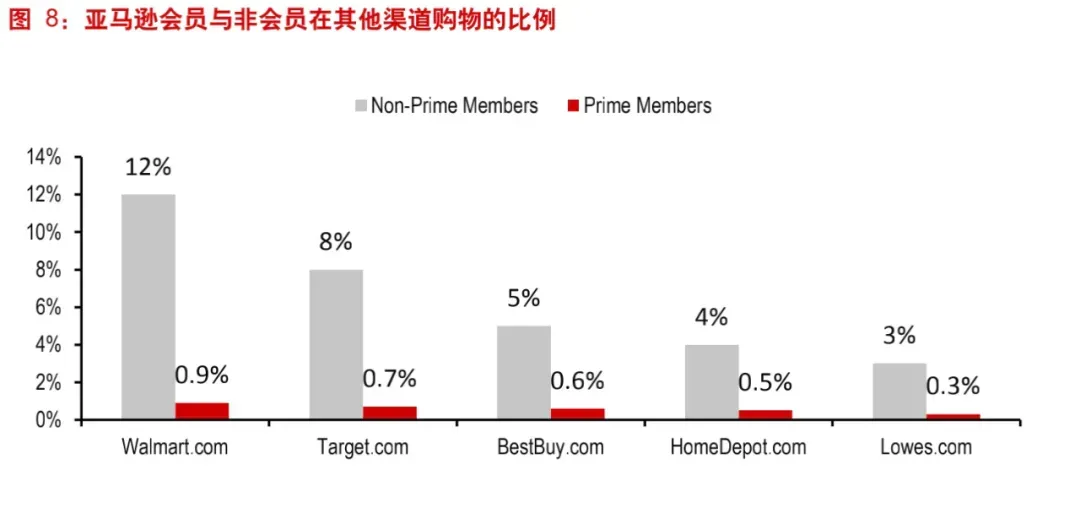

亚马逊的体量,想增长,必须尽可能减少用户在其他平台的消费。对比亚马逊会员及非会员的消费行为可以看到,非会员在Walmart.com 及 Target.com 购物的比例分别达 12%和 8%,而会员这个比例仅是非会员的十分之一。根据 Cowen & Co.数据,截止2016年3月,亚马逊 53%的交易来自会员,且这一比例在2014年后逐渐提升,可以说,这是亚马逊最重要的购买人群。同时,据亚马逊披露的会员订单量显示,2017年会员全年下单超过50亿件。高忠诚度、高交易活跃是亚马逊会员的主要标签。2.3 会员单用户交易金额更高,且随会员年限增长而不断增长高活跃和高忠诚度,也带来了更高的交易金额。从过往 90 天会员、非会员的消费数据看,会员在 101-200 及 200 美元以上两个高消费金额的区间占比更大,而非会员消费则集中于较低金额的区间。

从全年维度看,会员在亚马逊消费金额是普通用户的 4.6 倍。此外,会员订阅的年限越长,他们在亚马逊上的消费越多。1年内的会员的全年平均消费 886 美元,而3年以上的会员年平均消费达1640美元。国外会员费显著高于国内。亚马逊在中国和美国的价格对比,美国是119美元/年,中国则是388 元/年,绝对价格不足国外一半。而京东、网易考拉、苏宁等会员基本为200-300元/年。折扣方面,亚马逊除了按月付费(6.49 美元/月)的学生价外,没有折扣。而国内消费者还处在被商家引导阶段,价格设计和机制相对复杂,很多时候价格与会员等级挂钩。如唯品会超级VIP,原价199元/年,现折扣为铁牌铜牌会员149元/年,金银牌会员129元/年,皇冠钻石会员99元/年。邮寄权益。亚马逊早期依靠免邮和快速送达,吸引到大量会员。但国内会员若仅靠物流权益,吸引力则不足。因国内物流快捷,成本低廉。同时电商平台购物免邮,在用户看来是标配。这点二者区别在于,国内会员免邮每月限额,亚马逊则不设限。而对比亚马逊,国内创新点在于:提供极速退换货,免费上门取件服务。购物权益:二者区别不大,都体现为返现和专属购物节。随着付费会员日趋成熟,靠平台权益带动会员增长的速度放缓,寻求平台外部权益(如影视、游戏)成为会员收割机。这点,国内外概莫能外。区别是亚马逊是自家流媒体平台,而京东与阿里的则是寻求异业合作。对比国内,亚马逊更多样化,这得益于其较早的生态布局。如全家共享权益,音乐内容权益、网盘无限空间权益、电子书阅读权益等。对比亚马逊和国内电商的会员权益,我们必须承认,二者会员体系的顶层设计逻辑存在巨大差异。与自身资源禀赋、基因、市场环境、消费者习惯、推出时间密切相关。亚马逊的Prime会员在2005年推出,至2011年仅包含邮寄权益。因为美国电商的包邮比例低、邮费贵、时效慢。而国内不存在这一问题,因此在会员权益强调诸如影视等异业合作权益。但国内外逻辑共通之处也不少。取决于现阶段行业的发展和竞争格局,各公司所做出的选择,而这些共通逻辑,是我们理解文娱和零售会员体系之所以趋于融合的关键。1、会员体系越来越受企业重视,这是流量红利到达拐点的必然结果。会员体系设计和运营的重要性会持续凸显,这是趋势,不是风口。就像十几年前出现的电商模式一样。不仅限与零售与文娱。因为无论线上、线下,流量红利天花板问题愈加突出。只关注增长、规模、流量,试图通过价格战,补贴销售的粗放时代已经过去,不寻求新的突破口消耗下去,只会越来越卷。2、会员体系的完善,是企业对用户的资源争夺到一定阶段的必然举措,是对之前市场规模划分到一定阶段后的模式升级。必须着眼于挖掘用户本身潜在的各种价值。这点上,很多事情都可以重做。以前不是没做,而是做得远远不够。3、会员体系重做,不是在原有基础上增加权益,而是打破固有思维模式再重建。老套的积分、储值卡模式,消费者已经不买账。4、会员体系的目标,是占领心智,让用户产生排他性的留存与复购。其中,生态健全的大型企业,应追求用户「吃玩看听」均在你这完成。规模较小的企业,应追求占领单一赛道用户的心智。从亚马逊的生态布局,到京东爱奇艺的异业合作,再到阿里的88VIP生态,消费娱乐一体化的趋势愈加明显。近年ShoppingMall的多种业态组合亦是如此。而各类会员从单一功能,向多重、复合功能性的扩展,必将成为未来发展趋势。这一过程的带来的是:1、他人用户即我的用户,他人会员即我的会员。未来企业必须从不同场景获取新流量。2、新的模式让获客成本大幅降低。会员权益不断丰富的过程,也是新的引流和推广手段丰富的过程。从各种权益+场景组合中,寻找降低获客成本的最佳路径,考验的是企业的判断与决策能力。3、线上线下界限逐渐模糊。业务与流量,在线上线下双双打通,对业态未来的布局意义重大。文章来源于公众号:会员易涛