混沌期的思考:站在亚马逊十字路口 你怎么走?

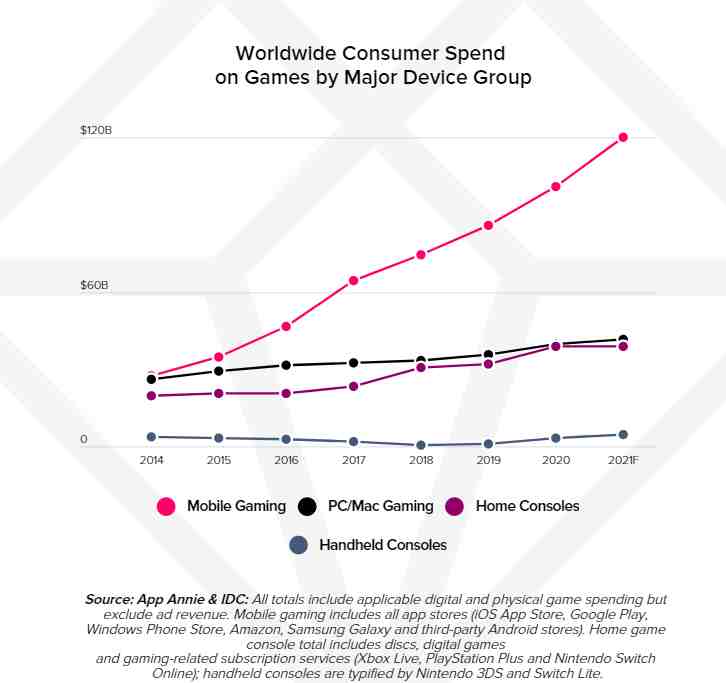

App Annie 近日正式发布了 《2021 Mobile Gaming Tear Down》报告。总体来看,2021 年,全球手游市场消费总额有望超过 1200 亿美元,将会是主机游戏消费额的 3.1 倍。手游无论是增长趋势,还是和其他游戏的收入差,都越来越明显了。

文/zhaolisa

全球玩家一周就要消费 17 亿美金,中国厂商可能拿到了最大份额。

疫情开始后,用户对手游的需求一直强劲,2020 年 4 月全球手游周使用时长达到顶点,达到 71 亿小时,到 2021 年 7 月,用户周使用时长回落到 50.8 亿小时,但消费者支出及下载始终呈现上升趋势。2021 年上半年,消费者每周在手游上的支出为 17 亿美元,比疫情前增长了 40%。而每周下载量自 2020 年 3 月首次突破 10 亿次后,就一直保持在这一水平。

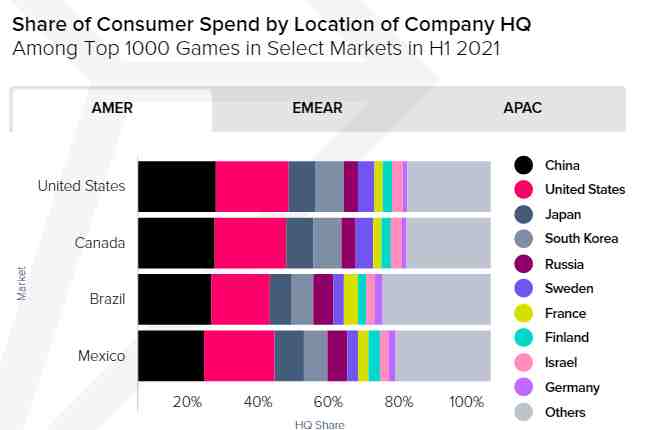

除此之外,在 2021 上半年主要市场的前 1000 款游戏中,中国游戏发行商所占的消费者支出份额首次在北美和欧洲国家市场超过美国发行商。

报告传递出不少信息,由于篇幅问题,本文只集中在 2021 H1 各国消费者支出突破 Top 10 游戏榜单(下文简称突破榜),来看下在全球和不同的区域市场,到底是哪些出海游戏贡献了主要增长力量。

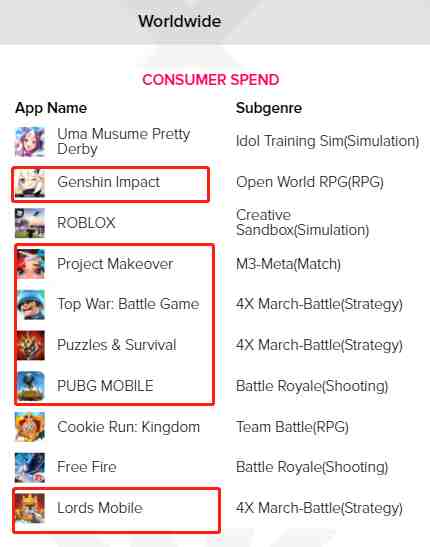

该榜单取一款游戏 2021 H1 与 2020 H2 两个时间段的收入做对比,按双端消费者支出增长幅度来进行排名。全球突破榜入围的 10 款游戏中,有 6 款来自中国,分别是《原神》、《Project Makeover》、《口袋奇兵》、《Puzzles&Survival》、《绝地求生》和《王国纪元》,这些游戏中,《原神》和《绝地求生》在 2021 H1 的消费者支出绝对值也名列前 10。

突破榜中另外 4 款上榜游戏中,2 月刚刚上线的日本 Cygames 旗下偶像养成类游戏《赛马娘》位列 1 位,此外还有《Roblox》、《Cookie Run:Kingdom》(韩国)和《Free Fire》。总体来看 ,这些上榜游戏收入快速增长的同时,也都成长到了一定规模,上半年的总收入和用户活跃度也都不低。

下面来分市场看下出海热门市场的玩家上半年都爱在哪些游戏上花钱。

Avatar 元素在巴西实火

Avatar 元素在巴西实火

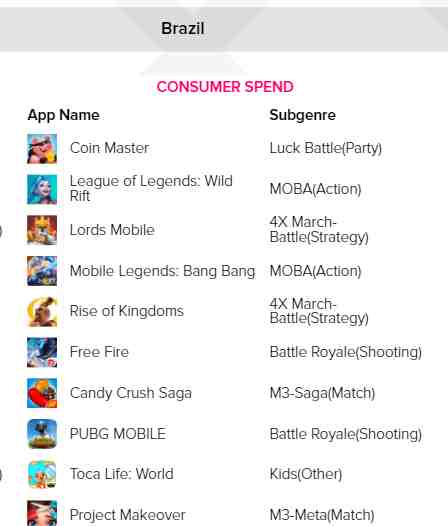

巴西有 4 款中国游戏入榜,2 款 SLG 游戏,分别是 IGG 旗下《王国纪元》和莉莉丝旗下《万国觉醒》以及沐瞳旗下 MOBA 游戏《Mobile Legends:Bang Bang》和《Project Makeover》。

总体来看,消费者支出增长最快的是 Moon Active 旗下社交博彩游戏《Coin Master》。这款游戏之前已经讨论的比较多了,其将博彩、策略、社交等玩法融合在一起,跑出了一片天地。2021 年年初,也在用更多的广告投放策略(包括明星代言)为自己破圈,这款游戏不仅在巴西,在很多成熟市场,也都入榜,这款 2016 年就上线的游戏还在飞。据公开数据,仅 2020 年营收总额就突破 12 亿美元。

据 App Annie 统计,目前《Coin Master》的主要市场在北美市场,其中加拿大、巴西、美国都是 App 下载排名靠前的市场。

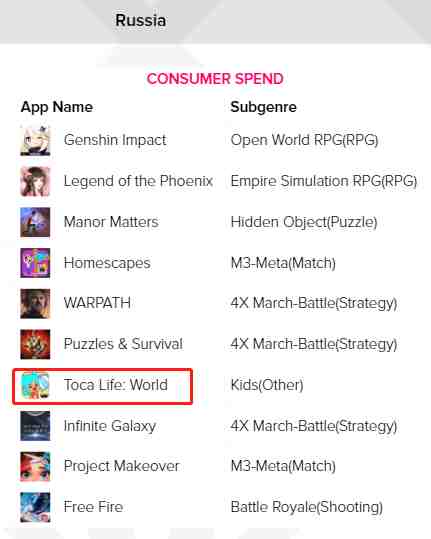

巴西市场另一款值得注意的游戏是《Toca Life:World》,突破榜排名第 9。这款儿童游戏结合装扮+模拟经营玩法,2021 年 7 月双端下载量 700 万,收入为 1600 万美元,主要变现方式为人物外观付费以及游戏内消耗品付费,另外也做广告变现。游戏为玩家提供了相当多样的装扮元素,包括人物外观、配饰细节都可以进行选择,相当于将 Avatar 玩法门槛降低,更适合低龄玩家。除了巴西,《Toca Life:World》还挺进了俄罗斯的消费者支出突破榜,这在热爱枪战等硬核元素的俄罗斯人民中实属难得。

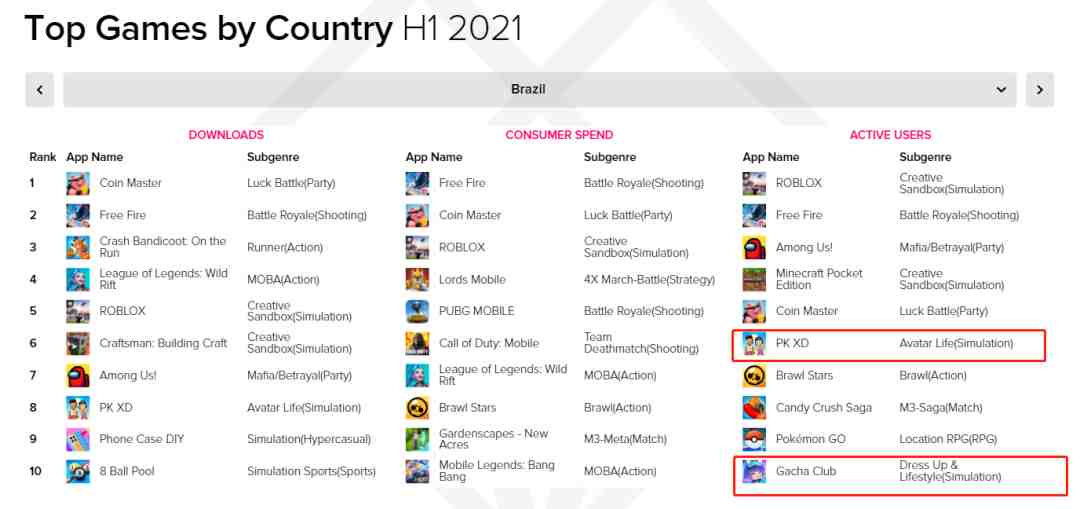

白鲸出海上月发布过《当游戏对社交进行降维打击,巴西成了虚拟社交的试验田》一文,Avatar 元素以及游戏与社交更紧密的结合在巴西可谓实火,去看 2021 H1 下载及活跃用户绝对值榜单时,我们也可以发现类似的产品,《PK XD》和《Gacha Club》前者是一款开放世界游戏,玩家在游戏中与朋友聊天、玩小游戏、搭建自己的房子、养宠物,7 月双端下载量 870 万,收入 100 万美元;后者《Gacha Club》则更突出装扮元素,7 月份双端下载量实现 250 万,目前这款游戏似乎只有广告一条变现渠道。

这里其实有一点对比很明显的,《PK XD》不论是总下载量还是活跃用户量级上都是名副其实的头部选手了,但收入和《Toca Life:World》相差甚远,感兴趣的读者可以研究下。

独宠 RPG 的印尼玩家

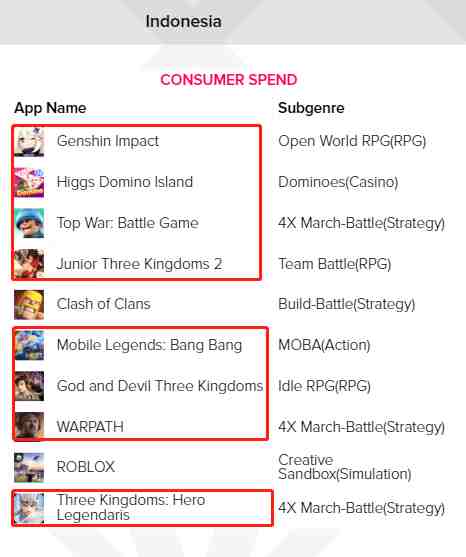

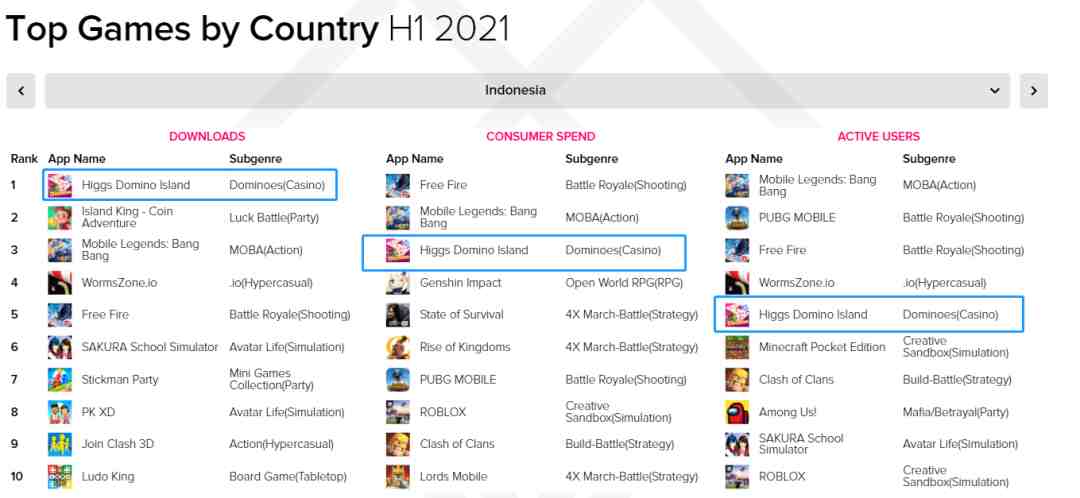

独宠 RPG 的印尼玩家在印尼较火的游戏一般以 RPG 类别为主,而在这次的消费者支出突破榜中,出现了 4 款 SLG 游戏,是数量最多的类别。东南亚是中国发行商的“主场”,榜单中 10 款游戏,8 款来自中国,涉及到的游戏发行商包括米哈游、Topwar Studio、游族网络、沐瞳科技、莉莉丝、Boke、GACRAZE 以及 eSkyFun。

另外,三国题材似乎也深受印尼用户喜爱,有 3 款与三国题材相关的产品上榜。今年年初,白鲸出海在解读 App Annie 发布的 2020 年度中国出海厂商收入飞跃榜时就曾提到过 GACRAZE,(具体参见《从收入增长最快的 20 款 App,看 2020 年出海怎么做创收》)上一次上榜凭借的是一款在中国港澳台地区表现良好的 RPG 游戏《天涯幻梦》,这一次上榜则凭借《Three Kingdoms:Hero Legendaris》,当时账号下还有很多三国游戏,但成绩一般。看来 GACRAZE 并没有放弃在三国题材上的尝试,这一次终于在印尼市场迎来了一些增长契机。不过从绝对值来看,上半年,这款游戏的下载和收入并不算高。

印尼榜单最后要提到的是一款博彩类出海 App,《Higgs Domino Island》,用户在其中可以玩到印尼当地特色骨牌、扑克以及棋类游戏,并赚取金币。这款游戏 2018 年上线,本次除了突破榜,还同时出现在了上半年下载总榜、消费者支出总榜以及活跃用户总榜。也就是说,这已经是一款用户量很大、且收入很高并在快速增长的游戏。

这家公司很神奇的一点是,做博彩做得好,也算是专业,互动小说做得也好、收入很不错,是怎样的能力复用??

成熟市场中,美日韩的本土游戏发行商在当地有更大的优势,但中国发行商的存在感依然很强。

借着丧尸题材的三消+SLG,

借着丧尸题材的三消+SLG,

三七互娱“摸排”了美日市场

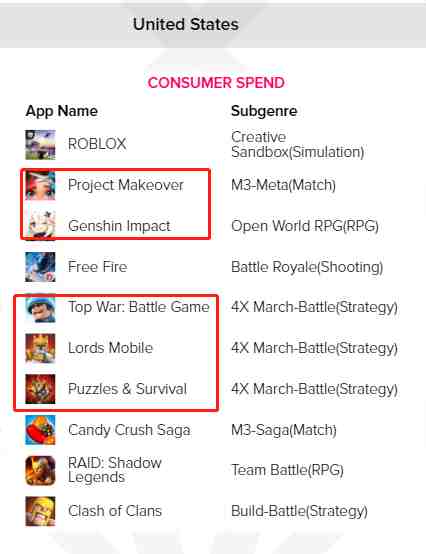

美国市场,有 5 款出海游戏进入消费者支出突破榜,3 款为 SLG 游戏、一款 RPG 游戏以及一款三消游戏。《Project Makeover》和《Puzzles & Survival》2 款游戏包括三消玩法,这让市场对中国厂商在三消上的更多突破抱有期待。但三消也已经是门槛非常高的一个赛道了,季度预算门槛为 15 万美金(感兴趣的读者可以参阅《仅一款游戏能做到独角兽,益智/三消市场还有哪些机会?(附全球买量/留存数据)》)。

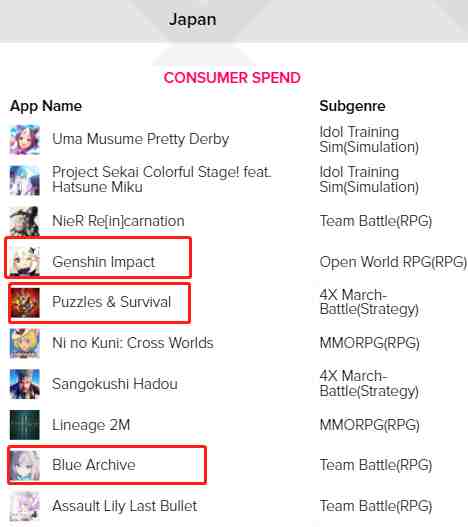

日本榜单中,有三款中国游戏,除了《原神》和《Puzzles & Survival》,就是 Yostar 发行的 RPG 游戏《Blue Archive》,该公司之前还代理发行过《碧蓝航线》和《明日方舟》。在疫情之前,三七互娱作为国内第三大游戏厂商,在出海方向上一直集中于新兴市场,而借着《Puzzles & Survival》为自己对美国和日本等成熟市场的用户、市场洞察积累了不少经验。

日本突破榜中出现了其他市场中很少见的偶像养成类模拟游戏,《赛马娘》今年 2 月上线首月就产生了 1.3 亿美金收入,7 月份的双端下载量虽然只有 39 万,但收入却达到了 7100 万美元,而这些收入基本都在日本一个市场产生。“赛马”与“二次元偶像”文化在全球市场可能小众,但在日本确是流行已久的题材(原因请参见白鲸出海往期专栏文章《「赛马娘」只能是一款岛国游戏》)。《赛马娘》将赛马拟人化,形象甜美但性格各异的赛马娘们不仅每天训练参与比赛,还可能组合登上偶像舞台。

《赛马娘》的发行商 Cygames 一直都喜欢番游联动,这次能押中《赛马娘》大火,一方面与题材的选择分不开,另一方面也在于游戏设计上的巨大投入,例如赛马娘的胜利舞台表演和虚拟偶像的配置也不相上下了。

日本突破榜的第二名《Project Sekai Colorful Stage! feat. Hatsune Miku》虽然也被分在和《赛马娘》同一类别,但它更像高配版的《节奏大师》,而此次 Project Sekai 还与初音未来建立了合作。日本玩家喜欢的游戏题材还是与其他地区有明显差异的。中国厂商近年来在日本市场取得了非常不错的成绩,但突破榜单来看,还有很大的上升空间。

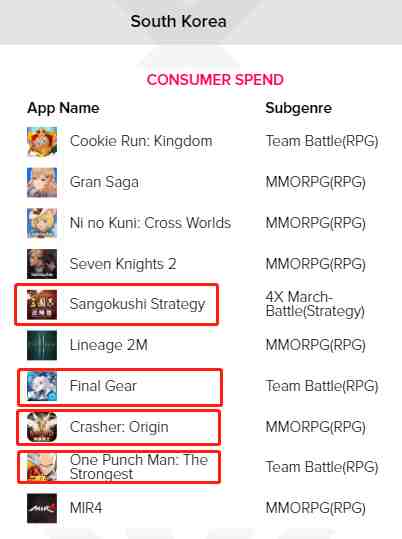

最后来看韩国市场,韩国和日本一样,在用户喜好等方面都有十分明显的地域性特征,能够上榜的中国游戏也和其他市场的不太一样。消费者收入半年突破榜中,中国游戏有 4 款,分别是灵犀互娱的《三国志 战略版》、Bilibili 旗下《Final Gear》、4399 的《Crasher:Origin》以及掌趣科技发行的《一拳超人:最强之男》。

上榜的游戏除了《三国志 战略版》是策略类游戏,其他 9 款都是 RPG 游戏,其中 MMORPG 类别占 5 款。另一点值得注意的是,韩国消费者支出突破榜中没有美国发行商的身影,H1 的总榜单中也如此。

从榜单成绩来看,游戏赛道虽然卷得厉害,中国发行商在上半年表现还是可以用十分优异来形容,在此必须恭喜一下。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次