干货,亚马逊常用到的合规认证,收藏起来~

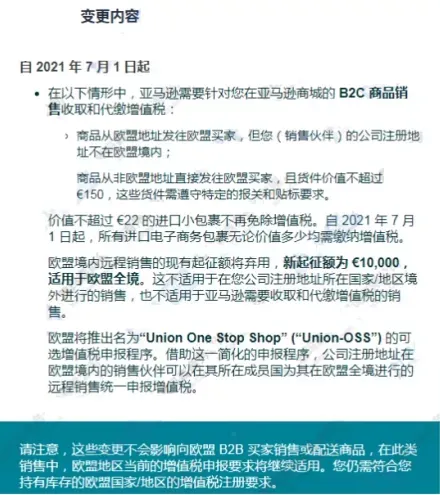

卖家收到邮件通知内容如下:

OSS和IOSS是什么?

增值税迷你一站式服务(MOSS)是一项可选方案,可让您在多个欧盟国家(通常仅在一个欧盟国家)缴纳增值税。如果您向非应税人员提供跨境电信,电视和无线电广播或数字服务,则可以申请加入MOSS。

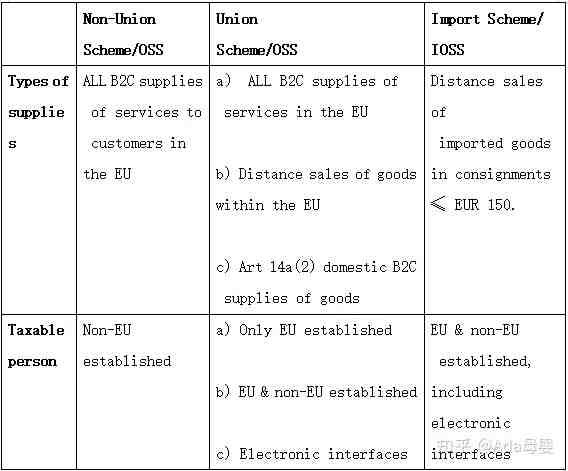

OSS

Union One-Stop Shop(OSS)是在欧盟税改后将推行的一站式申报服务,从2021年7月1日起,凡是公司注册地址在欧盟境内的卖家,都可以通过“Union – OSS”,在自己所入驻的国家,为自己在欧盟境内进行的远程销售统一申报增值税。

它简化了整个欧盟的线上卖家和电子接口高达95%的增值税义务:

1、在某一欧盟国家注册OSS,登记其欧盟内远程销售商品,以及向消费者提供服务(B2C)的增值税

2、在某一欧盟国家按季度提交申报和缴税

1、适用商品配送地或服务提供地所在成员国的增值税税率

2、欧盟内远程销售商品或提供服务,应向买方收取增值税

3、通过注册成员国的OSS门户,按季度提交增值税申报表

4、按季度向注册成员国缴纳增值税

5、所有OSS销售记录需至少保留10年

IOSS

IOSS,即Import One-Stop Shop进口一站式服务,也是卖家们在2021年7月1日起可以注册、使用的,旨在简化从欧盟或非欧盟国家/地区远距离销售商品而进行的增值税申报和支付,但增值税付款仅适用于价值150欧以下的欧盟境内商品采购。

根据欧盟税改,自2021年7月1日起,不超过22欧元的欧盟境外进口货物的增值税豁免将被取消,因此,往后所有进口到欧盟的商品都要缴纳增值税。

如果通过跨境电商平台向欧盟境内的买方销售货物,则该平台将被视为进行了销售,原则上需代缴增值税。

卖家使用IOSS需要做什么?

1、在欧盟边境申报货物时,需提供IOSS 增值税识别号

2、在交易中显示买方支付的增值税税额

3、确保按商品配送地所在国的增值税税率,向买方收取增值税

4、仅适用于托运价值150欧以下的商品

5、在发票上尽量用欧元显示买方支付的价格

6、通过注册成员国的IOSS门户,按月度提交增值税申报表

7、按月度向注册成员国缴纳增值税

8、所有IOSS销售记录需至少保留10年

OSS与IOSS的区别

卖家疑惑引进新的OSS税改模式后,VAT注册和缴纳是否有冲突,在欧盟国家开通第三方仓储或FBA的情况下,卖家仍需要注册当地的VAT并如期缴纳税金,在小编看来和英国平台的代扣代缴模式性质是一致的。欧盟正在对跨境增值税电子商务进行现代化,新规定将于2021年7月1日生效!卖家在增值税合规道路仍需适应其新的变化,税务合规化才能走得更远。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次