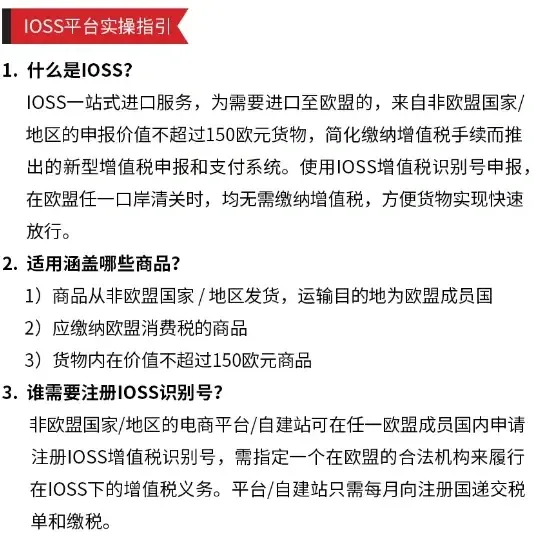

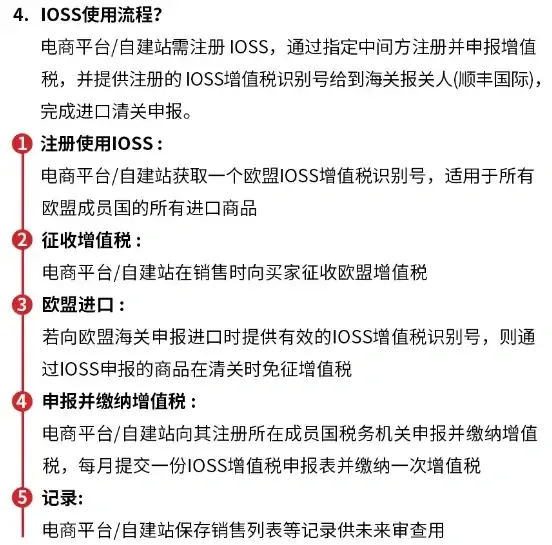

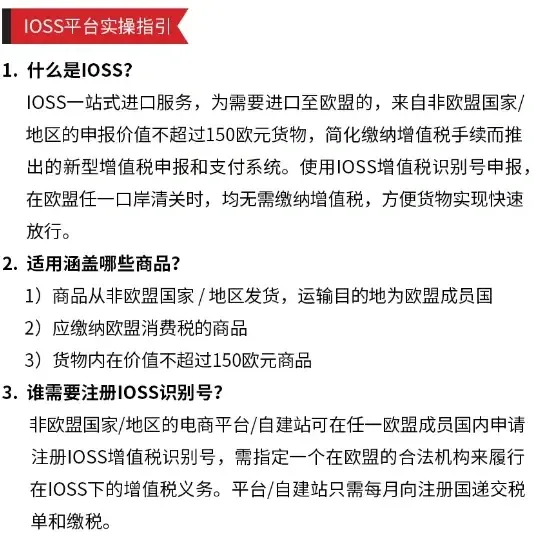

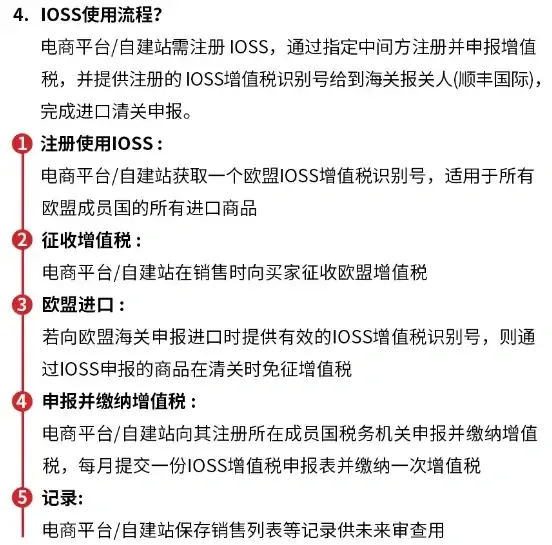

欧盟税改在多次延期之后,终于要在2021年7月份到来。这将会对卖家通过在线商城(包括亚马逊)向欧盟消费者销售商品产生影响。保证VAT在交易发生时就被缴纳,由于增值税支付增加和增值税欺诈减少,所有成员国都将受益,欧盟公共收入增加。欧盟企业将能够在更简单、更公平的环境中成长。避免海外卖家的偷税漏税损害当地电商企业的利益。创建一个简化和透明的VAT申报系统,卖家能对欧盟税务统一管理,减少行政支出。1. 卖家可以在一个欧盟成员国注册,这将适用于向欧盟境内客户进行所有远程商品销售和跨境服务供应的增值税申报和支付。则只需要在这个国家注册OSS系统来申报所有欧盟国家的VAT。2. 欧盟内远程销售阈值取消。欧盟范围内货物远程销售的现有门槛将被废除,取而代之的是新的欧盟范围内的 10 000 欧元门槛。只有在欧盟国家注册了本土公司才能享用€10,000阈值,针对欧盟外任意第三方国家售卖产品到欧盟国家则没有远程销售阈值,如果没有注册OSS,就需要在买家所位于的欧盟国家注册税号并申报。3. 税改后,所有进口到欧盟国家的商品都需要缴纳VAT。目前对于小件货物价值低于22欧进口到欧盟国家是免征VAT的。4. 商品价值低于150欧可申请注册IOSS(Import One-Stop Shop)进口一站式服务,快速通关。简化货物进口欧盟国家的清关及支付进口VAT的流程。价值在150欧元以上的直发订单不会被代扣代缴,仍然按现行规则在进口环节缴纳进口增值税。5. 引入了特殊条款,将供应商品的在线市场/平台(如亚马逊、ebay等)视为供应商,并在特定的情况下承担增值税代扣代缴的义务。对于从欧盟以外进口到欧盟内在价值不超过150欧元的货物,向欧盟消费者销售(无论卖方是欧盟还是非欧盟卖家),将由在线平台代扣代缴。对于非欧盟企业的卖家,其货物已提前仓储于欧盟境内并销售给欧盟境内消费者(包括在欧盟同一国家销售和欧盟内不同国家之间跨境销售),无论该商品的价值为多少,将由在线平台代扣代缴。6. 为促进商品和服务供应的在线市场/平台引入了新的记录保存要求(包括在线市场/平台视为非供应商的情形)。商品描述、价值、商品发送或运输终止地、供应时间、订单号;服务描述、价值、用于确定供应地和供应时间的信息、订单号。运营模式不同,适用的税务政策也并不相同,比如独立站或者欧盟本地企业是不会被平台代扣代缴的,是可以适用OSS/IOSS系统的。全面合规跨境电商税务时代已经来临,财税合规化是大势所趋,野蛮生长的时代即将被翻页。在2021年7月1日前:进口至欧盟,所有货物本身价值不超过22 欧元的货件可以免征增值税。自2021年7月1日起:欧盟将取消22欧元的增值税免税标准,这意味着进口至欧盟价值不超过22欧元的货件不再享有免征增值税。在2021年7月1日前:直接向欧盟消费者销售货品的电商企业,应根据在其销售地的欧盟国家当地的法规,进行增值税缴纳登记。自2021年7月1日起:直接向欧盟消费者销售价值不超过150欧元货品的电商企业,可以通过新的IOSS平台在欧盟进行与增值税有关的登记、申报和缴纳。注意:IOSS平台是一个非强制性可选择使用的平台,仅需在一个欧盟成员国注册,即可管理整个欧盟区内的销售增值税,因而无需为缴纳增值税在每个销售货品的欧盟国家做注册。加快货件的进口清关,有有效IOSS编号的货件无需在海关清关环节缴纳进口增值税,这有助于加快货件清关。根据新的欧盟增值税规定,在某些情况下,网上商城也可以负责在销售环节按照目的地国家的税率向消费者征收增值税,并通过IOSS平台向欧盟申报。注意:若您是通过网上商城向欧盟消费者销售货品的企业,我们建议您应该审查您与网上商城签订的合同中有关增值税的条款,并与之讨论该如何收取增值税。对于大多数欧洲站卖家而言,欧盟增值税新政实施后,最直接的影响就是运营成本将增加。就拿欧洲卖家最集中的法国、德国、意大利、西班牙、荷兰站点来说,对应市场的标准税率分别为:这也就意味着在实施VAT税代扣代缴后,欧洲站大多数卖家或将面临约20%的成本提升,利润可能只有原来的一半或更少。通常,这些VAT的税费是包含在商品售价中的,如果要平衡商品之前的利润,比较直接的方法就是提价。但就今年1月英国实行代缴VAT税的情况来看,大多数卖家并没有选择提价,主要原因是价格没有竞争优势会导致销量受影响,到头来也只能自行消化这部分成本了。具体要不要提价,该提价多少,要根据商品实际的销售情况来定。