速卖通重点国家市场俄罗斯市场分析&平台热销产品推荐

“欧盟这次IOSS税改显得简单粗暴,因为固定一个IOSS号码大大增加了被盗用的风险。对清关公司来说也是非常大的挑战。如何判定订单是亚马逊等电商平台订单还是独立站的订单呢?一些物流公司必然会通过欧洲其他小国大量注册IOSS账号,又该如何管控呢?”

本期晓生洞察连线身处英国税务和物流业务实操一线的4Plinks创始人William,来和大家共同探究即将于7月1日开始实施的欧洲税改新政带给行业的影响和变化。

01

2021年7月1日起,欧盟对亚马逊,eBay,速卖通,wish等主流电商平台开始实行“代收代缴”增值税。

通过电商平台订单商品从欧盟地区发往欧盟买家,但卖家的公司注册地址不在欧盟境内。如FBA,海外仓模式。

通过电商平台订单商品从非欧盟地区直接发往欧盟买家,且货件价值不超过€150. 如平台自发货模式。

欧盟本土运营公司将不在代收代缴范围之内。

我们目前所普遍使用的“代收代缴“的表述并不是非常严谨,只是为了方便大家解读。

根据新税法规定,当买家通过电商平台下订单的同时,收取增值税的义务就从平台的离岸卖家转移到电商平台本身。

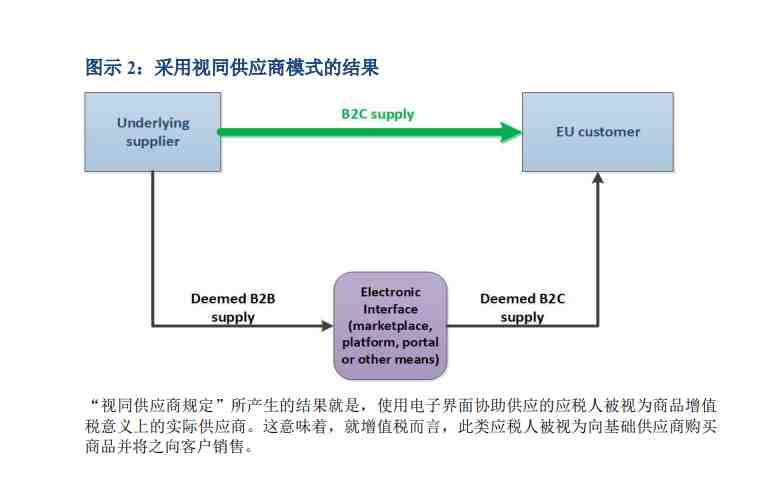

将引入特别规定,把使用线上电子界面协助供应的企业也视为增值税意义上的供货企业,视同为供应商。

(图片来源:4Plinks)

欧盟新税法让税务局从之前监督追查平台上的数百万离岸卖家,到目前只需要监督主要的几个电商平台增值税缴纳,大大减轻了税务部门的稽查工作负担。同时也通过新法规效应完善电商平台收取增值税的义务。

02

新新税法对税务申报还是有比较大的改变,因为整个商业模式从原先的B to C (离岸卖家to平台买家) 变为 B to B to C( 离岸卖家 to 亚马逊等电商平台 to 平台上面的买家)。

根据新税法 B to B供应免征增值税,并享有抵扣权,但需要如实申报。

举例:离岸卖家通过亚马逊平台销售一款产品,不含税售价是€100, 假设VAT税率是20%,进口时候申报CIF 价值是€30( 假设缴纳进口增值税是€10), 平台含税销售价是€100+€100*20=€120, 买家支付€120。

新税法之前:

离岸卖家需要缴纳的销售增值税=€100*20% 或 120*20%➗(1+20%)=€20

离岸卖家增值税抵扣申报= Sale Vat(销售增值税) – Input VAT(进口增值税)= €20-€10=€10 。

那么卖家在进口时候缴纳€10,在做月度或者季度申报时在缴纳给税务局€10。

整个申报和亚马逊等电商平台没有任何关系,同时亚马逊等电商平台也无需为其平台上卖家申报真实性担负任何责任。同时因为税务局的有限的人力无法监督每一个卖家是否都如实申报销售数据,这样就会导致大量偷税漏税行为。

新税法之后:

因为新税法改变商业模式,在买家下订单同时默认离岸卖家将货物卖给亚马逊等电商平台,再由电商平台卖给最后的终端买家,亚马逊等电商平台参与整个销售行为,那么就需要做增值税申报。

离岸卖家货物卖给亚马逊等电商平台免征增值税,即vat税率是0%。

如上述举例:

离岸卖家需要缴纳的销售增值税= €100*0%=€0

离岸卖家增值税抵扣申报= Sale Vat (销售增值税)— Input Vat(进口增值税)= 0 — €10= — €10。

那么卖家就会在进口时候缴纳€10,在月度或者季度增值税申报时,税务局将退回离岸卖家€10。

亚马逊等电商平台的销售增值税 =€100*20% 或 120*20%➗(1+20%)=€20

亚马逊等电商平台增值税抵扣申报= Sale Vat (销售增值税)— Input Vat(进口增值税)=€20— € 0= €20。

亚马逊等电商平台从卖家收到货物无需支付增值税,但需要收取买家的增值税 €20 并缴纳给税务局。

从严格意义来说新税法不是代收代缴,而是默认从原来平台的卖家跟买家的销售行为,变成电商平台跟买家的销售行为,那么电商平台缴纳的是本身的增值税而非卖家的。

03

取消22欧元的增值税免征。

在2021年7 月1 日之前:

低于22 欧元,免关税免增值税;

22欧元到150 欧元 免关税,需要缴纳增值税;

大于150 欧元 需要缴纳关税及增值税。

在2021 年7 月1 日之后:

取消22 欧元的增值税免征;

0 欧元 至150欧元 引入IOSS 申报。

什么是IOSS?

The Import one Stop Shop ( IOSS),一站式进口服务。使用IOSS注册识别号为来自非欧盟国家的申报价值不超过150欧元货物快递清关申报。在欧盟的任一口岸清关时均无需缴纳增值税,方便货物实现快速放行。IOSS注册方需要每月向注册国申报并缴纳税金。

亚马逊、ebay 等电商平台自发货卖家,需要由电商平台提供IOSS 注册号给卖家清关,电商平台需要履行每月的申报及缴税义务。

独立站卖家可以在欧盟任何一个国家注册IOSS号码。卖家需要需承担每月申报及缴税义务。

独立站卖家的IOSS不是强制注册,卖家如果不注册IOSS。在进口申报时选择DDU申报模式,由买家缴纳进口增值税。当然这样就会影响时效和客户体验,增加退货率。

欧盟范围内货物远程销售的现有阈值被废除,取而代之的新的欧盟范围内的10,000 欧元门槛。同时欧盟将推出Union OSS 的可选增值税申报程序。借助这一简化申报,卖家可以在其所在成员国,为其在欧盟全境内进行远程销售统一季度申报,并统一缴纳增值税。增值税率将以买家所在地自动进行计算。 不过该申报模式只适合于欧盟注册公司开放,不适用中国卖家。

04

由于欧盟本土公司不在这次“代收代缴”范围内。近期我们了解到想注册欧盟本土公司的卖家比例大幅增加。甚至前一段时间爆出爱尔兰的一个私人地址注册上百家的睡眠公司而被查封的消息,并需要面对高昂的罚款甚至刑事责任。真心希望越来越多的中国卖家能走出国门,进入欧洲注册公司扩展业务。

呼吁广大卖家慎重考虑,如果是为了偷税漏税而去注册欧盟公司。通过大面积的“买人头”注册欧盟空壳公司,最后必然会造成拔出萝卜带出泥,一家被查必然会牵连出一大片。卖家就像给自己运营绑着一颗定时炸弹。

虽然欧洲本土公司注册电商平台账号的KYC比较松,但是后期账号经理必然会加大对欧洲本土公司卖家的审查,必然会发现其中漏洞。这样就会导致卖家高价注册的欧盟公司的亚马逊等平台账号被封号,最后人财两空。

2021年7 月1 日的代收代缴,新税改从原先“卖家 to 买家” 的商业模式变为“卖家 to 平台 to 买家”。虽然“卖家 to 平台”是免征增值税,但还需要如实申报。代收代缴的销售额对比之前的销售额如果相差太大,必然会导致税务部门的审计。建议前几个季度适当的一定梯度递增,直到如实申报。

(图片来源于网络)

如果卖家是在仓储目的国清关就需要缴纳进口增值税, 这样在月度或者季度申报就会导致税务局退税给卖家。根据经验,一般如果出现退税必然会导致税务局审计,卖家之前的税务是否都如实申报?

同时退税能否安全退到卖家公司,如不能完成退税,卖家要面对重复缴税困境。退税不仅需要面对税务审计,同时需要一定时间,多少都会影响到卖家现金流。建议卖家前期还是通过第三国递延进入目的国,帮助卖家降低税务审计风险,以及强化公司现金流。

05

关于IOSS 注册号目前还是有比较大的漏洞,对比中国国内跨境电商的9610申报模式,需要订单流、物流、支付流三单对碰形成完整闭环。 而欧盟这次的IOSS变革,更显得简单粗暴,因为固定一个号码这样大大增加了IOSS被盗用的风险。

其次对清关公司来说也是非常大的挑战,又该如何判定订单是亚马逊等电商平台订单还是独立站的订单呢?一些物流公司必然会通过欧洲其他小国大量注册IOSS账号,又该如何管控呢?

最理想的做法是:欧盟海关,平台,卖家根据每一个订单共同推送订单流,物流信息及支付流的完整数据库,每一次订单都能形成不固定但唯一的IOSS号码,海关根据数据库对碰完成清关。

短期之内是很难实现的,毕竟需要大量人力和资金投入,不过可能每一个电商平台为了避免背锅,会强制要求其平台上的自发货卖家交由指定的清关公司来完成申报,这样大大降低IOSS号码被盗用的风险。

(图片来源于网络)

对于做FBA 或者海外仓头程的物流公司,这次税改没有造成太多改变。对专线小包物流公司还是影响比较大。亚马逊等电商平台必然收紧物流指定供应商及清关公司的选择及控制。

注册IOSS的独立站大卖家必然也会跟有实力的专线小包物流公司更加深度绑定。尤其前期税改新政策执行细节不明朗的情况下,可能会导致卖家对欧洲包税的需求增加。

总结:

任何事物的发展都有其两面性,欧盟税改新政必将会从大方向上引导跨境电商在税务合规层面不断进步。任何的制度都不可能是百分百完美无暇的,税改新政在改善平台型卖家与卖家之间在税赋成本上竞争格局的同时,也在深刻影响着物流行业的市场秩序。

尤其是对于直发小包专线物流企业来说,势必会存在部分之前已经失去生存空间的代理模式的小公司卷土重来,依靠为一些想要避税的小型自建站卖家提供包税服务而获取一定的市场份额,跨境直发小包专线市场秩序或将在未来一段时期内出现混乱与失衡。

⊙部分资料来源于“AMD张泳德国会计师”,文章内容为参访机构观点,不代表百晓网立场,转载此文章需经百晓网同意,同时需注明文章内容来源。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次