2021年Prime Day已启幕!澳大利亚买家将买些什么?

根据波士顿咨询集团(BCG) 的一项研究发现,消费者期望的转变和现有银行在满足不断变化的消费者需求方面的缓慢,正在为东南亚新兴的和即将到来的数字银行创造重要机遇。

东南亚正处于金融革命的风口浪尖。在COVID-19 危机之后,引发了数字支付和送货上门的急剧上升。

支付宝和微信等平台在中国的巨大成功是众所周知的。但在东南亚这个世界上人口最多、经济最活跃的增长区之一,这一趋势还处于早期阶段。为了深入了解该地区数字支付的未来,波士顿咨询集团的客户洞察中心(CCI) 对该地区的消费者如何使用电子钱包以及他们的行为可能如何演变进行了广泛的研究。

调查结果

CCI在2019 年对近 5,000 名消费者和商家的调查和采访揭示了甚至在 COVID-19 爆发之前的机会规模。但它也强调了巨大的未满足需求,如果得到满足,可以释放东南亚数字金融的全部潜力。

第一,虽然经常被描述为改善金融包容性的一种手段,但东南亚“无银行账户”城市人口中只有 13% 使用电子钱包,其中包括近一半的印度尼西亚成年人和三分之二的越南成年人。然而,CCI的研究表明,到2025 年,该地区无银行账户的电子钱包渗透率将飙升至 58%。

第二,东南亚的电子支付服务显示出强烈的城市偏见,其中,食品送货到家和办公室、出租车运输和拼车是主要用例。但消费者对使用他们的电子钱包在任何地方(从小贩摊位和美食广场到杂货店)进行支付的兴趣都非常浓厚。

第三,54% 的研究受访者表示,商家接受度低是阻碍电子钱包使用的主要障碍。然而,该地区 74% 的接受调查的商家表示,如果更广泛采用的障碍得到解决,例如对流程的了解不足、复杂的商家支付处理和高额费用,他们会接受电子钱包。

第四,接受调查的东南亚消费者中,超过三分之一愿意将部分银行业务(包括信用卡和贷款)转移到非银行数字业务。研究表明,印度尼西亚、马来西亚、泰国和越南多达10% 的存款和多达 12% 的信用卡业务可能会转移到非银行数字机构。

如果东南亚的数字金融市场要在规模上实现下一次飞跃,现有银行和非银行挑战者都必须解决几个障碍。

大多数电子支付挑战者必须弄清楚如何通过超越依赖于经济激励(如折扣和现金返还计划)的商业模式来提高市场份额,从而通过客户群获利。他们必须将足迹扩展到城市以外,并赢得该地区商人的广泛认可。挑战者必须通过使用贷款和其他高价值金融产品的银行消费者以及使用小额贷款和小额保险等工具向没有银行账户的消费者扩大其产品范围。

现有银行必须变得更加对消费者友好,以便在其核心业务中与数字挑战者竞争,并利用其在数字领域的庞大基础设施和监管专业知识。随着竞争领域的整合,银行还应考虑与金融科技公司和其他数字挑战者合作。东南亚下一场金融革命的最终赢家很可能是颠覆者和利用各自优势的现有机构的联盟。

为什么数字支付是一个关键战场

数字化颠覆已经成为世界各地的现实。在短短两年内(2017 年至 2019 年),全球电子钱包用户数量从 5 亿激增至 21 亿。发展中国家占了大部分增长:仅中国和印度就占所有电子钱包用户的 70%;非洲和中东再占 12%。

发展中国家一直是数字支付革命的先锋,主要是因为传统的消费金融服务不发达且充满摩擦。在许多国家,消费者很难从银行获得信用卡,因为无法验证借款人的信用。当信用卡可用时,许多商家因为费用高而拒绝接受它们。用大量现金支付也很不方便;找到ATM 取款通常很困难。ATM 需要银行账户,这通常需要大量文件。同时,通过银行账户注册和完成电子交易的过程可能既耗时又令人沮丧。

COVID-19 的爆发及其后果将促使更多东南亚家庭接受数字支付

COVID-19 爆发及其后果预计将促使更多东南亚家庭接受数字支付。与实体现金兑换相比,电子钱包可以被视为一种更安全的购物方式,预计消费者将继续减少前往拥挤的餐馆和商店的次数。在疫情爆发后的头几个月,新加坡开发银行报告称,数字支付交易急剧增加,泰国的食品和杂货送货上门大幅增加。

由于支付是与客户互动最频繁的来源——也是关于他们的偏好、兴趣和购买行为的极其宝贵的数据来源——众多非传统金融参与者提供创新、廉价且便捷的支付解决方案。例如,在中国,阿里巴巴附属公司蚂蚁金服旗下的支付宝电子钱包每月活跃用户超过 6 亿,而腾讯的微信支付拥有约 9 亿用户。

许多国家的监管机构正在支持电子支付基础设施的发展,以促进金融包容性。例如,泰国推出了实时零售支付系统PromptPay,该系统允许免费、即时且高度安全的汇款。在该地区的大部分地区,这种转移需要几天时间。包括新加坡和泰国在内的几个东南亚国家已经跟随中国的道路,并在标准化二维码方面取得了很好的进展。

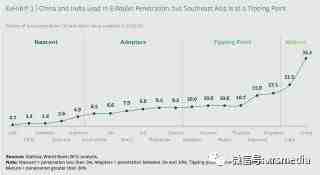

东南亚处于临界点

东南亚——一个拥有超过 6.6 亿人口的地区——正在迅速崛起,成为全球下一个数字消费金融大市场。马来西亚、越南、泰国、印度尼西亚和新加坡至少有 10% 的成年人口已经使用电子钱包,渗透率远远领先于发达经济体。

东南亚拥有许多推动中国数字支付起飞和快速发展的关键特征:高数字渗透率和数字参与度、消费者与商业银行之间的广泛摩擦、初创公司和数字平台的投资、电子支付的稳步扩张用例,以及强大的政府推动。

高数字渗透率和精通数字技术的消费者是发展中国家电子支付起飞的关键先决条件。在整个东南亚,超过70% 的千禧一代连接到互联网。更重要的是,东南亚消费者是世界上参与数字化程度最高的消费者之一。例如,泰国人、马来西亚人或印度尼西亚人平均每天花四个小时在手机上。

在所研究的所有东南亚市场中,除了新加坡之外,消费者和商业银行之间都存在广泛的摩擦。CCI估计该地区有超过1.74 亿成年人没有银行账户或信用卡,而另外 3000 万人很少使用银行。因此,东南亚六大经济体——印度尼西亚、马来西亚、菲律宾、泰国、新加坡和越南——近四分之三的消费者支付都是以现金方式进行的。

东南亚正规金融机构与低收入家庭之间鸿沟的一种表现是点对点(P2P) 贷款的急剧增长,个人通过这种方式直接向其他人借款。例如,在印度尼西亚,数百万人通过称为“arisan”的非正式社交聚会获得资金,这些聚会充当循环小额信贷团体。在通常每月在家中举行的 arisan 会议上,借款人从其他人那里筹集小额贷款,通常在一年后无息偿还。现在,印尼P2P借贷正在数字化。通过其应用程序,总部位于印度尼西亚的 Mapan 公司为 200,000 家 arisan 贷方和大约 250 万会员提供服务,为贷款和购买付款提供便利。

东南亚在电子支付领域的投资也在增加。事实上,截至2018 年第一季度,东南亚 43% 的新金融科技公司投资都投向了数字支付提供商。阿里巴巴、腾讯和软银等巨头投资者提供了大部分支持。这项投资正在该地区产生更高的需求,并创建使电子钱包更容易接受所需的数字基础设施。

东南亚在电子钱包的使用方面正在遵循类似的演变路径。当电子钱包在中国和印度推出时,他们从一些简单的产品开始,并扩展了他们的用例。在中国,商户接受现在几乎无处不在,包括大卖场、购物中心、加油站、高档餐厅和公共交通服务。蚂蚁金服已经发展成为集储蓄账户、贷款、投资产品为一体的综合性金融平台。东南亚仍处于使用演变的早期阶段。电子钱包主要由城市居民用于叫车和送餐,供应商严重依赖折扣和现金退款来吸引和留住客户。但其他用例正在快速增长。杂货、账单和电子商务的电子钱包支付正在获得动力。根据CCI的调查,33% 的电子钱包支付价值属于这三类。预计到 2025 年这一份额将接近 55%。

最后,东南亚各国政府和监管机构正在推动金融交易的数字化。目前,该地区直接向非银行机构转移资金的能力有限,在支付基础设施方面远远落后于中国和印度。但基础设施正在改善。新加坡和泰国已经拥有实时零售支付系统。2018 年,菲律宾推出了全国零售支付系统 InstaPay。印度尼西亚银行正在推广使用基于芯片的储值卡作为现金的替代品,并且政府已经建立了一个国家支付网关,旨在确保国内零售支付工具的互联互通和互操作性。

这些大大推动了数字银行在东南亚地区的发展。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次