不转型等死,转型怕死!传统企业如何扭转破局?

最近欧洲局势“烽烟四起”,许多卖家在盯紧市场变化时,可能会遗漏了一些政策法规的更新,以下为大家整理了三项英国即将实施的新规,卖家要注意从现在开始准备起来!

01 9月30日:海关新申报系统启用

英国海关将于2022年9月启用新的海关申报系统Customs Declaration Service(简称CDS),原英国海关CHIEF申报系统逐步停用,将于2023年3月全面停用。

什么是CDS. 海关申报服务 (CDS)将是英国的单一海关平台。是英国政府在与边境行业协商多年后开发的全数字化边境计划的关键部分,所有进出口都采用统一的系统申报。

CDS的作用. 选择进口增值税递延(Import VAT)的卖家,可以在CDS系统中查询清关数据,当卖家选择PVA申报时,可以通过这个账户去下载进囗的VAT清关递延数据,进行税务申报,从而取代原有C88文件跟税单明细。

注册指南. 每个商家都要注册CDS账户,注册后可以填退税表格申请退税,给货代授权处理退税或是延迟付税,也能登录浏览商家的税务,退税的情况和海关的直接退税(如果有银行账号的话)。 注册链接:https://www.gov.uk/government/publications/uk-trade-tariff-cds-volume-3-export-declaration-completion-guide

02 2023年1月1日:UKCA认证

UKCA标志从2021年1月1日开始使用。但为了让企业适应新要求,大部分产品(适用特别规则产品除外)仍然可以在2022年1月1日之前使用CE标志。 在2023年1月1日起将全面使用UKCA标识,现离过渡期结束仅剩不到半年的时间,鉴于UKCA申请发证一般经历6-8周不等,提醒各位卖家尽快向机构提出UKCA认证申请,避免到期后出现认证不一而导致无法清关问题。 详细内容可以参考英国海关对UKCA说明网址:https://www.gov.uk/guidance/using-the-ukca-marking

03 2023年1月1日:VAT逾期申报/缴纳新规

近期,英国政府发布新政概要,英国税局将从2023年1月开始对增值税的罚款和利息规则进行修改。也就是说之前的默认附加费(滞纳金)将被新规代替。 图片来源:英国政府官网 https://www.gov.uk/guidance/prepare-for-upcoming-changes-to-vat-penalties-and-vat-interest-charges

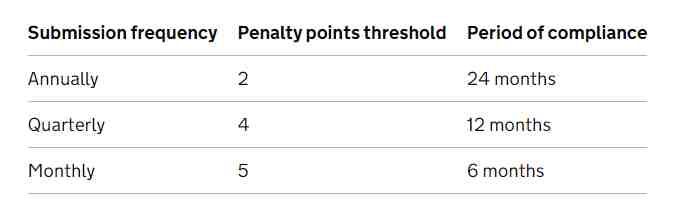

逾期申报积分制. 本次改革细化了针对晚申报的惩罚措施,英国税局将对此采取积分制: 每错过一次申报期限,企业将收到一个迟交罚分,一旦超过罚款阈值,将会收到 200 英镑的罚款; 之后每一次的迟交都会产生额外200 英镑罚款,并进入相应期限的合规观察期; 只有在合规观察期没有晚申报,并且缴清了所有的税金,之前的罚分才可以清零。

也就是说,一家企业季度罚分满4分,将会收到200 英镑的罚款,之后每一次的迟交都会产生额外200 英镑罚款,只有在12个月的合规观察期内没有晚申报,并且缴清了所有的税金,之前的罚分才会清零。 提交频率 罚分门槛 合规观察期 年度 2 24个月 季度 4 12个月 月度 5 6个月

阶梯式滞纳金. 针对未按时缴纳税金的,英国税局也提出相应的阶梯式滞纳金规则: 逾期天数 滞纳金 逾期15天内(含15天) 不罚款 16 — 30天 所欠VAT金额的2% 31天以上 追加第30天欠税金额的2%作为罚款,同时将产生年利率4%的日罚金,该罚金按天累加,直至您交完全额税金为止。

滞纳金利息. 除此之外,英国税局还会收取滞纳金利息,按英格兰银行基准利率加2.5%计算。

熟悉期. 为帮助企业适应新规则的变化,英国税局表示,在新政实施(2023年1月-12月)期间,如果企业首次出现滞纳情况,且在到期日后30天内付清,无需缴纳罚金。

有关增值税逾期提交、逾期缴纳的法则和增值税利息费用变化的更详细指南将于今年 12 月发布。联宇将第一时间跟进新规,在此提醒英国卖家注意税改变化,避免错过截止期而产生罚单。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次