“走出去”又称为“对外直接投资”,是指我国企业在国外及港澳台地区以现金、实物、无形资产等方式投资,并以控制境外企业的经营管理权为核心的经济活动。

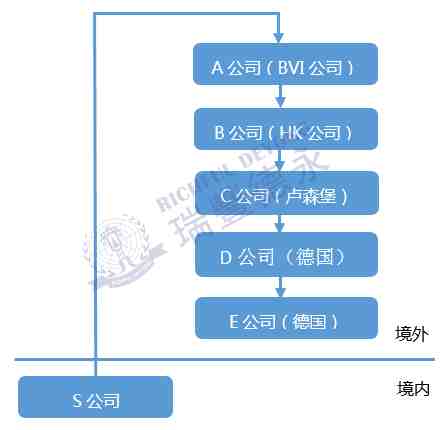

从众多知名案例中我们都可看到,企业在“走出去”时,其搭建的架构中大多包含了多层股权架构,且涉及不同国家和地区,今天,小编通过一个案例,为大家讲解下,采取这种方式到底有什么优势。首先我们先来看这个案例:已上市的S公司通过投资德国E公司而搭建的股权架构图:根据上图我们可以看到,S公司并没有直接持股德国E公司,而是根据国际投资项目的通行做法,采用了多层股权架构,其原因主要有以下几点: 企业搭建境外多层架构后,方便利用HK公司和BVI公司等持股平台引入外币基金,由于BVI、中国香港等地法律制度更加灵活,因此对于使用优先股、认购权等金融工具也更加方便。BVI和中国香港没有外汇管制,实行自由贸易政策,无须政府审批,退出投资效率高,因此当S公司日后想要退出其在德国的投资时,不必直接转让德国公司的股权,使用恰当的架构的设计后,可以通过由BVI公司转让其在香港公司的间接转股方式来实现。

我们再一次查看S公司设计的5层架构图,其境外共有5家公司,这5家公司可以分为三层:顶层架构(BVI+HK公司)、中间层架构(卢森堡公司)、底层架构(两家德国公司)。接下来我们一层层看看这样设计的原理:在走出去的架构中,顶层架构一般选择在离岸税务天堂,包括我们熟知的开曼群岛、百慕大、巴哈马、BVI等地。这些地区都有共同的特点:社会稳定,税负低,拥有健全的法律体系,没有外汇管制,有严格的商业和银行保密系统,选择在这里注册公司非常方便且维护成本小。中国“走出去”的民营企业,以及在美国上市的中概股,多选择在开曼群岛或BVI注册,将其作为全球投资架构的最顶层;

而绝大多数“走出去”的央企、国企则选择在香港注册投资架构的最顶层。

为了打击全球避税,欧盟国家、美国和OECD(经合组织)成员国会将一些低税收管辖区列入“税收黑名单”。凡是在被列入黑名单的离岸地注册公司,会实施更强有力的反避税监管和限制措施。所以“走出去”架构的中间层公司一般会选择“税收制度比较规范透但不是明显的低税国、税收协定较多、协定优惠税率较低且对受益人限制较少、法制宽松但规范”的国家和地区,所以荷兰、卢森堡、比利时、爱尔兰和瑞士常常被选定为中间层的投资国。以上述的S公司选择的中间架构注册地卢森堡为例,卢森堡是海外投资者进入欧洲的重要门户,其拥有安全和稳定的政治环境、完善的金融体系、优惠的税收制度以及丰富的双边税收协定,地理位置优越,这就是S公司选择在该地运营实体化的综合考虑。

“走出去”企业搭建底层架构时(第四层至第五层),会选择实质业务运作的国家和地区。根据我国税制,企业取得的已在境外缴纳的所得税税额可进行抵免,按此5层架构,抵免层级为3层,并且有分国抵免法和综合抵免法可以选择。此外,一些“走出去”企业在境外业务的拓展逐步多元化后,也会考虑增加并行多层投资架构,特别是将性质不同的行业、业务,分别以不同的层级进行分割,并行开展,这样既可以享受多层投资架构的税收优惠,也可以最大限度的分散税务风险。

而除了上述的多层架构外,现在不少企业还会在境外多层架构中嵌套信托计划,这样不仅可以有效地隐藏境内企业与投资目标公司之间的投资关系,使得它们之间的交易和安排更为自由和灵活,而且可以在境外企业退出投资时,由BVI公司以及拟受让方共同修订原有的股权代持信托计划,将受托人和受益人更改为拟受让方,之后,BVI公司再将HK公司的股权在香港转让给拟受让方,从而实现投资退出。

近年来,各“税务天堂”如BVI、开曼等地已逐步实施经济实质法,其相关维护成本已有所上升,因此在搭建海外股权架构过程中,不能一成不变地照搬过去的套路,但不能“一如既往”并不代表可以不再考虑,这些地区依旧发挥着不可替代的作用。

因此我们认为,跨境投资者在设计架构的时候,需要对项目地、税务、未来发展(是否涉及上市)等方面进行综合考量,对此,建议您务必咨询财税筹划和企业架构专业顾问。