提高销量?这些方法可以试试

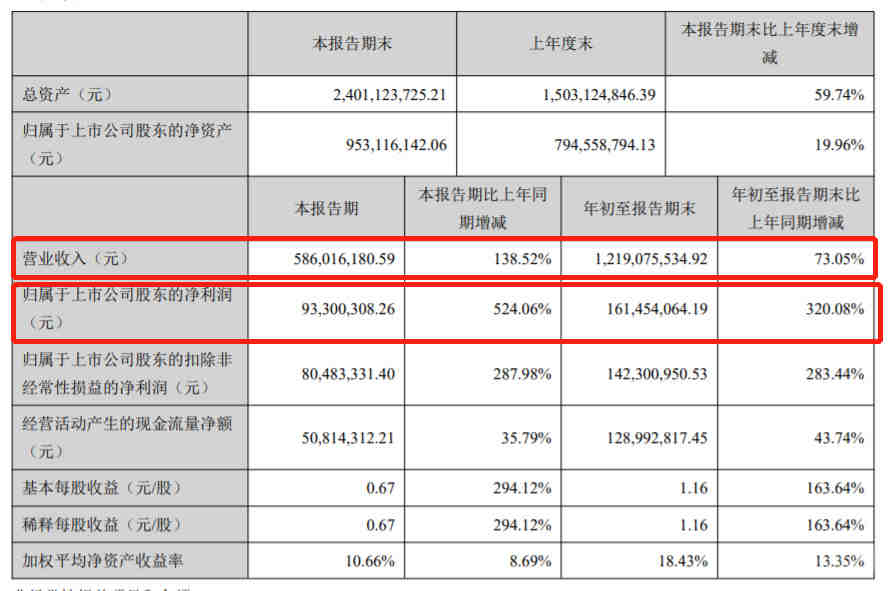

卖方通获悉,乐歌公司发布2020年三季报,报告期内实现营业收入12.19亿元,同比增长73.05%;实现归母净利润1.61亿元,同比增长320.08%;实现扣非后归母净利润1.42亿元,同比增加283.44%。其中,Q3实现营收5.86亿元,同比增长138.52%;实现归母净利润0.93亿元,同比增长524.06%;扣非后实现净利润0.8亿元,同比增加287.98%。公司预计全年实现净利润2.2-2.9亿元,同比增长249.31%-360.46%。

可以看出,产品转型叠加国际化战略布局,Q3业绩表现亮眼。①收入端,公司跨境电商Q3实现营收3.25亿元(独立站占比提升至31.2%),同比增长410.3%,目前受制于产能供不应求,后续随新产能爬坡有望实现单季营收新高。②从毛利率看,Q3单季度毛利率环比增加4.7pct至49.6%,主要得益于跨境电商收入占比提升。③从费用端看,公司前三季度期间费用率同比减少5.1pct至34%,其中销售/管理/财务/研发费用率同比变动-6/-2.4/+2.8/+0.5pct至23.1%/5.2%/2.0%/3.7%,销售费用率降幅明显,主要原因是因为跨境电商规模效益释放&独立站占比提升带来的销售投入效率上升。综合来看,Q3净利率环比提升2.4pct至15.9%。

除海外需求高景气外,跨境电商业务已成为公司成长的重要驱动。跨境电商收入占比从Q1的约45%持续提升到Q3的56%,M2C模式推动产品单价和盈利能力显著提升,并伴随着独立站流量占比提高,实现销售费用投放效率的大幅优化。中长期看,海外电商红利持续释放,自主品牌借力电商&高性价比的M2C模式实现零售份额的稳步提升,未来伴随着海外仓、跨国产能布局等供应链规模效益体现,有望实现强者恒强。同时,乐歌亦将开放海外仓提供相关服务打造增量业务。

(来源:东北证券)

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次