TikTok商业变现思路

业务各有千秋,同时实现互补,让亚马逊加速向2万亿市值关口逼近。

文 | 美股研究社

10月29日美股盘后,亚马逊公布了2020年第三季度的财务数据。年初至今,苹果、微软等股价均迎来上涨,而亚马逊也一直被投资者看好,股价今年涨幅已超75%。究其原因,离不开用户消费和使用习惯的转变,依赖线上购物、云服务、游戏等。而这些受到居家利好的产业又与亚马逊的业务结构相契合。

麦肯锡调研中显示,超过 75% 的美国人在疫情期间开始尝试新的购物行为,包括新的购物方式、品牌和渠道,并打算长期坚持;eMarketer预计未来三年,线上零售增长加速,渗透率将在2020年后达到15.5%。在电商购物逐渐演变为常态时,也带动了居家娱乐如游戏和流媒体的快速发展,而企业则是选择加速上“云”完成转型。

在不可逆的转变下,亚马逊本季度取得不错的业绩表现。数据显示,亚马逊三季度营收为营收为961.45亿美元,同比增长37%,高于华尔街的市场预期;净利润为63.31亿美元,同比增长197%。

财报公布后,亚马逊盘后股价下跌1.78%,至3154.00美元,市值为1.61万亿。结合基本面和当日大盘表现来看,亚马逊整体营收增速下滑叠加三大股指疲软的影响或是导致其股票遭遇抛售的原因。临近美大选,股市波动加剧,在未有高速增长的业绩支撑下,市场规避风险的情绪较为浓厚。

(图源:雪球)

作为全球领先的科技巨头,亚马逊依然能延续今年前几个季度的表现实属不易。电商和云计算业务作为亚马逊的核心业务,本季度依然成为投资者关注的焦点,也成为影响股价的重要因素。结合目前的业绩情况看,其核心业务能否再次推动亚马逊股价再创新高?

电商业务处高增长区间

渗透率提升亚马逊未来可期

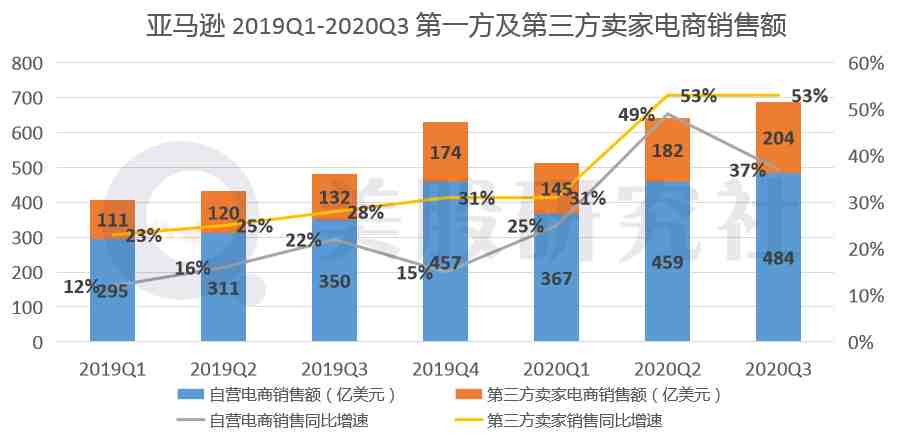

本季度,亚马逊线上净销售额为483.50亿美元,同比增长58%,再度创下历史新高;第三方卖家净销售额为204.36亿美元,同比增长55%,同样创出历史新高。

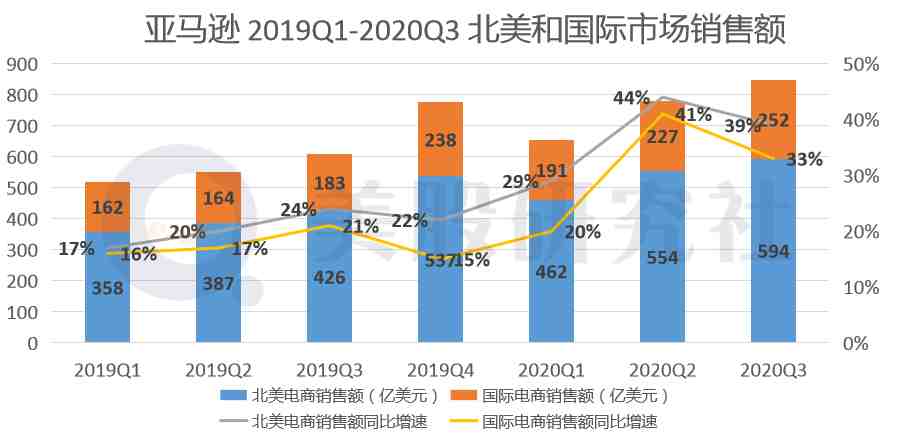

产品销售按地区划分,亚马逊在北美获得593.73亿美元营收,同比增长39%;国际地区净销售额为251.71亿美元,同比增长37%。

得益于电商业务的成绩,亚马逊本季度营收取得超过37%的增长。回顾多个季度表现,亚马逊本季度结束了此前多季度连续的营收增速扩大。由于上一季度电商业绩经历了意外的暴增,本季度相对放缓,但未脱离高速增长区间。整体来看,电商业绩仍处于上行趋势。

这一趋势变化离不开消费者的高需求,目前大量用户仍然通过线上渠道来购买商品。前日物流企业联合包裹公布的最新业绩也能侧面反映出这一点,其第三季度营收同比增长15.9%,净利润同比增长11.8%。

eBay第三季度商品销量同比增速为22%,同样低于前一季度增速26%,但也处于高增长范围内。线上购物热潮未退的背景下,亚马逊一直能受到线上业务需求的利好影响也在情理之中。

针对电商销售的激增,亚马逊一直在积极改善物流效率。其杂货配送能力提高了160%以上,并将杂货取货点数量增长了两倍,以满足更多客户的需求。

此外,亚马逊提供的商品和服务质量的提升,推动Prime会员进一步增长。向电商销售以外的内容导流的同时,也提高了自身的用户粘性。这促使消费者在亚马逊平台上购买商品,从而推动其电商业务的长期扩张。

通过多方位地推动电商业绩的增长,亚马逊在该领域占据领先的市场份额。随着北美电商市场进一步渗透,将激发出亚马逊及同行们新的增长潜力。

今年6月,沃尔玛在美国电商市场的份额首次超过ebay,位居第二。沃尔玛试点杂货配送服务,同时还推出了零售订阅服务Walmart+。Shopify建立直达消费者模式的电商渠道,与许多商家达成合作。谷歌在YouTube测试新功能,将允许用户直接购买视频中所见产品。

竞争对手和科技巨头在电商业务上不断加码,无疑对其构成了潜在的威胁,但短期内亚马逊的地位难以被撼动。除了电商,亚马逊在云计算等业务的加持下,已成为一家庞大的科技公司。

云计算业务增速趋缓

较谷歌微软仍具优势

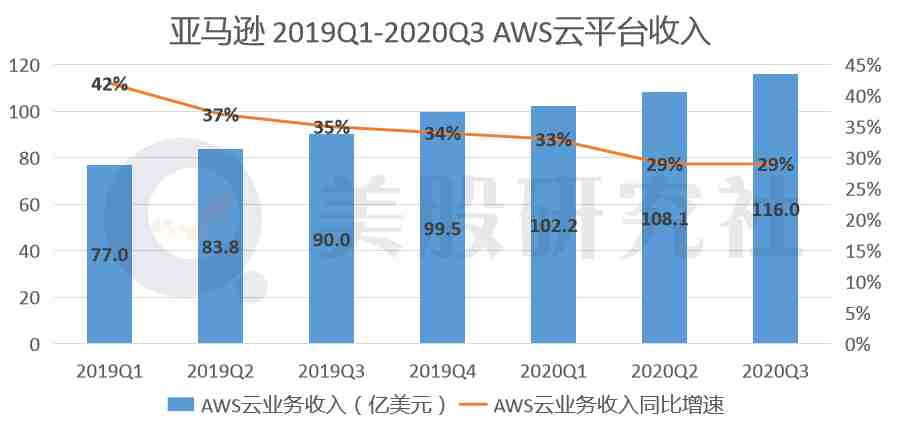

在云业务AWS上,亚马逊取得116亿美元的营收,同比增长29%。回顾几个季度表现,亚马逊的云业务增长继续放缓。

受到经济疲软的影响,全球企业尤其是受到冲击较大的实体业都减少了IT相关费用,云服务需求受到一定程度抑制。

即使如此,亚马逊云业务的吸金能力依然强劲。虽然营收仅占总额的12.1%,但贡献的毛利润占比高达55.8%。得益于云业务较高的毛利率,亚马逊本季度净利润也实现近200%的增长。

究其原因,离不开亚马逊在云服务布局上的先发优势。目前占据了31%的市场份额,领先于竞争对手微软、谷歌以及阿里云。而且与Facebook,Netflix,Twitter,Disney和多个政府机构等大量客户提供服务,良好的客户基础及其可扩展的生态系统为其提供了强大的增长引擎,因此足以抵御市场需求下滑的冲击。

基于如此多的优势,亚马逊云平台的营收增速变化已跑赢微软、谷歌云和IBM。IBM最新季度云和认知软件部门同比增长7%,但增速并不大;谷歌云营收的同比增速从47%上升至48%,几乎持平。相比之下,亚马逊受到需求放缓的冲击较小。

长期来看,随着亚马逊AWS体量逐渐扩大,增速下滑或是其必然之路。而企业云转型已成为趋势,潜在的市场规模在不断扩大,因此亚马逊依然有可以挖掘的空间。借助订阅模式,亚马逊也能够在既有的市场份额下产生长期稳定的现金流入。

“飞轮效应”突显

亚马逊有望炼成两万亿市值巨兽?

亚马逊营收来源于多个业务,而促使其保持迅猛增长,其实离不开一个核心的增长引擎:飞轮效应。多个业务并行的亚马逊,如今已实现各个业务互相推动。

随着其不断在各个业务上加码并开辟新的业务,齿轮的运行越来越快。业务的“转动”进入良性循环,飞轮效应突显,亚马逊离下个万亿关口也将愈来愈近。

基于现有的电商业务,亚马逊已将线上战火烧到线下。今年推出无人超市、快闪店以及亚马逊生鲜服务等,目前全食超市数量在全美已超过500家。

通过全渠道的手段,实现线上线下全方位提升用户的消费体验,提高客户粘性,一定程度上加固了电商业务长期增长的基础。

亚马逊打通全渠道时,离不开物流仓储这一重要的链条为线上线下服务。目前亚马逊已围绕跨境、短途、社区范围等强化了物流体系,并且具有大规模仓储的优势。

成为Prime会员后,用户现在可以享受到免费隔日达服务;亚马逊也能为用户的退货申请提供帮助。这反过来能够提高电商平台上买家的忠诚度。

一年一次的Prime day大促日也给电商业务新增了不少看点。10月份大促日,加上年末的黑色星期五,下一季度的业绩可能会给投资者带来更多惊喜。

近三年,Prime day的销售额一路高涨。2016-2019年分别为15亿、24.7亿、41.3亿和69.3亿美元。短期有望推动其业绩进一步增长,并利好全年的业绩表现。长期来看,周期性的促销活动将一直给电商业绩增长提供强劲的支撑。

将上述各个布局组合在一起,共同给亚马逊带来更多销量以及营收增长。销量越高则议价能力越强,价格优势助其留住用户;物流和用户基数,吸引更多商家,随后带动新的买家加入,亚马逊的电商业务已然形成了正向循环。

此外,广告业务成为了亚马逊的新增长点。上一季度财报会议中特意提及广告业务的表现,本季度同样有着不俗的增长。若继续保持趋势,未来将在盈利中占据更大的比例。只是广告业务上谷歌和FB一直处于主导地位,如何打出品牌效应会是其要思考的问题。

游戏、流媒体也成为了其业务结构新的一环。上个月亚马逊公开发布了云计算流媒体游戏服务“Luna”,正式宣布进军云计算游戏市场。与谷歌的Stadia,以及微软xCloud形成三巨头对抗的竞争局面。

亚马逊也一直在积极拓展更多吸金的商业模式,在满足用户更多体验的同时,能够反补其他业务推动其同步增长。未来针对这些领域的布局,投资者会期待亚马逊将会有多大的投入,这将决定是否可会给亚马逊带来新的可能。

截至发稿时,共有50位分析师对亚马逊做出评级,综合为“强力推荐”评级,较财报前市场评级情况未有较大变化。这意味着,分析师整体仍看好亚马逊的增长前景。

历经互联网、移动互联、云计算和AI等潮流后,亚马逊的业务道路已越走越广,发展愈来愈迅猛。业务各有千秋,同时实现互补,让亚马逊加速向2万亿市值关口逼近。亚马逊未来发展如何,美股研究社将会持续关注。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次