无关紧要的事情:给广告组命名

澳大利亚市场概况

澳大利亚是全球面积第六大的国家,大洋洲最大的国家和南半球第二大的国家。据18年3月的数据统计,人口达到2486万,2017年GDP为1.32万亿美元,位列世界第十三名,排在俄罗斯之前,仅次于巴西、加拿大。澳大利亚国内生产总值(GDP)年平均增长率达到了3.25%,是世界上经济增长较快的发达国家之一。澳大利亚是典型的移民国家,人口高度都市化,近一半国民居住在悉尼和墨尔本两大主要城市。

澳大利亚活跃的互联网网民有2100万左右,普及率89%。使用3G或者4G网的用户占90%;澳大利亚拥有较多的成熟网民,多数网民集中在35-44岁的年龄段。澳大利亚处于大洋洲,距离近,时差少,同时具有欧美类似的文化背景,是中国企业走向全球化的成本最低的试验场。

中国是澳大利亚最大的贸易伙伴,中澳15年签署自贸协定,为中国企业进军澳大利亚市场带来了政策、税收等各方面的便利。在政策和资金投资的帮助下,传统企业、互联网企业在澳大利亚的业务相对容易开展。但近期由于西方国家对中国的排挤,传统企业业务受到很大影响。

目前,出海澳大利亚的中国金融科技公司较少,仅有阿里和腾讯有所布局。其中,阿里的蚂蚁金服通过在澳大利亚悉尼设立子公司AlipayAustralia,为中澳跨境电商发展提供支持。腾讯则以投资的方式,入股澳大利亚的支付商Airwallex及与Royalpay进行合作。

游戏方面,澳大利亚在世界游戏市场排名14。中国国内厂商 SuperTapX 开发的休闲游戏《恋爱球球》,在澳大利亚市场表现良好,在2018年以来都在下载榜前10名。

出行方面,滴滴于18年6月25日正式在墨尔本推出快车服务,通过其全资子公司在澳大利亚运营。而OFO已经宣布退出澳洲市场。

电商方面,很多中国外贸企业入驻亚马逊澳洲站。目前国内电商出海遇到的主要问题是物流问题,因此只有电商巨头阿里和京东在澳洲有较为明显的市场开拓计划。2017年,阿里巴巴宣布在澳大利亚开设澳新总部。2018年,京东(JD.com)宣布在澳大利亚开设第一家办事处,以加快本地区的扩张计划。

一、宏观环境与政策

(一)宏观环境

1. 基本情况

澳大利亚是全球面积第六大的国家,大洋洲最大的国家和南半球第二大的国家。据18年3月的数据统计,人口达到2486万,其中英国及爱尔兰后裔占74%,亚裔5%。2017年GDP为1.32万亿美元,位列世界第十三名,排在俄罗斯之前,仅次于巴西、加拿大。世界经济论坛《2016-2017年全球竞争力报告》,澳大利亚在全球最具竞争力的138个国家和地区中,排名第22位。世界银行《2016年经商环境报告》,在进行调查的190个国家和地区中,澳大利亚在营商环境便利程度方面排名第15位。

澳大利亚是典型的移民国家,被社会学家喻为“民族的拼盘”。先后有来自世界120 个国家、140个民族的移民到澳大利亚谋生和发展。例如欧洲的德国、希腊、意大利和一些亚洲国家和地区,如日本、中国、台湾地区和越南。多民族形成的多元文化是澳大利亚社会一个显著特征。澳大利亚人口高度都市化,近一半国民居住在悉尼和墨尔本两大主要城市。

2. 宏观经济形势

自20世纪80年代以来,澳大利亚通过一系列有效的经济结构调整和改革,经济持续快速增长,实现了连续26年增长的记录。澳大利亚国内生产总值(GDP)年平均增长率达到了3.25%,是世界上经济增长较快的发达国家之一。

根据2016年的数据显示,澳大利亚国内生产总值中,第一产业占2.33%,第二产业占19.59%,第三产业占78.08%。据澳大利亚统计局数据,2016年私人资本支出3352亿澳元,约占GDP的20%;最终消费支出1.26万亿澳元,约占GDP的75.3%;出口3523.3亿澳元,约占GDP的21%。多家国际评级机构对澳大利亚主权用评级为AAA,澳大利亚已经连续五年拥有这一等级。澳大利亚举借外债的规模和条件不受IMF等国际组织限制。

3. 政治形势

澳大利亚采用君主立宪制,以英国女王伊丽莎白二世为其国家元首。澳大利亚联邦议会成立于1901年,由女王、众议院和参议院组成。一般情况下,澳大利亚联邦政府由众议院多数党或政党联盟组成,该党领袖任总理,各部部长由总理任命。政府一般任期3年。2016年7月,自由党——国家党联盟在联邦议会众议院选举中以微弱优势战胜工党,特恩布尔连任澳大利亚联邦总理。

2015年6月,中澳两国政府正式签署《中华人民共和国政府和澳大利亚政府自由贸易协定》。但中澳双边关系自17年遇冷,澳政府一直采取对华不善的姿态。

(二)互联网发展情况

澳大利亚活跃的互联网网民有2100万左右,普及率89%。移动设备普及率较高,其中手机普及率为135%,智能手机普及率为75%,平板电脑普及率为49%,使用3G或者4G网的用户占90%;80%的澳大利亚网民有在线购物的经历,远超51.2%的全球平均水平;澳大利亚拥有较多的成熟网民,多数网民集中在35-44岁的年龄段。69%的人口是活跃的社交媒体用户,移动渗透率达到78%,这使得澳大利亚位居榜首。

图 1.澳大利亚智能手机市场份额

澳大利亚人对手机品牌有着两种明确选择:苹果or三星。70%的澳洲iPhone用户会买选择购买另一个 iPhone,而62%的Android用户会坚持用相同的手机操作系统。中国手机品牌的高端机虽然在澳洲拥有价 格优势,但澳洲手机市场留给中国手机生产商的“机会”并不多,风险与挑战很大。

澳大利亚的主要的运营商有澳大利亚电信(Telstra)、澳都斯(Optus)和沃达丰澳大利亚公司,其余还存在一些较小的运营商,不过他们的网络资源均是来自于上述三大运营商。澳大利亚电信(Telstra)是唯一的国有企业,费用方面,相对比其他两个贵一点。在市场份额方面,Telstra的市场份额最大,其次是Optus。

Akamai发布的State of the Internet报告(2017年第1季度)发现,澳大利亚网速排名全球第51名。澳大利亚平均网速是8.5Mbps,但Netflix要求观看超高清视频网速要达25Mbps,因此该国的网速并不快。澳大利亚National Broadband Network已经计划要将网速从8.5Mbps提升到25Mbps。

对于众多出海的中国互联网公司来说,东南亚地区往往是第一站,但这却让他们错失了在欧美市场成功的实际案例。澳大利亚处于大洋洲,距离近,时差少,同时具有欧美类似的文化背景,是中国企业走向全球化的成本最低的试验场。

(三)相关政策与挑战

针对外国投资的市场准入:澳大利亚投资政策的决定机构是澳大利亚国库部。根据《1975年外资收购与接管法》的规定,澳大利亚国库部长或其代表可以审查投资提案,决定提案是否有违于澳大利亚的国家利益。国库部长可以拒批有违国家利益的提案。

澳大利亚政府总体上欢迎外国投资。认为外国投资帮助澳大利亚建设、支持澳大利亚经济增长和繁荣,增加澳大利亚人的福祉。但是在澳大利亚投资能源矿业、房地产、金融、保险、航空、媒体、电信、机场、港口等敏感行业需要进行申报和审批,澳大利亚政府对投入到这些敏感行业的外资项目设定了限制措施。

为促进重大外资项目的引进,澳大利亚政府的鼓励政策包括:

l 提供简化审批手续等便利服务

l 提供技术人才支持

l 资助开展项目可行性研究

l 对在澳大利亚建立地区总部和营运中心提供优惠政策

这些重大外资项目的认定比较严格,需要满足的条件包括:

l 投资项目对澳大利亚具有战略意义

l 给澳大利亚带来重大经济利益

l 对就业、基础设施将作出重大贡献

l 促进澳大利亚工业创新

l 增加研发和商业化能力

l 项目金额超过5000万澳元

外国企业投资并购澳大利亚的企业也面临诸多的约束和挑战。外国人在收购澳大利亚企业或商业资产超过15%或其价值在2.48亿澳元以上,需要事前知会澳大利亚政府。收购澳大利亚海外分公司权益或资产在2.48亿澳元以上,也需要知会澳大利亚政府。对中国投资者而言,因《中澳自贸协定》中的特别安排,2.48亿澳元的门槛只适用于敏感领域的投资,其他领域的投资的门槛是10.94亿澳元。计算商业资产或公司价值时,需要计算公司发行的全部股票价值或其总资产,并以较高的为准。凡份额达到或超过5%需要知会澳大利亚政府并事先得到批准。还有针对外资的不同法律规定做约束,如对澳大利亚电讯公司(Telstra)的全部外国权益不得超过非上市股份的35%,每个投资者持股比最多不得超过5%。

诸多中国企业习惯通过投资并购的方式进入海外的市场,然而这一方式在澳大利亚会遇到诸多挑战。除了澳大利亚的企业商业并购规定,澳大利亚政府做投资评估时还要充分考虑国家安全、对竞争环境的影响、与澳大利亚政府其他政策(包括税收)的关系、对经济和社会的影响、投资人的性质、外国政府与相关实体等因素。

在税收方面,澳大利亚联邦政府推出了“联邦预算企业税收十年计划”,在未来10年内将企业所得税税率下调至25%的路径。目前适用于小企业(广义上指年度总营业额不足200万澳元的企业)的所得税税率是28.5%,适用于非小型企业的所得税税率是30%。另外,在澳大利亚成立的公司依法应就其所有来源的所得纳税,不论其所得来自澳大利亚境内或境外。

另外,中国和澳大利亚签署了自由贸易协定,协定在内容上涵盖货物、服务、投资等十几个领域:

l 在货物领域,双方各自占出口贸易额85.4%的产品在协定生效时立即实现零关税。减税过渡期后,澳大利亚最终实现零关税的税目占比和贸易额占比将达到100%。

l 在服务领域,澳方承诺自协定生效时对中方以负面清单方式开放服务部门,成为世界上首个对我国以负面清单方式作出服务贸易承诺的国家。此外,澳方还在假日工作机制等方面对中方作出专门安排。

l 在投资领域,双方自协定生效时起将相互给予最惠国待遇;澳方同时将对中国企业赴澳投资降低审查门槛,并作出便利化安排。

二、 澳大利亚数据中心及运营商发展情况

在1997年放松管制之前,澳大利亚电信(现名Telstra)一直处于垄断地位。目前有超过300家运营商,其中包括Telstra,Optus,TPG,Vocus,Superloop,Megaport。在过去的十年,澳大利亚的数据中心和云业务的增长都有了显著的加速,亚马逊AWS、微软Azure、谷歌云都在澳大利亚本地托管。澳大利亚的国际链接服务,主要通过Southern Cross Cables(从悉尼经由新西兰、斐济、夏威夷到美国)、PPC-1(悉尼到关岛)、Australian Japan Cable(悉尼经关岛到日本)和SMW-3(泊斯经过雅加达到新加坡)来提供。悉尼是澳大利亚主要的互联枢纽,是所有东海岸主要海底电缆的着陆点。

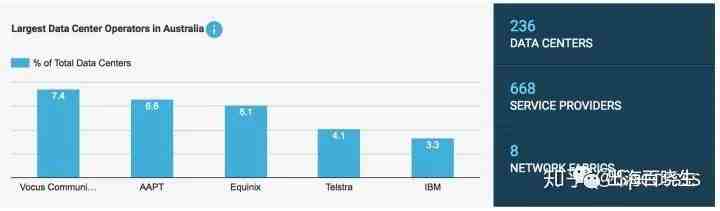

最大数据中心运营商:Vocus Communications, AAPT,Equinix,Telstra,IBM

最顶尖数据中心生态:Equinix,NEXTDC,Vocus Communications,Global Switch,AAPT

服务提供商:Telstra(澳大利亚 3.5%PoPs),PIPE Networks(澳大利亚),Vocus Communications(澳大利亚),Optus(澳大利亚),Nextgen Group(澳大利亚)

图 6. 澳大利亚数据中心情况

三、中国出海企业在澳大利亚情况

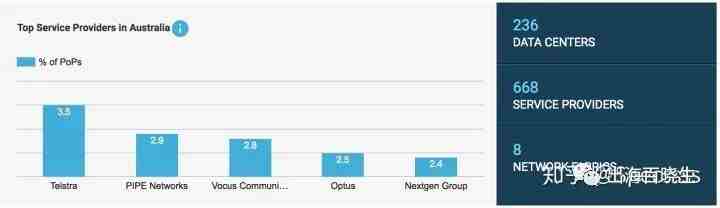

中国是澳大利亚最大的贸易伙伴,中澳15年签署自贸协定,为中国企业进军澳大利亚市场带来了政策、税收等各方面的便利。根据毕马威与悉尼大学联合发布的《2016揭秘中国企业在澳投资报告》,中国企业在澳大利亚市场更加成熟,2016年达到114.9亿美元(153.6亿澳元)。投资项目众多,商业地产的投资依然占据中国对澳大利亚直接投资的主导地位(占比达36%),基础设施领域投资显著增长(达到28%),医疗行业投资也很可观(占9%)。矿业投资占比回落到5%(2015年为9%),能源类(油气)投资首次超过了矿业达到8%。农业表现出色,投资占比从3%增长到8%。

在政策和资金投资的帮助下,传统企业、互联网企业在澳大利亚的业务相对容易开展。但近期由于西方国家对中国的排挤,传统企业业务受到很大影响。

图 2.中国历年对澳直接投资总量(百万美元)

1)电信行业:中国三大电信运营商均已在澳开展业务。中国电信在2011年便在澳大利亚推出了移动虚拟网络服务。但西方情报机构一直质疑中国电信与中国政府的关系。在18年7月巴布亚新几内亚和所罗门群岛签约参与一项海底互联网光缆联合计划,由澳大利亚提供资金,旨在阻止中国电信以及华为自行铺设光缆的计划。2018年2月底,澳大利亚国防部发言人也表示,国防部以前采用过中兴和华为的产品,现在决定将用其他生产商的产品取代。

2)矿业能源:中资在澳大利亚迄今为止规模最大的五项投资都集中在矿业与能源领域,中海石油液化天然气(250亿澳元)、兖州煤业(60亿美元)、中信泰富在西澳的中澳铁矿项目(99亿美元)、五矿资源有限公司(28亿美元)以及国家电网输电项目。

这些投资本都聚集在“矿业潮”时期,属于由国企主导的资本密集型投资。中国的大宗矿产对外依存度非常高,新世纪以来中国在国内找矿和矿山建设方面有进展但无重大突破。因此自2006年起,中铝、中色矿业、五矿、金川集团、江西铜业、紫金矿业等一批企业“走出去”在澳大利亚等国家和地区投资办矿。2007年后澳大利亚成为了中国第二大投资目的地,中资对澳投资领域主要集中在采矿业和能源电力,约73%投资于矿业,18%在天然气行业,投资地域分布主要在西澳32%,昆士兰31%。

3)消费电子:华为自2012年开始在澳大利亚销售手机。根据华为引用的数据来看,其在澳大利亚的市场份额总体位列第三,但仅占到6.3%。在澳大利亚,智能手机市场份额被大品牌牢牢的占据,苹果的iPhone在澳大利亚的受欢迎程度在全球国家排名第二,占澳大利亚市场份额约40%,而三星由于机型丰富销量仍排在第一。因此估算,除华为以外的中国厂商最多分得不到5%的市场份额。中国智能手机OPPO于2018年5月在澳大利亚的首家客服中心店开业,此前曾于15年与澳大利亚第二大电信运营商Optus签约进军澳大利亚市场。在品牌认知度上,中国企业可能会遭遇坎坷,但像OPPO一样美好的价格也会成为吸引市场的手段。

澳大利亚的手机市场是由电信运营商主导的,因此中国企业要想占领更高市场份额,需要和Telstra、Optus以及Vondafone等建立良好的合作关系。

4)互联网企业:中国互联网出海公司主要集中在游戏、电商、工具、出行、金融等领域。

目前,出海澳大利亚的中国金融科技公司较少,仅有阿里和腾讯有所布局。其中,阿里的蚂蚁金服通过在澳大利亚悉尼设立子公司AlipayAustralia,为中澳跨境电商发展提供支持。腾讯则以投资的方式,入股澳大利亚的支付商Airwallex及与Royalpay进行合作。

游戏方面,澳大利亚在世界游戏市场排名14。中国国内厂商 SuperTapX 开发的休闲游戏《恋爱球球》,在澳大利亚市场表现良好,在2018年以来都在下载榜前10名。

出行方面,滴滴于18年6月25日正式在墨尔本推出快车服务,通过其全资子公司在澳大利亚运营。而OFO已经宣布退出澳洲市场。

电商方面,很多中国外贸企业入驻亚马逊澳洲站。目前国内电商出海遇到的主要问题是物流问题,因此只有电商巨头阿里和京东在澳洲有较为明显的市场开拓计划。2017年,阿里巴巴宣布在澳大利亚开设澳新总部。2018年,京东(JD.com)宣布在澳大利亚开设第一家办事处,以加快本地区的扩张计划。

四、互联网市场重点领域

(一)金融科技

1. 发展背景

澳大利亚的金融科技行业已经相对比较成熟,根据2017年的统计,已有接近600家金融科技公司,较2015年将近翻倍。公司数量的增长很好的说明了澳大利亚的金融科技市场正在快速的发展。约79%的公司运营时间超过2年,有收入的公司占比从2016年的57%提高到了71%,金融科技公司的业务也更加宽泛,延伸到了其他行业。

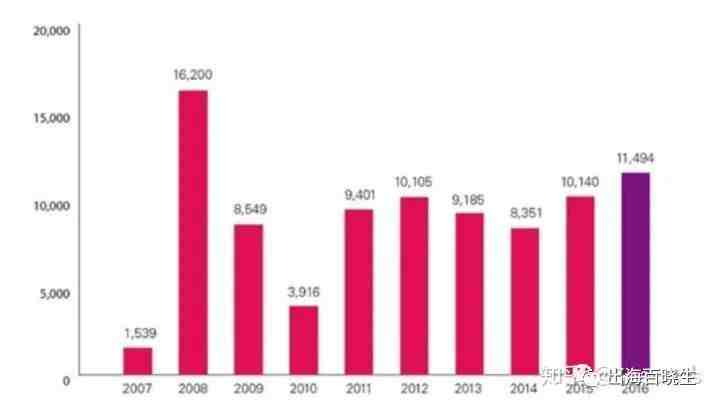

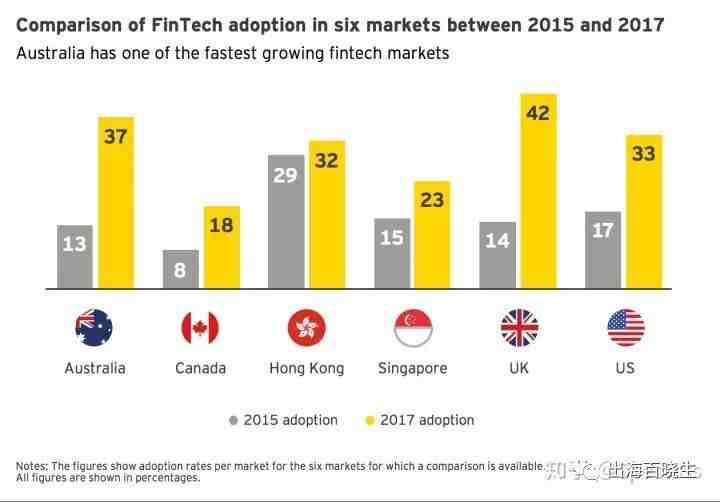

根据安永提供的报告指出,根据金融科技的最终客户分类,55%的公司做B2C(45%对零售消费者,22%对成熟投资人),71%的公司做B2B(当中43%对银行及其他FSI,35%对SME及创业公司,33%对企业,14%对政府)。对B2C公司来说,资产阶级成熟的最重要决定因素或许是澳大利亚公众的接受程度。在安永最近发布的针对20个市场的金融科技应用指数分析中,全球的金融科技接受度在33%,而澳大利亚的金融科技接受度在37%,位列第五,排在中国(69%)和印度(52%)这两个完全不同的市场之后。澳大利亚与其他金融系统相似的发达国家,如美国和英国,则处在同一水平。新的服务相较过去有更高的接受度。

图 3. 全球二十个国家金融科技接受度情况

澳大利亚的金融科技公司主要聚焦在资产与投资、借贷、大数据分析、支付钱包与供应链等方向。其中30%的金融科技公司从事资产与投资业务,23%的金融科技公司提供借贷服务。这些金融科技的团队普遍由5名全职员工和2名兼职员工组成(中位数)。相较2016年,金融科技公司在2017年的中位数收入约增长208%。根据这一数据可以判断,澳大利亚的金融科技正处在一个转折点,金融科技行业巨头也对澳大利亚市场持乐观的态度。

图 4. 澳大利亚金融科技细分领域情况

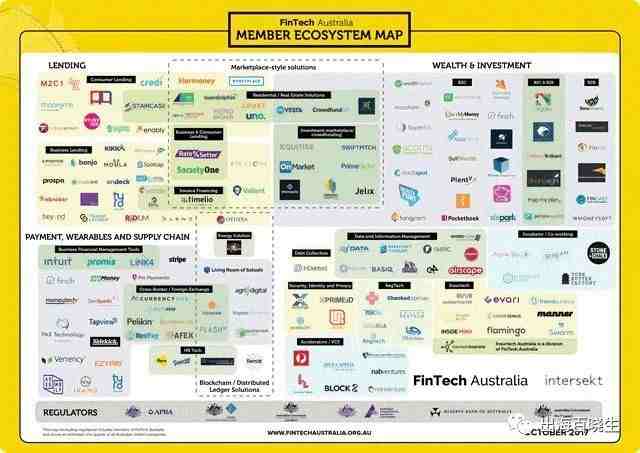

澳大利亚本土有非盈利的金融科技组织FinTech Australia为金融科技公司提供一系列的服务,目前有在注册会员超过200家,包括金融科技创业公司、金融技术中心、风险投资公司等等,构建了完善的金融科技的社区环境。加入该组织只需要支付少量的会员费用即可,海外的金融科技公司也可以加入。

图 5. 澳大利亚FinTech Australia细分领域情况

2. 主要玩家

澳大利亚的金融服务部门全球知名,退休金行业也实力强大,同时一流的监管环境、城市吸引力,都让这里成为创立金融科技企业的理想地点。据澳大利亚金融协会调研,目前澳大利亚72%的金融公司都是B2B类型的,所以,围绕2B业务,澳大利亚的Fintech公司在借贷、信用、财富管理方面很强。

在此基础上,Fintech也蓬勃发展,正在逐渐形成生态系统,包括区块链和分布式分类帐应用程序、建立在高度成熟的数据分析和建模基础上的贷款和信贷制度、支付系统和移动应用程序、网络安全、投资和财富管理,以及保险和监管科技等。

澳大利亚主要金融科技玩家列表见底部全文链接。

3. 中国出海澳大利亚公司

目前,出海澳大利亚的中国金融科技公司较少,仅有阿里和腾讯有所布局。其中,阿里的蚂蚁金服通过在澳大利亚悉尼设立子公司AlipayAustralia,为中澳跨境电商发展提供支持。腾讯则以投资的方式,入股澳大利亚的支付商Airwallex及与Royalpay进行合作。

许多国内的互联网金融公司对澳洲市场处于观望状态,原因是澳洲金融牌照申请十分严格,需要同时满足澳大利亚证券投资委员会(ASIC)、澳大利亚储备银行(RBA), 澳大利亚审慎监管局(APRA)三方的要求和监督。不足40%的申请通过率、严格的层层审核、三方机构的后续监管,都让澳洲金融牌照的申请和持有非常具有挑战性。

(二)游戏

1. 发展情况

2018年金融危机之前,澳大利亚游戏开发行业蓬勃发展,既有大型发行商旗下的工作室,也有一些以外包为主要业务的独立工作室,例如Pandemic、Krome、Blue Tongue、2K澳大利亚和Team Bondi等。当时澳大利亚几乎没有任何原创IP,投资商和政府的支持也很少,所以当金融危机来临,外包需求突然消失,澳大利亚工作室便大受打击。在4年时间里,澳大利亚游戏开发行业萎缩了大约60%。

全球金融危机的爆发与iPhone崛起差不多同时发生,澳大利亚开发者借助移动游戏重建本国游戏市场——他们创造了《水果忍者》《疯狂喷气机》《致命框架》《天天过马路》《Shotty Skies》和《航空指挥官》等流行作品。到2016年开始,澳大利亚拥有约225家游戏公司,其中绝大部分都是小型独立工作室,总年收入介于8000万~1.5亿美元之间。

在澳大利亚,整个国家大约50%游戏开发商都在墨尔本。

根据Newzoo发布的《澳大利亚2018游戏市场》的报告,澳大利亚的1240万玩家将在2018年花费13亿美元,澳大利亚将在世界游戏市场排名14。

2. 主要玩家

澳大利亚的手游排行榜还以欧美的游戏为主,像《水果忍者》这种澳大利亚本土休闲游戏至今仍然在付费排行榜前50名。

国内厂商 SuperTapX 开发的休闲游戏《恋爱球球》,在澳大利亚市场表现良好,在2018年以来都在下载榜前10名。此外,FunPlus的《火枪纪元》区别于传统中国“出海”爆款 SLG 手游,是一个款结合 RTS 与 MMO 特点的战争策略游戏,在澳大利亚也颇受欢迎。具体名单见下表。

澳大利亚主要的中国游戏厂商列表见底部全文链接。

3. 主要特点

澳大利亚与美国、英国、加拿大等同为典型的英语圈国家,他们同受英语文化的熏陶,在思想、习惯、 内在行为模式等方面,具有较大相似性。例如:重视信誉,产品品质等。因此,对于手游厂商与发行商来说,只要掌握了其中一个国家的玩家习惯,其他国家的用户习惯研究起来相对容易。

很多游戏厂商把澳大利亚作为欧美市场的试验场。身处南半球的大陆与许多较大的英语国家/地区文化相似,但市场规模较小。在一个人口密度较小的市场中,竞争强度也小,试验市场策略的成本也更低,有更大的空间来完善游戏厂商的策略。例如,MZ的《雷霆天下(Mobile Strike)》在澳大利亚试发行数月,通过300多次不同的市场营销活动测试用户获取(UA)方面的数据,然后才在美国发行。

在澳大利亚的在线人群中,44%的男性和42%的女性玩手机游戏,28%的男性和15%的女性玩游戏,33%的男性和20%的女性玩PC游戏。在过去六个月中,有55%的付费游戏玩家在游戏内物品或虚拟商品上花钱,其中25%的男性购买DLC /扩展包,25%的女性购买相应技能提升产品。

澳大利亚玩家比较青睐于交互式游戏,喜欢刺激冒险、富有奇幻色彩的游戏,这与其他英语圈国家的玩家喜好有较大相似性。在对于游戏的理解和喜好方面,年轻人和老年人依旧存在一定的差别。一些老年人表示,玩游戏可以增加思维的活跃性、挑战自我并学习知识,而年轻人则更加追求从游戏中获得刺激、拓展社交网络。

(三)出行、工具及短视频领域

1. 出行

澳大利亚是地广人稀的国家。根据《澳大利亚基础设施统计年报2016》,澳大利亚全国公路总里程约87.36万公里。2016年注册机动车辆1838.7万辆,其中乘用车1381.5万辆,平均每2人拥有一辆乘用车,轻型货车298.6万辆,巴士9.6万辆。澳大利亚全国铁路总长3.34万公里,以电气化铁路为主,目前政府将部分铁路经营公司私有化。17年澳大利亚联邦政府预算案还提出200亿澳元长期铁路项目投资计划。空运方面,澳大利亚是全球第8大航空市场,15-1财年,国内航班63.7万架次,客运量5840.6万人次。水运方面,澳大利亚海岸线长3.67万公里,国际海运发达,大宗产品主要通过水运运送。

人口主要分布在悉尼、墨尔本、布里斯班几大城市,城市内交通基本以公交、火车、轮渡为主。在悉尼开车,一年人均拥堵时间在151小时,是澳大利亚交通最拥堵的城市。

1)滴滴18年6月进入墨尔本。澳大利亚第二大城市墨尔本是澳大利亚华人最多的城市之一,拥有450万人口,约有超过30万的华人,是澳大利亚“共享经济”企业的热门切入点。中国共享出行巨头滴滴于18年6月25日正式在墨尔本推出滴滴快车服务,通过其全资子公司在澳大利亚运营。澳大利亚的共享出行市场非常拥挤,Uber最早在2012年推出拼车服务,而网约车16年才正式合法化,目前市场上还有多家竞争对手,欧洲的Taxify,澳洲的GoCatch以及印度的Ola。

2)OFO宣布退出澳大利亚市场。注重海外发展的中国共享单车OFO于2017年10月进入澳大利亚市场,但不到一年的时间,于18年7月宣布逐步关停在澳大利亚的业务。还有另外两家OFO的竞争对手也退出了澳大利亚市场,新加坡的oBike和澳大利亚本土Reddy Go。根据澳大利亚昆士兰科技大学的调研,澳大利亚单车共享率居全球最低,平均每日被使用0.3次,是其他国家的1/10,甚至1/30。

2. 工具类软件

中澳自贸协定,以及澳大利亚华人市场规模,吸引了大量中国互联网企业到澳发展,其中大厂如腾讯、阿里、网易的业务在澳大利亚得到很好的渗透。根据调查之日内一个月的应用榜单来看,免费应用下载量靠前的中国工具类应用主要是产品工具,如UC浏览器、百度、QQ邮箱、移动营业厅等等,UCloud的客户WiFi万能钥匙也排在前列。付费应用虽然总量不多,且下载量较低,但有7个中国工具应用进入到前100的名单,评分都在4分以上。澳大利亚工具类应用市场整体的情况与英国相似。

澳大利亚主要的中国工具类软件厂商列表见底部全文链接。

(四)电商

1. 发展情况

澳洲电子商务发展迅猛,2013年至2014年间,电商销售额达2668亿美元,以两位数的速度增长;2015年在线零售业增加了10个百分点,达到176亿美元;2016年到2017年据Temando的调查,网购花费达222.3亿美元;2017年,据WebAlive的数据,电商销售额预计超过320亿美元。

澳大利亚几乎没有轻工业的产业,消费品几乎都需要进口。澳洲人喜欢从海外网购,来自澳洲邮政的数据显示澳洲网购的40%来自海外(5年前这个比例仅为25%)。

伴随着电子商务与跨境电子商务的发展,澳大利亚市场面临着诸多阻碍因素,既包括与全球其他地方所共有的阻碍因素,也包括澳大利亚所特有的阻碍因素,如电子商务在澳大利亚经济中占据重要份额,但是却没有专门的法律来规范与管控;不均衡及相对落后的物流与配送网络制约着澳大利亚跨境电子商务发展;传统消费模式占据澳洲市场的主导地位,终端消费者出于运输、时间成本考虑还是倾向于通过传统模式购买商品。

2. 主要玩家

澳洲三大电商网站:

1. eBay Australia

2. Gumtree(eBay旗下的广告网站)

3. Amazon

澳大利亚本土电商网站:

1. Kogan.com | Australia's Premier Shopping Destination:主要销售电视机

2. Temple & Webster:订阅为主的家居产品销售网站

3. Catch Of The Day:全类产品

4. The Iconic:在线时尚和鞋类商店

5. JB Hi-Fi:主要销售音乐,电影,游戏和书籍

6. Booktopia:在线书籍销售商

7. Red Balloon Bookshop:在线销售各种书籍,玩具和礼品的商店

8. Lorna Jane:女性服装,厨房食品

9. Dan Murphy’s:酒类

10. Dick Smith:在线销售电器,玩具,游戏,体育和户外用品

3. 中国厂商

全球化背景下,澳大利亚、新西兰与中国的商业联系正日趋紧密。以阿里巴巴平台为例,目前该平台上有超过1300个澳大利亚品牌,超400个新西兰品牌。2017年,阿里巴巴宣布在澳大利亚开设澳新总部。2018年,京东(JD.com)宣布在澳大利亚开设第一家办事处,以加快本地区的扩张计划。

目前国内电商出海遇到的主要问题是物流问题。澳大利亚人力成本更高,整个澳大利亚的人口分布密度又非常不均衡,物流配送很难做。为解决这个问题,阿里采用菜鸟官方自提点来解决,顾客可以取走从网上买的包裹,或把当地产品寄回中国,顺便买点生活用品。像这类自提点目前在整个澳大利亚至少有130家

目前在澳大利亚,菜鸟与第三方服务商是一种多维度的合作关系,同时服务于进出口双边业务:4PX承担部分仓储、干线物流、末端配送;菜鸟与当地物流商GlobalExpress在悉尼远郊建了两个订单履约中心(GFC仓),提前入仓代发货,让国内消费者5天内收到网购进口商品,在国内保税模式之外找到一个更适合“长尾商品”的通关链路;此外菜鸟也和澳大利亚邮政建立了合作关系,后者的业务重心是帮助澳大利亚中小商家销往全球。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次