阿里速卖通俄罗斯公司 3 - 4 年内上市,营业额将达 100 亿美元

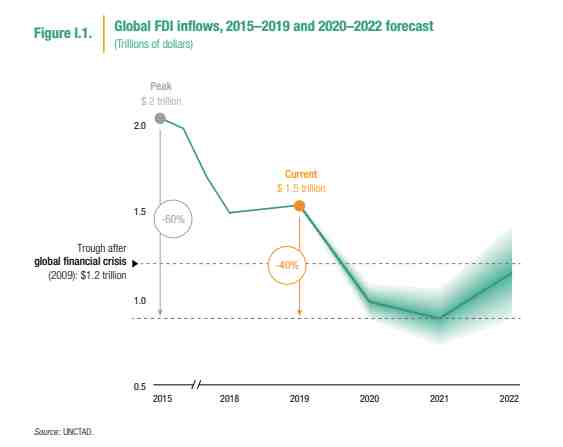

根据最新发布的《2020全球投资报告》指出,受新冠肺炎影响,2020年和2021年外国直接投资(FDI)将大幅下降。新冠疫情对2020年FDI的影响最大,并在2021年进一步恶化国外投资。预计2020年全球FDI流量将比2019年的1.54万亿美元减少40%。也就是说,2020年外国直接投资额将创下自2005年以来的历史新低,首次低于1万亿美元。预计2021年外国直接投资将进一步下降5%至10%。相对而言,预计这一降幅将比2008年全球金融危机后两年的降幅更大。2009年,全球外国直接投资的最低水平(1.2万亿美元)比2020年预测的底部高出约3000亿美元。本次新冠疫情的发生是在FDI数年的负增长之后发生的,因此,它加剧了本轮FDI下降的趋势。预计2021年全球FDI流量将比2015年下降60%,从2万亿美元降至不到9000亿美元。

2021年以后的前景充满了不确定性。FDI在2022年之前恢复到危机前趋势线的u型轨迹是可能的,但只能在预期的上限。经济和地缘政治的不确定性似乎将主导中期内的投资前景。按照预测的下限,2022年的进一步停滞将使全球FDI价值远低于2019年的水平。外国直接投资的趋势可能进入一个逐步稳定的阶段,其结构水平低于危机前。

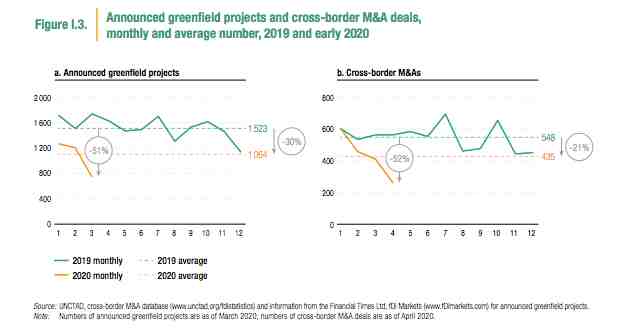

新冠疫情持续时间和减轻新冠疫情对经济影响的政策干预的有效性给FDI带来了很大的不确定性,同时,地缘政治和金融风险以及持续的贸易紧张加剧了FDI的不确定性。新冠疫情对外国直接投资的供应、需求和政策冲击非常大。全球最大的5000家跨国公司(占全球外国直接投资的大多数)今年的预期盈利平均下调了40%,一些行业陷入亏损。支持度的降低将损害再投资收益,而再投资收益平均占外国直接投资的50%以上。在2020年的头几个月里,宣布的新投资项目和跨境并购交易(并购交易)都比去年减少50%以上。在全球项目融资中,基础设施项目作为投资的重要组成,新交易减少了逾40%。

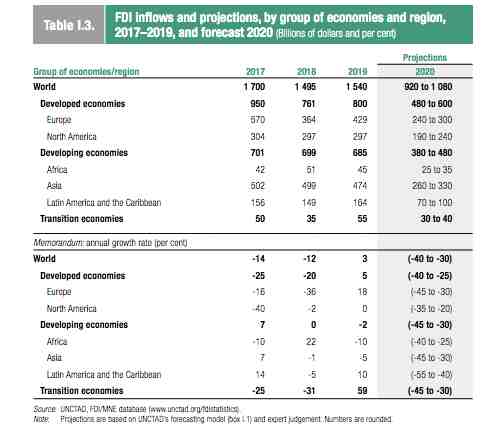

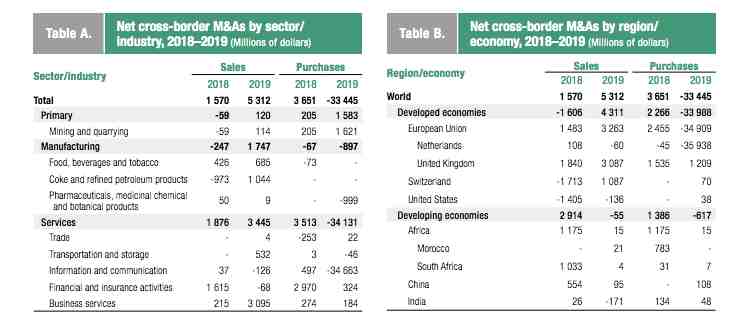

在发达国家中,流入欧洲的外国直接投资预计将减少30%至45%,大大高于北美和其他发达经济体(平均下降20%至35%),因为该区域进入危机时的基础相对较弱。2019年,流入发达经济体的资金增加5%,达到8 000亿美元。

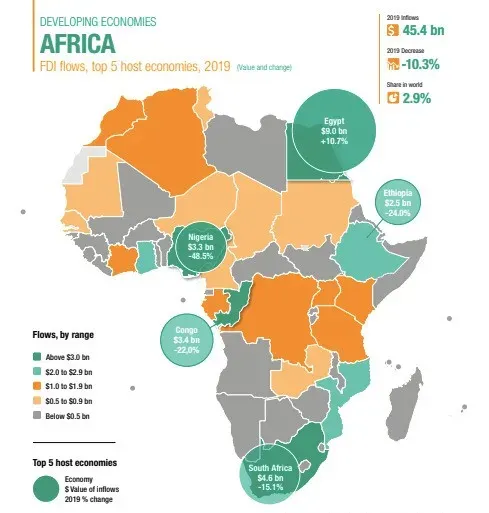

预计到2020年,非洲的外国直接投资将下降25%至40%。大宗商品价格走低将加剧这一负面趋势。2019年,流入非洲的外国直接投资已经下降了10%,至450亿美元。

流向亚洲发展中国家的资金将受到严重影响,因为它们容易受到供应链中断的影响、该地区的全球价值受FDI的影响更大,以及全球要求生产地点多样化的压力。外国直接投资预计将下降30%至45%。2019年,尽管东南亚、中国和印度取得了增长,但对该地区的外国直接投资下降了5%,至4740亿美元。

到2020年,拉美和加勒比地区的外国直接投资预计将减少一半。投资前景黯淡,因为这一流行病加剧了一些经济体的政治动荡和结构性弱点。外国直接投资在该地区的行业特征也使其脆弱。2019年,拉美和加勒比地区的FDI增长10%,至1640亿美元。

流向转型经济体的资金预计将减少30%至45%。在多年的低流入之后,这一降幅将在很大程度上抵消2019年流向该地区的外国直接投资的复苏(增长59%,至550亿美元)。在结构脆弱和脆弱的经济体中,外国直接投资的前景极为不利。许多最不发达国家在采掘业依赖外国直接投资,许多小岛屿发展中国家依赖旅游业投资,内陆发展中国家受到供应链阻塞的影响更严重。2019年,流入最不发达国家的外国直接投资下降6%,至210亿美元,仅占全球外国直接投资的1.4%。尽管危机期间全球FDI 急剧下降,但国际生产体系将继续在经济增长和发展中发挥重要作用。全球FDI仍将保持正增长,并继续增加现有的FDI存量。截至2019年底,现有FDI存量为36万亿美元

在非洲地区,新冠疫情的爆发将在2020年严重限制外国对非洲的投资,从而反映出全球趋势。考虑到非洲大陆以资源为导向的投资状况,极低的油价将进一步加剧这种低迷。外国直接投资(FDI)流量预计将下降25%至40%。

根据全球危机的持续时间和严重程度,对非洲外国直接投资的长期前景可能会因2020年《非洲大陆自由贸易区协定》的执行(包括缔结其投资议定书)而获得一些优势。此外,主要发达经济体和新兴经济体对非洲的投资举措可能有助于经济复苏。2019年,流向非洲的外国直接投资已经下降了10%,降至450亿美元。流入包括埃及在内的非洲大陆一些主要经济体的外国直接投资增加,但被尼日利亚和南非等其他国家的减少所抵消。全球和非洲区域GDP增长乏力的负面影响以及对商品的需求减弱,阻碍了尼日利亚和南非的多元化和以自然资源为导向的投资,尽管一些国家从大型新项目中获得了更高的流入量。

通过并购(M&A)对非洲的投资大幅增加,从2018年的16亿美元增至53亿美元。这一增长在很大程度上受到了来自英国和瑞士的跨国公司的投资,分别投资了31亿美元和11亿美元。发展中经济体的并购投资显着下降。

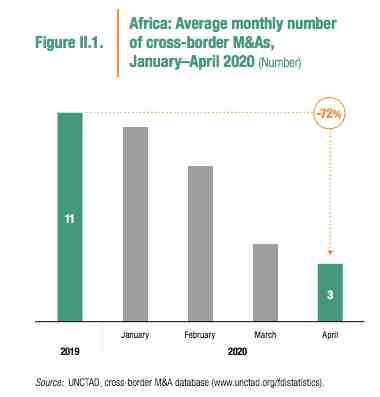

在新冠疫情的影响下,非洲2020年的外国直接投资前景仍然是负面的,极低的油价又加剧了这种大流行病的经济影响。联合国贸易和发展会议的预测是基于对国内生产总值增长的预测以及一系列与投资有关的因素。非洲大陆的预期GDP增长率已从3.2%降至- 2.8%,贸易也将出现收缩(IMF, 2020a)。由于普遍存在的经济不确定性和行动限制,许多已宣布和计划中的投资项目可能会被搁置或暂停。截至2020年4月,以非洲为目标的跨境并购数量较2019年的月平均水平下降了72%

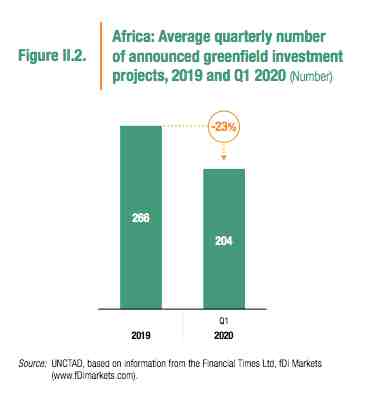

虽然大流行病将影响所有行业,但一些服务业受到的打击不成比例,包括航空、酒店、旅游和休闲。在2019年宣布的770亿美元的非洲新油田项目中,这些行业总计贡献了大约10%。制造业是全球价值链(GVC)密集型产业,在2019年宣布的新项目中占比增加了7%,也受到了重大影响,这是一个迹象,表明人们对促进非洲经济多元化和工业化的努力感到担忧。总体而言,与2019年相比,2020年第一季度宣布的绿地投资项目出现了明显的下降趋势,尽管项目的价值(62%)下降得比项目数量(- 23%)更严重。

新冠疫情对外国直接投资的经济和投资影响将因全球市场的石油过剩而进一步加剧,这导致极低的油价以及大宗商品价格的下跌。对非洲的外国直接投资很大一部分是在寻求资源,2019年所有未开发项目公告中有40%针对与自然资源直接相关的行业。

尽管非洲尚未完全融入全球价值链,但其五个最大的出口行业将受到对制成品和服务需求下降的严重影响。到2020年,新冠疫情和低油价双重冲击的影响已变得显而易见,因为第一季度新建投资项目公告对采掘业以及石化行业都急剧下降82%和75%,电力和机械行业下降36%,汽车行业下降29%。

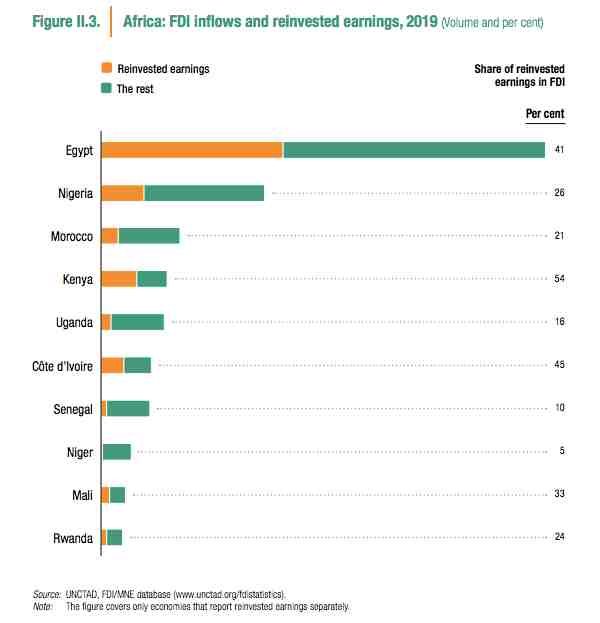

自新冠疫情开始以来,在世界上最大的5000家跨国公司中,非洲跨国公司的预期收入已下调了27%。来自非洲五个最大投资国(荷兰,法国,英国,美国和中国)的跨国公司的预期收益也已大大降低。跨国公司的再投资收益在非洲主要接受经济体,包括埃及(41%)和尼日利亚(26%)中占外国直接投资流入的显着份额。因此,对收入预测的下调将对2020年流向非洲的投资产生切实影响。

尽管以上数据对非洲的外国直接投资前景不利,但一些有利因素可能会限制投资下降的程度,并有助于刺激2021年以后的经济复苏。全球主要经济体对非洲大陆的投资关系赋予了更高的价值,主要是美国和中国,还有英国、俄罗斯联邦和法国(表二.2)。这些国家支持的一些投资举措侧重于基础设施,尤其是来自中国的基础设施。其他国家也瞄准自然资源和制造能力。例如,法国的新倡议“选择非洲”是专门为中小型项目设计的,这些项目有助于提高当地的制造能力和创造就业机会。

同样,在2020年,美国宣布了促进非洲私人投资的计划,包括通过新繁荣非洲倡议和600亿美元(全球投资上限)国际开发金融公司。根据该方案,美国计划在今后三年内在埃塞俄比亚投资50亿美元,投资于电信、地热能源、物流和制糖等私有化工业。尽管在某种程度上受到大流行病和低油价的共同影响,上述所有国家的投资都有不同程度的政治支持,但相对而言,这些国家的投资可能更具弹性。

根据非洲大陆自由贸易区协定,预计在2020年开始贸易,也可以为非洲大陆的外国直接投资提供支持。经过多年审议后正式执行《条约》,从中长期来看,这一流行病和低油价对经济和投资的负面影响可能会有所缓解。特别是在计划于2020年12月完成第二阶段谈判的投资议定书之后,大陆内投资尤其可以得到积极的刺激。综上所述,国家支持的投资举措的增长和协议的实施表明,非洲的投资低迷在2021年及以后可能会得到缓解,尽管国家支持的投资举措和协议的实施现在都可能会暂时推迟。

在短期内,减少投资下滑的程度和限制这一流行病的经济和人力成本至关重要。长期而言,使流向非洲的投资多样化并利用这些资金进行结构改革仍然是重中之重。现在有可能在这方面取得进展而被新冠疫情打乱了,当前的全球危机已经导致跨国公司重新评估供应链活动的地点,以使它们更有弹性。考虑到非洲在主要全球价值链中的主要领域(采掘、石化、电力机械、汽车制造、农业),通过外国直接投资向增值阶梯上迈进。同时,制药和保健行业可以为非洲大陆各国提供促进国内增值的机会。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次