刚写完POA又来五千字差评,是产品缺陷还是恶意竞争?

亚马逊欧洲站是亚马逊的第二大市场,很多卖家都想进入,尤其现在欧洲从之前的5个站增加到了现在的6个站,即英国、德国、法国、西班牙、意大利、荷兰。做欧洲站,自发货不需要缴VAT,本地发货的都需要注册VAT,本地发货如海外仓和FBA都需要缴VAT。

这里强调一点:如果卖家欧洲站要做FBA,务必账号需要通过KYC审核和注册了VAT,再发货到FBA仓库,否则账号容易被封。

下面重点讲讲欧洲站VAT:

VAT是欧盟的一种税制(Value Added Tax)的简称,即增值税

为海关对货物、货运、保险和其他费用征收的税金。

一般在对欧盟国家进行进出口贸易时需要缴纳三种税:

进口增值税(可退还)+进口关税(无法退还)+销售增值税(从消费者端收取可用于退税)。

欧洲各国的VAT税率如下:

英国:20%(预计12个月销售额(不含税)不超15万英镑可以申请低税率,任意连续12个月的销售额(含税)一旦超过23万英镑就不能继续使用低税率;如果申请低税率申报,发货时交过进口VAT不可以退回,也就是指进口VAT不能抵扣销售VAT;低税率第一年可享受1%的折扣,也就是6.5%的低税率,之后按照7.5%。这也是很多卖家选择FBA做英国站的原因之一)

我们举个例子算一下低税率和正常税率的差别:一个亚马逊或者ebay店铺,如果销售额能达到一年400万人民币(大约是43万英镑),我们以英国的20%标准税率为例计算:

标准税率

根据销售VAT={最终销售额/(1+税率)}*税率的计算公式(可以简单理解为销售额÷6)

在不考虑其他因素的情况下,你可能需要缴纳的销售VAT为:{400万/(1+0.2)}*0.2=400万÷6≈67万RMB。

但是如果你把这个产品分成两个店铺进行销售,每个店铺的年销售额都控制在23万英镑以内,两个店铺都申请低税率申报,根据相关规定低税率首年税率为6.5%,那么两个店铺加起来计算:

低税率FRS

首年按6.5%计算:400万×6.5%=26万RMB,

第二年恢复到7.5%:400万×7.5%=30万RMB

不算不知道,一算吓一跳!

相比较最初的67万税金足足少了41万RMB!

当然,以上只是一个简单的公式计算例子,多注册一个店铺多少增加了一些运营成本,而且进口货物到英国时缴纳的进口VAT也不能作为抵扣了,但是在目前的大环境下,合理使用低税率,的确能大大降低销售VAT的金额。

德国:19%

法国:20%

西班牙:21%

意大利:22%

波兰:23%

捷克:21%

各个国家注册VAT所需要的时间和所需要资料:

英国:一般半个月,资料是营业执照和身份证信息

其他国家:一般2个月,资料是营业执照和身份证信息和产品链接

注册费用:

英国 999

德国 2999

法国 3999

意大利 4499

西班牙 4999

英德法打包:7699

英德意法西打包:16999

这上面这个费用实际上是传统VAT代理服务商的价格,实际上VAT注册的价格要比这个价格低一些。有更低价的渠道注册。

如何申报:

缴税英国是季度申报 德法是月申报,税金是根据你的销售额来的。一般专业人做专业事,负责注册VAT的服务商一般会帮你申报,然后坐等缴纳税金即可。

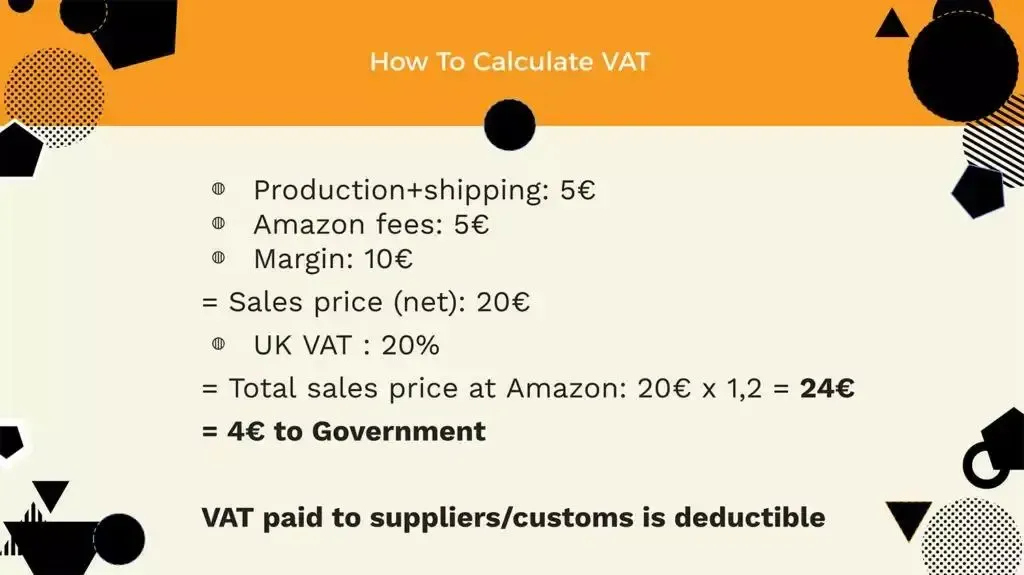

销售应该如何定价:(如下图)

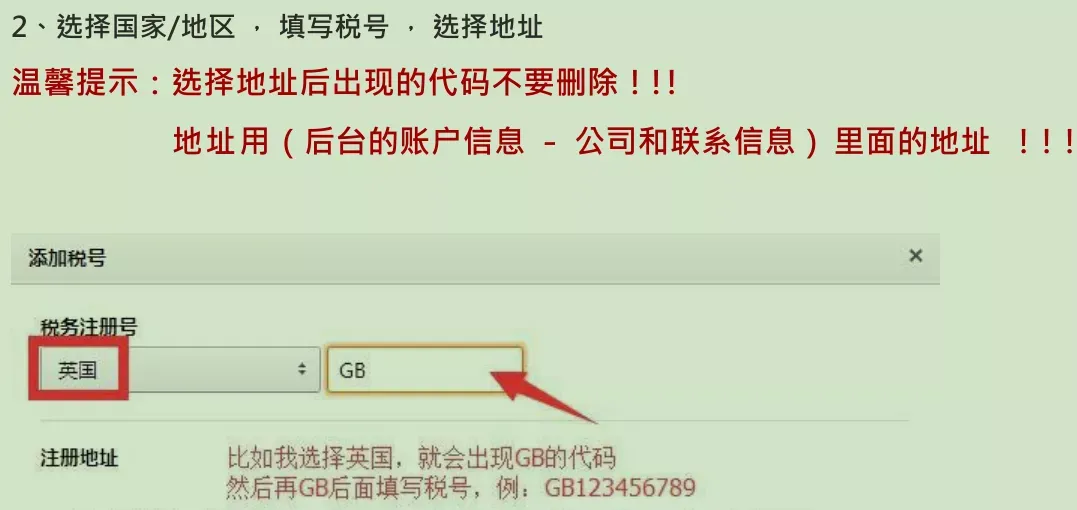

亚马逊后台如何添加税务信息?(如下图)

英国站上传税号就行,德国站上传还需要上传税务副本。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次