又一款中国出口最火热的爆款单品!

Facebook 布局支付服务已经有一段时间了,在 2019 年第四季度财报电话会议上,CEO 兼创始人马克·扎克伯格强调“商业和支付对 Facebook 平台和应用程序(包括 Messenger、WhatsApp 和 Instagram)来说非常重要”。

对于 Facebook 来说,一个转折点是 2020 年 2 月 10 日,Facebook 宣布已获得印度国家支付公司(NPCI)的准许,不过 WhatsApp Pay 正在实施新用户扩张计划时,印度问责与系统改革中心(The Centre for Accountability and Systemic Change)就以该公司尚未符合国家储备银行规范要求为理由,向最高法院提出申请,要求停止 WhatsApp Pay 的 UPI 支付试点服务,从而导致扩张延期至今。但 WhatsApp 近日已向印度国家支付公司(NPCI)承诺,其支付业务将在 5 月前完成调整,并全面符合印度当地银行监管机构对支付公司提出的所有要求。白鲸出海曾撰写文章《WhatsApp Pay 上线后的印度支付格局和社交电商想象》,这里梳理了 WhatsApp Pay 在印度正式上线后,可能对支付和电商市场的影响。而 Facebook 最近“牵手”Reliance Jio,让这种想象越发有可能落进现实。

另外,根据最新消息,印度企业事务部(Ministry of Corporate Affairs)的监管文件披露,WhatsApp 未来可能与当地银行合作,在印度当地展开贷款业务。

但对于亚洲另一个很大的市场,印尼,却少有人关注 Facebook 的布局。

从 2019 年年初开始,就有很多外媒开始报道 WhatsApp Pay 将在印尼上线的消息。近日,有知情人士透露,Facebook 正准备向印尼监管机构申请批准,并与当地三家数字金融科技公司(GoPay、OVO 和 LinkAja)合作推出移动支付服务。印尼央行主管支付系统政策的助理行长 Filianingsih Hendarta 对路透社也表示,当地企业已与监管机构接洽,询问是否暂时批准与 Facebook 建立支付合作关系。

借此,笔者分析一下 WhatsApp Pay 上线后对印尼支付市场的影响及其可能遇到的阻力。

印尼支付市场现状

根据 J.P.Morgan 数据,印尼约有 2.64 亿人口,平均年龄在 30.5 岁,属于年轻化社会。印尼互联网渗透率为 32.3%,智能手机渗透率为 40%,这个比例并不算高,落后于拉美地区大部分国家,但将近是印度(22%)的两倍。

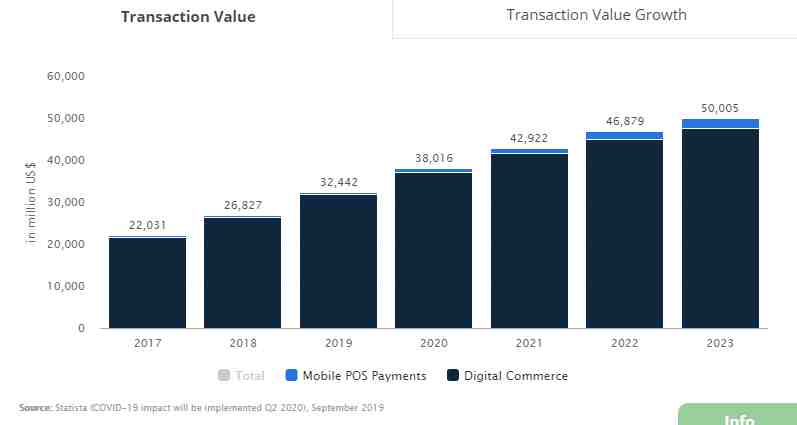

在支付市场上,根据 Statista 数据,2020 年印尼数字支付市场的交易总额将达到 380.16 亿美元。预计未来 3 年,印尼数字支付市场将以 9.6% 的年复合增长率(CAGR)增长,到 2023 年交易总额将达到 50.005 亿美元。

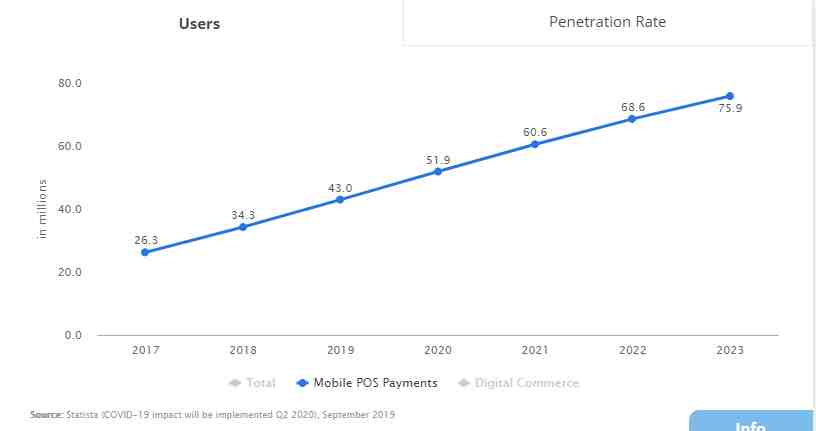

虽然信用卡(借记卡)和 COD(货到付款)是印尼在线购物的主要支付方式,占据了34% 的市场份额,但数字支付正在迅速普及,印尼移动支付用户也将在 2023 年突破 7500 万,渗透率为 27.1%。

目前,在印尼市场主要的支付平台有 Grab 支持的 OVO、蚂蚁金服投资的 DANA、印尼国企 LinkAja、出行独角兽 Gojek 旗下的 GoPay 和印尼本土平台 Jenius,其中 GoPay 本身并不是个独立的 App,因此不在榜单之上。不过根据 2019 年 iPrice Group 和 App Annie 联合发布的报告,GoPay 虽然还没有从 Gojek 主程序中独立,但是已经是 2017 年第四季度至 2019 年第二季度活跃用户最多的电子钱包,印尼线上支付的 30% 交易来自 Go-Pay。

WhatsApp Pay 入局,

印尼市场将上演“支付大战”?

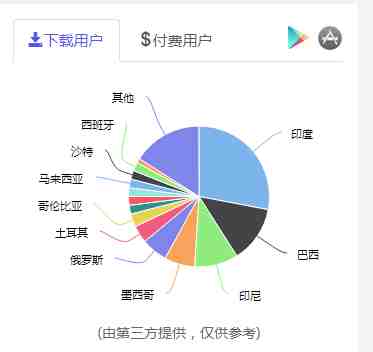

根据白鲸研究院数据,WhatsApp 安卓端的印尼用户数仅次于其最大的两个市场——印度和巴西。根据 survey 在 2019 年的数据,印尼有 40% 的人口使用 WhatsApp,大约是 1.06 亿用户。也就是说如果 WhatsApp Pay 进入印尼,仅 WhatsApp Pay很有可能如微信支付一般迅速获得海量用户。

不过想在印尼境内获得运营数字支付业务所需的执照(电子货币许可证),等待时间很长。

但 Facebook 却找到 GoPay、OVO 和 LinkAja 来寻求合作推出移动支付服务,这个入局方式与印度有所不同,最主要的原因是印尼央行(Bank Indonesia)有着非常严格的规定:第一,外资机构在印尼开展业务必须联手印尼当地的支付业者,即外国投资者在电子货币发行公司(e-money issuance companies)的持股比例不得超过 49%,而印尼国内投资者持有剩下的 51%;第二 GPN(国家支付网络)转接机构的外资持股比例不超过 20%;第三卡组织、转接机构、清算和结算机构牌照的申请主体必须采用有限责任公司形式,且外资持股比例不超过 20%。

所以 Facebook 不得不“被迫”与印尼当地支付公司合作并受持股限制,印尼央行也要确保 WhatsApp Pay 将不会对本地支付公司构成威胁。不过,很多电子支付公司还是非常愿意与 Facebook 合作的,这件事情,谁占便宜还不一定。

不过笔者认为,Facebook 支付业务(WhatsApp Pay)的入局将会是印尼市场“支付大战”的导火索。

从目前形势来说,印尼支付市场火药味十足,支付市场也分成了比较鲜明的“派别”。第一个是 Gojek 旗下支付平台 GoPay,利用平台优势其交易量排在印尼第一;第二个是 OVO,他背后拥有多个独角兽公司支持,其中就包括了印尼本地电商独角兽 Tokopedia、东南亚出行独角兽 Grab 等,之前还有消息称 Grab 计划从 Emtek 手中买下 DANA 的股份,并将其与 OVO 合并以挑战 GoPay;第三个是印尼政府支持的 LinkAja,他背后有 Telkomsel holding、Mandiri、BRI、BNI、BTN 等印尼国有企业的支持。

主要讲一下 GoPay 和 OVO 背后的出行独角兽 Gojek 和 Grab。从 2019 年开始,这两家独角兽在东南亚各个国家,分别在金融服务、电子商务、网约车和食品配送等众多领域展开异常激烈竞争,Grab 更是拿到了软银十多亿美金的融资后大举进入印尼市场。

从布局来说,除了印尼之外,Gojek 想进入更多的东南亚国家,而 Grab 则是非常想在印尼市场争夺 Gojek 市场份额。因此,WhatsApp Pay 无论加入哪一方都会帮助其扩大印尼支付市场份额,并且更容易打通东南亚其他支付市场。

不过东南亚每个国家都有本地支付平台雄踞一方,还没有统一支付平台。以 Google Play 为例(如下图),其支付途径除了信用卡/借记卡、话费充值,每个国家的情况都不一样。

WhatsApp Pay 可能遇到的阻力

但是 Facebook 要想在印尼拓展支付业务需要担心的还是法律问题。

当前印尼有关保护消费者数据的法规要求有银行服务(包括支付)的公司必须征得用户同意后才能获取个人数据,需要确保存储数据安全和保密。由于近几年 Facebook 在处理个人数据问题暴露了许多问题,首先印尼央行肯定会对 WhatsApp Pay 存有一些疑虑,而且是即使完全合规的情况下。

不过有业内人士表示,这些规定并不是专门针对社交平台内的支付业务而制定的,但监管机构必须制定新法规以保护印尼用户免受 Facebook 支付业务的影响。

另一方面,Facebook 在印尼推动支付业务 WhatsApp Pay 可以加速促进印尼数字支付市场的增长,根据外媒统计,印尼有 6000 万智能手机用户没有银行账户,依然有大块的市场空白。

本文作者:(Ningkailun)

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次