预计到2023将达到102.66亿美元的沙特电商市场,那一碗羹该如何分

2019年是抖音Tiktok海外的高光之年,不仅在多个国家市场实现霸榜,总下载量更是超过Facebook——在别人的地盘打趴对手,真华人之光。不过在已经到来2020年,Tiktok可能会遇到前所未有的挑战。

全球(海外)来看,挑战者大致可以分为三类:

北美:互联网终极角斗场

首先是北美地区的神仙打架:参赛选手主要包括美国总统特朗普亲自站台支持的Triller、Google和Facebook分别推出的短视频产品Tangi和Lasso,以及前迪士尼高管创办的Quibi。

从用户规模等数据来看,和Tiktok最接近的是Triller;后者目前全球接近1亿用户,月活3000万,而前者全球2019年下载量超过7亿(不包括抖音)。不过根据Triller CEO Mike Lu的说法,Triller在美国的月活已经超过Tiktok。

既然数据还完全不在一个量级,为什么Triller是Tiktok最大的竞争对手?五个字:我爸是川普——最让人眼前一亮的其实不是数据本身,而是Triller背后依靠的一票音乐圈娱乐圈大佬们。

2019年底,Triller陆续完成两轮来自Proxima Media和嘻哈大神Snoop Dogg领衔的融资之后,瞬间成为音乐圈新宠儿。从Justin Biber新单曲首发,到天后级歌手Mariah Carey专门拍视频安利,甚至还得到了总统川普的点赞——唉,美国不是市场经济政府从不干预吗?最近的画风真的奇特得让人傻傻分不清楚。

再看Triller在音乐版权领域的关系。除了成功拿下环球、华纳和索尼三大音乐巨头版权,还和Apple Music合作,通过短视频直接跳转到音乐流媒体播放订阅。而Tiktok在版权上的阻碍相对更大,比如腾讯控股的环球音乐始终没有与其达成合作;而以国外对于音乐版权的重视和保护力度,版权问题绝对足以成为Tiktok的阿喀琉斯之踵。

第二梯队的挑战者主要来自互联网巨头们。Facebook针对拉美国家用户推出了Lasso,不过这款Tiktok低配仿制品表现平平,用户量还不到1000万,被美国媒体刻薄的评论道“像极了一座虚拟鬼城(a virtual ghost town)”。

Google先是传闻要收购自称“短视频届Youtube”的Firework,紧接着内部创业孵化器 Area 120推出了新产品Tangi。Firework现在是香饽饽,除了谷歌之外,微博等也都伸出了橄榄枝;产品主打两大技术:一是Reveal,可将横视频转化为竖视频,二是Fireworks Originals,专门解决盗版短视频问题。

(Tangi 主界面示意图丨来源:TechCrunch)

另外一个谷歌孵化的Tangi,比较像视频版的Pinterest+下厨房,主打垂直化的DIY内容,比如美容、绘画、烹饪等,旨在帮助用户更好的学习并掌握某一项技能。曾经的短视频鼻祖Vine也试图重新回到大家视野中,推出了Byte,量级相对还比较小——不过这几个产品在Tiktok面前都还只是个弟弟。

除了互联网公司,内容媒体巨头们也摩拳擦掌,领衔的是前迪士尼高管创办的Quibi,产品还未上线就获得了包括阿里巴巴、好莱坞电影公司、华纳兄弟、福克斯、迪士尼、索尼等公司累积17.5亿美元融资。最令人惊叹的是,Quibi已经拿下了1.5亿美元广告收入,广告主包括宝洁、谷歌、T-Mobile、沃尔玛等。

美国市场现在是一片混战,短期也不一定有结果。Tiktok代表了中国互联网公司最极致的灵活高效的“全球化产品+本地化运营水平”,但在北美的挑战更多来自公司无能为力的国家监管等政策,短期如何破局,确实很考验团队了——Tiktok在美国的处境像极了被后妈打压的灰姑娘;不过相信有朝一日穿上水晶鞋,肯定也还是舞池里最靓的小公举。

(Google Play印度下载榜单 Top10,数据来源:App Annie)

印度:中国互联网公司的修罗场

印度市场算是互联网公司最早出海并取得成功的市场之一了,不过阶段性成功不代表最终的胜利,印度市场格局也几经更迭,现在仍然活着的,都是巨头。细数一下:字节跳动、欢聚时代、阿里、快手和小米,应该没有一个你没有听过。

头条系在印度有两款应用都名列前茅,Tiktok和Helo高居GP下载榜第二和第七名,单单Tiktok一个产品月活就几乎相当于其他五个产品总和(不包括小米投资的Sharechat),这就不难理解为什么在头条内部印度是和美国以及日韩同等重要的市场了。

(数据来源:Similar Web,仅含Google Play数据)

虽是如此,印度Tiktok也难言稳坐钓鱼台。和北美市场不同,Tiktok在印度面对的几乎都是来自和自己同样擅长本地运营和矩阵打法的中国团队,加上同样变化莫测的政策风险,竞争压力不小。

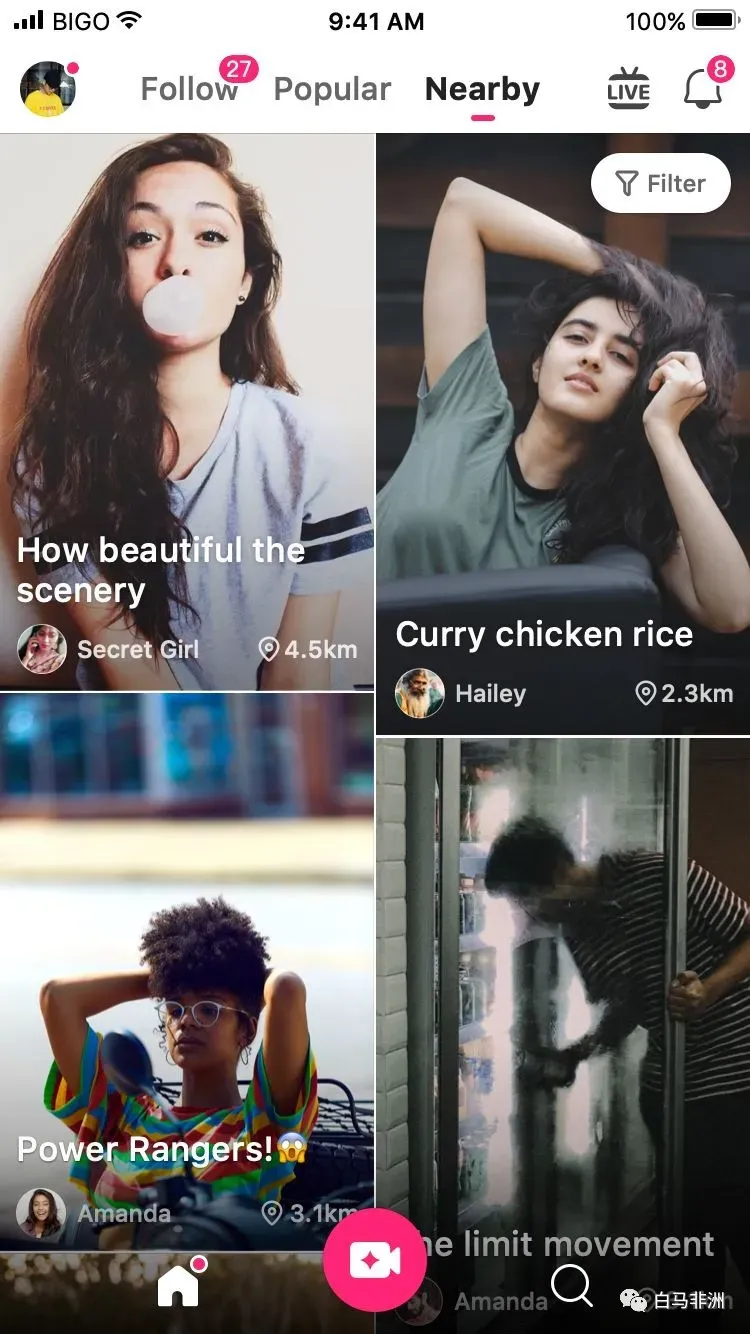

Tiktok目前在印度最大的竞争对手是欢聚时代旗下的Likee。根据其2019年三季度财报显示,Likee全球1亿多月活用户,有40%左右来自印度。Likee最大优势是“即时通讯-短视频-直播”产品矩阵,共享用户;随着对应的三大产品IMO、LIKEE和BIGO月活均超过1亿用户,未来Likee在获客和运营层面的成本会进一步降低和摊销。

(Likee:通过社交关系链吸引用户并增加粘性)

Tiktok第二个老对手是背靠UC浏览器的Vmate。不过Vmate最近比较低调,不仅在GP下载榜单上已经滑落至第15名,月活和日均使用时长双降。不过参考Vmate负责人不久前的一次访谈,这更像是积极的防守策略——凭借UC在印度市场的影响力,再加上19年5月刚刚完成的1亿美元融资,Vmate在印度的大盘始终是稳固的。

最后重点提一下后起之秀小米系的Zili。从2019年7月起,小米印度社区陆续为Zili发起各类#视频挑战活动,拉开了Zili推广的序幕,要知道小米MIUI印度的活跃用户总数高达8000万。如此高规格的宣传导量,效果也是立竿见影的——Zili在2019年12月月活接近200万,如果再加上小米系重仓的印度本地社交sharechat,小米在印度短视频的影响力可见一斑。

小米似乎想在印度进一步验证“硬件-软件-互联网服务”的逻辑——在国内没有得到很好的验证,很大原因在于智能硬件的基本盘收到冲击。但是在印度不一样,根据IDC数据,2019年Q3小米在印度智能手机市场占有率高达27%,且还在不断上升,这也使得实现“硬件-软件-互联网服务”的闭环成为了可能。参考苹果手机跟Apple TV以及Apple Music的关系,可能更好理解。

非洲拉美:互联网洼地和跳板

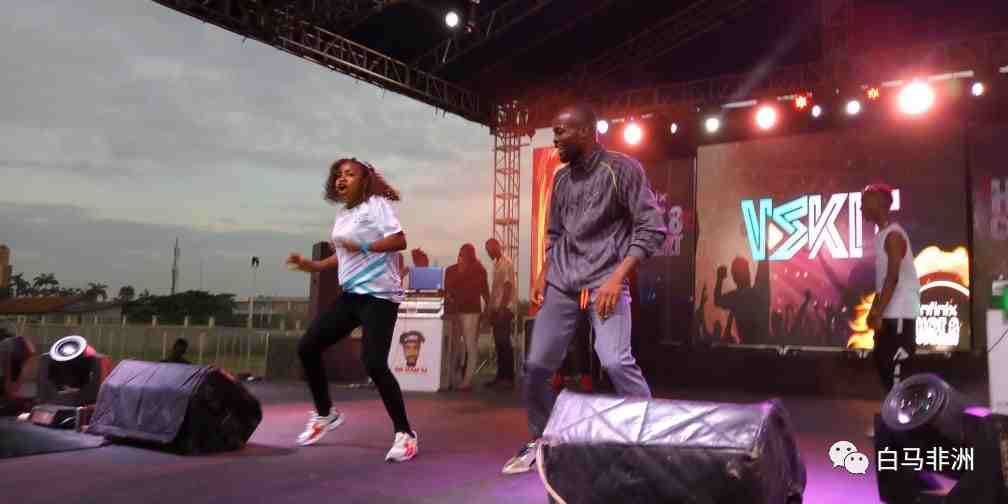

小米的“硬件-软件-互联网服务”模型对传音和传音系短视频平台Vskit在非洲市场的运营也很有参考价值。

首先,传音系品牌在非洲占有率接近50%,智能手机OS用户5000万,旗下最先涉足互联网的音乐流媒体产品Boomplay用户已接近8000万,充分说明了非洲用户对内容的需求同样强烈。

其次,从国内互联网发展来看,线上和线下的融合都是大趋势,不管是互联网改造实体经济,还是实体经济积极触网。深耕线下的传音在渠道资源、品牌背书、内容分发等方面对Vskit起到的帮助同样显著。

(Vskit和传音系品牌Infinix、Google以及Pepsi的校园音乐会)

最后则是和抖音Tiktok从国内相爱相杀到全球的快手Kwai,目前二者主要在巴西和印度短兵相接。

巴西目前是快手Kwai海外最重要的根据地,也是最成功的海外市场。根据官方数据,截止2019年底,巴西快手Kwai日活已接近800万,并且还在当地成立了办公室和运营团队。从GP榜单来看,快手Kwai的两款产品都稳定在前十:短视频平台Kwai基本稳定在前五,短视频编辑产品VStatus稳定在前十。

除了巴西之外,快手也在墨西哥和阿根廷等西班牙语国家开始发力——大胆猜测是为进入美国市场做跳板。众所周知,拉丁美洲几乎算是美国的后花园,拉丁美洲裔人在美国人口比例也在逐年攀升。如果能够率先拿下拉丁美洲,进军利润最丰厚的美国市场也就指日可待,而且成本也小得更多。

(Google Play巴西下载榜单 Top10,数据来源:App Annie)

最后小结:

第一,短视频是不可逆转的大趋势。尤其是随着未来5G普及,流量资费进一步下降,互联网彻底成为水电煤一样的基础设施,内容才是用户真正消费的服务。20年前的文字社交孕育了Facebook,10年前的图片社交诞生了Instagram,现在的视频社交会创造什么样的巨型独角兽?

第二,纯初创公司的机会窗口基本关闭了,除非像Quibi一样,产品未上线直接融资17.5亿美元——能够坚持到最后的基本都是巨头:要么是互联网巨头,要么是内容巨头,要么是手机巨头。

第三,手机厂商入局是最大的变量和趋势,短视频以小米系Zili和传音系Vskit为首,再算上长视频领域的苹果AppleTV和华为在国内发力的华为视频,以及据说马上要入局的另一家。基本上集齐了最头部的手机厂商,可以召唤神龙了。

国内直播大火和这次疫情之后,几乎没有人会再质疑内容线上化和视频化的趋势和需求;所以现在更关键的是,谁能抢先卡位,维持优势,并成为最后的王者。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次