【Shopee市场周报】虾皮新加坡站2021年5月第2周市场周报

不确定,将是2021年跨境电商最确定的关键词。

相比2020年的无秩序,今年的市场在不确定中加速迭代,昨天的红利可能变为明天的负担,我们需要从农耕文明走向游牧文明,逐水草而居,迁徙中调整。

小长假结束,行业这几天不平静,5月份几个新变化,值得卖家警惕。

失去印度的一个月

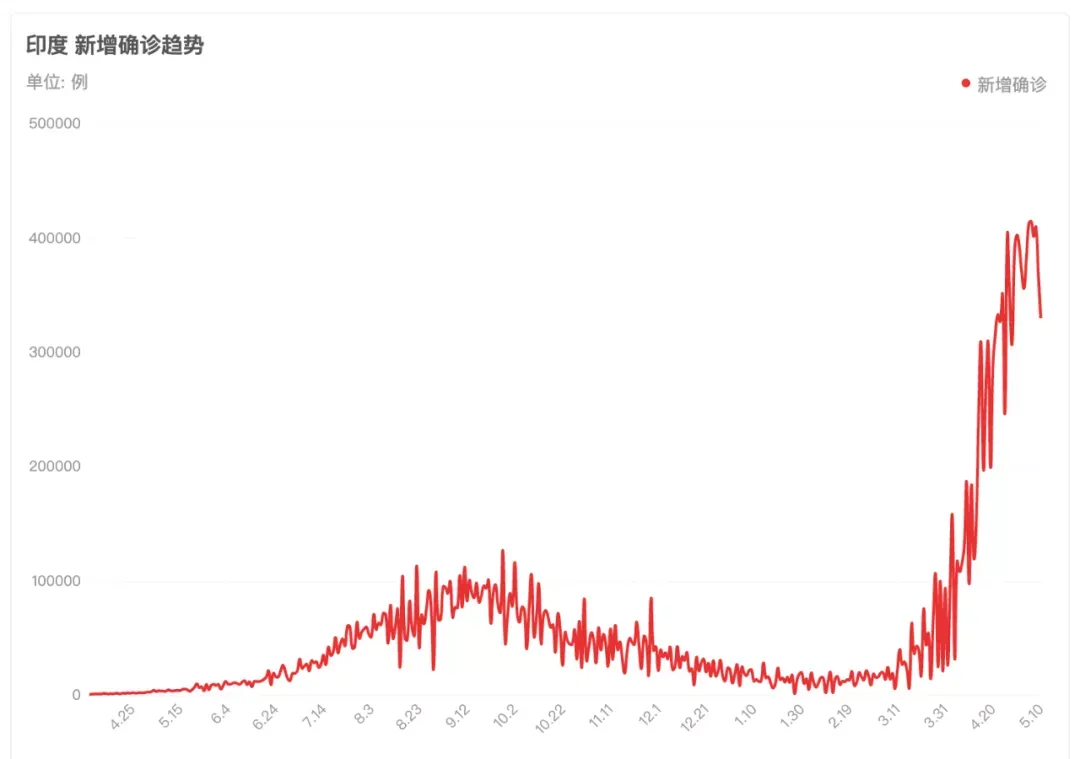

五一假期前后,印度疫情有多严重?

当地时间5月6日,印度24小时内新增病例41万多例,一天打破两个纪录:印度单日新增最高记录、全球单日单个国家新增最高记录。

(印度确诊病例趋势)

印度政府在4月底预测,这波疫情可能于5月中旬达到峰值。如果该预测准确,5月中旬感染人数高峰,5月下旬就是死亡人数高峰,就意味着:整个5月,印度停摆。

世界“失去印度”一个月,对中国卖家的影响有三点:

第一,全球供应链震荡。

作为13亿人口的生产大国,印度在多个产业领域有绝对的影响力,许多供应链顺着往下捋,都跟中国跨境电商息息相关。

例如,棉花。

印度是全球最大的产棉国,2019年全球棉花总产量1.22亿包,印度独占24.3%,近四分之一。

4-5月是印度棉花播种的季节,往年印度北部的早棉3月已开播,但今年赶上疫情大爆发,如果错过农时,全球的棉花供给量损失难以估算,而中国纺织服装产业链的纺服和皮革制造,对印度依赖度较高。

此外,印度还是疫苗、服装、原料药、粮食、蔗糖出口大国,物稀则贵,原料产能暴跌,传导到产品价格必暴涨。供应链紧张不会等到明年,现在已开始展现。

第二,订单转移,加剧中国工厂紧张。

去年下半年,印度疫情大范围爆发后,大多出口型工厂无法正常交货,欧美进口商担忧供货链中断,已逐步将部分订单转移到中国生产。受其影响,中国部分供应链如毛巾、床单厂家,订单已排到2021年2季度。

如今印度疫情全面恶化,但印度工厂害怕丢掉市场,哪怕流水线的员工在不断确诊,也硬着头皮开工保产能,引发市场普遍担忧,如果印度工厂全面瘫痪,新一轮订单转移只会更多、更快、更急迫。

目光所至,只有中国。

但中国工厂的生存现状如何呢?全球大宗原料上涨,抬高工厂生产成本,但受市场竞争和调节滞后的影响,出厂价未必能同步提高,于是诡异的一幕就出现了——卖得越多、亏得越多,部分工厂可能就会收缩产能,维持基本运转,市场订单就更紧俏、出厂价更高。

5月以后,如果印度订单大规模转移,对跨境卖家的影响:一是B端分流货源;二是进货价更高位;三是供应链震荡。

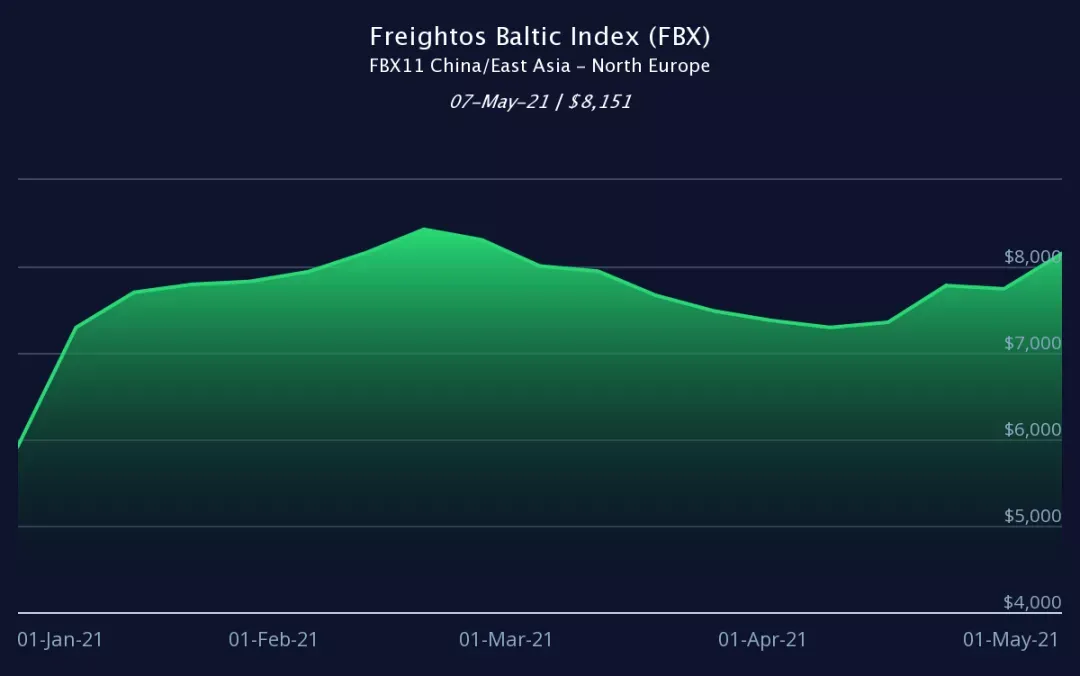

第三,欧洲路向,水涨船费高。

苏伊士运河4月的余威还未过去,印度已接过5月的接力棒。

距离印度首都新德里最近的集装箱港口坎德拉(Kandla)港上月宣布:因疫情恶化,港口从4月24日起周末关闭经营,直至另行通知。

港口停摆,停靠在印度的货轮将无限期受困;途经印度洋的国际货轮,也将无法停泊装卸,欧洲路向船期紊乱加剧,节后运价明显上涨。

(欧洲路向FBX运价指数)

疫苗的远水,解不了印度的近渴。

随着欧美接种率提高,本已远远看到的终点,可能会被印度再次挪远:目前的疫苗,对3000多个新变异的病毒是否还有效?疫苗的产能,多久能覆盖全球75亿人口?全球经济复苏不同步,还面临多少复杂变数?

有时候,让你难受的不是同行,而是八竿子都打不着的印度疫情。

线下归来,欧美变天

我们把视角拉向大洋彼岸,一边冰川,一边火焰。

随着疫情逐步受控,欧美市场正在变天,蛰伏一年的线下商超杀回,即将与跨境电商短兵相接。

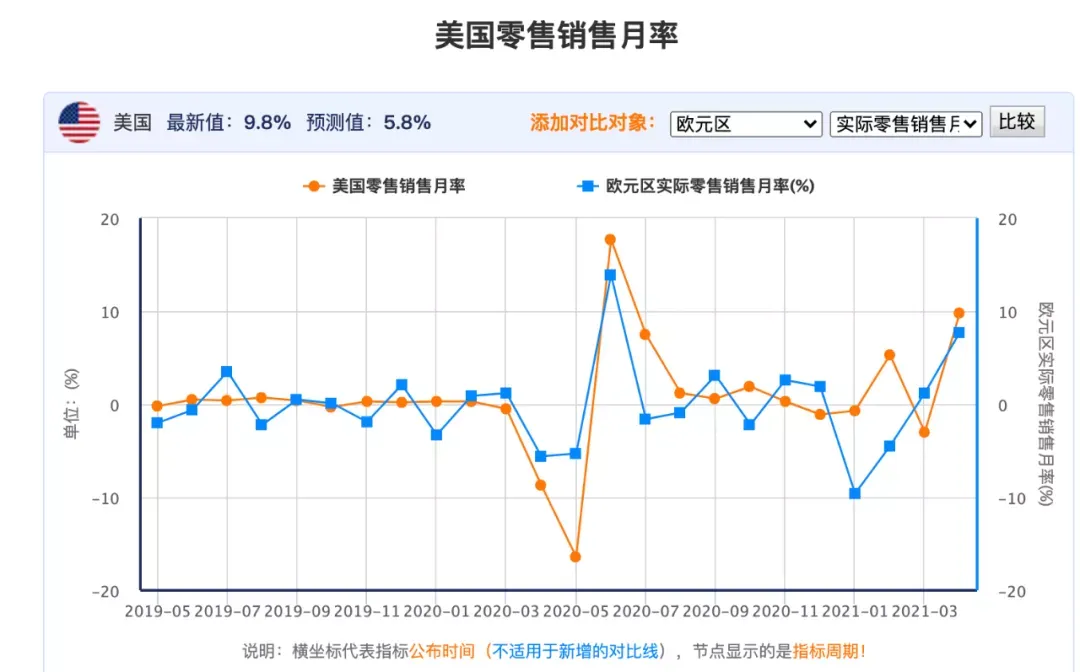

从零售销售来看:

美国零售销售月率2020后半年持续在0上下徘徊,今年3月直接飙到9.8,远超过市场预测值5.8,超越疫前水平;欧元区从12月起连涨3个月,大幅由负转正,3月数据直追美国,亦超越疫前水平。

(数据来源:汇通财经)

零售销售月率也被称为“恐怖数据”,它直接反映买家支出的增减,容易引起市场剧烈波动。

对跨境电商来说,有利有弊:一方面社会正在恢复准常态,就业人口增加,市场逐步趋稳;弊端在于,线下店正在夺回去年失去的份额,大幅补充库存,加剧物流紧张。

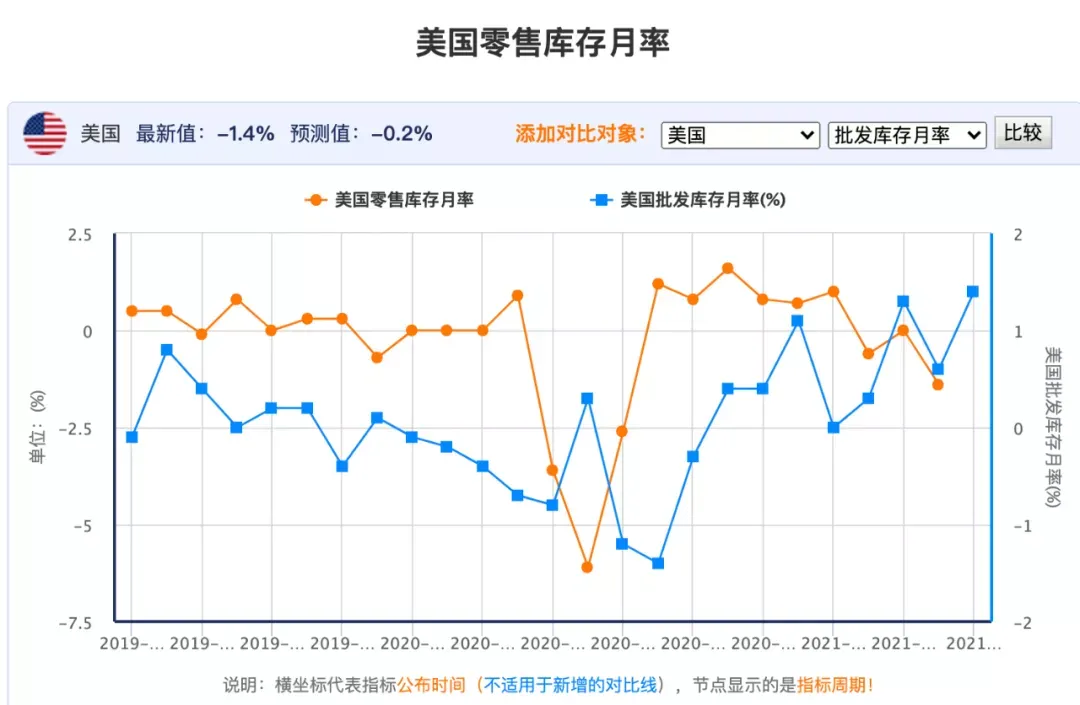

从社会库存来看:零售库存持续半年的高位时代结束,从12月开始降,1月降到负值,3月已降到比疫前还低。批发库存随着线下回暖,从12月开始补库存,3月已处于两年来最高位。

(数据来源:汇通财经)

零售库存月率下降直接说明:线下店回归后,零售商品去库存在加快,随着疫苗接种率提高,生活回归常态,线下店的商品周转只会更快。零售库存略滞后于批发库存约1个月,不出意外,零售补库存的季节很快到来。

线下需求回暖,则线上需求回落,加上疫情导致的消费阶层萎缩,市场可能加速从“增量搏杀”到“存量竞争”,挤压式、压迫式、淘汰式竞争加剧,对卖家来说是腹背受敌,如果过多的库存赶上周转变慢,将会形成新的资金负担。

线下回暖除了来自财政刺激,主要在于疫苗接种率持续提高:

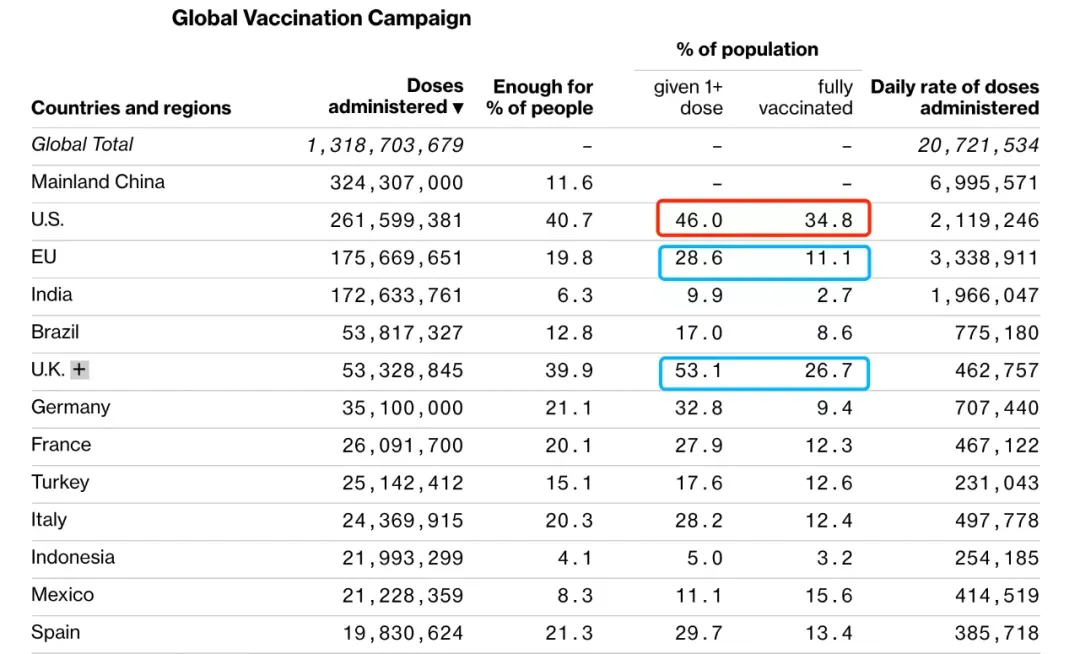

截止5月10日,美国疫苗接种率(至少接种1针者)达到46%,英国53.1%,欧盟区平均28.6%。

(数据来源:彭博社)

美国疫苗厂商承诺7月底产量将达到7亿剂,覆盖4亿人。按美国目前日均210万的接种速度,免疫屏障(75%人口接种)预计8月份可建起。

疫情好转,线下回暖,社会恢复,这些信号对卖家来说,都在指向同一件事:去库存。

4-5月许多卖家已开始为旺季备货,但今年的情况不同去年,对卖家稍不利:前有进货价高位,后有线下商超回归。市场已不是那个市场,如果库存还是那个高位,利润就会被两头挤压,赶上库存周转减慢、物流链条拉长,会把卖家的资金压力和风险推到一个危险的高位。

此外,7月即将实施的欧洲VAT、不确定的汇率、持续上涨的运价、包括平台的新动作,这些“变数”都在吃掉卖家的利润,在激烈的竞争中,一旦利润低于红线,面临的是前退两难。

2021年的形势,未必比2020年明朗,各种风险点更多,建议卖家留意。这是新旧踩踏、优胜劣汰的一年,也是需谨慎清醒、三思后行的一年。

几点备货建议

巴菲特有句名言“别人恐惧时我贪婪,别人贪婪时我恐惧”,2021年备货,我们该贪婪还是该恐惧?

几点建议,希望能带给您一些思路:

1、加快去库存,不建议高位采购。原因上文已分析,此外我们4月分析过亚马逊新政背后的意义,目的也是在倒逼卖家加快库存周转,这个政策很可能成为亚马逊今后的常态,甚至引领各大平台效仿。因此,周转不快的高位库存,建议加速去掉,避免砸在手里。

2、直发与海外仓并行。五一节后海陆空还在继续涨价,前半年运力资源的不平衡持续加剧,亚马逊节前官宣Prime Day在2季度,大概率是6月,旺季备货潮已开始,新一波大规模拥堵到来前,不建议卖家把鸡蛋放在一个篮子里,直发+海外仓,两条腿走路。

3、稳字当头,不建议赌。线下零售回归是必然事件,社会恢复常态是必然事件,线上电商份额回落也是必然事件,但2020年线上份额已上了一个大台阶,远超过去10年渗透率的市场,值得我们慢慢享用。行业黄金十年才刚刚开始,万里星辰大海等待开拓,不必计较眼前一城一地得失。

2021年,眼神冷静,步伐稳健,做时间的朋友,慢慢来,会更快。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次