一盏灯月入20万美金,他利用海外仓实现销量翻倍增长!

当天通过的经济救助计划修改了众议院通过版本中有关失业救济福利的部分,将每周失业救济额外福利从400美元下调至300美元并将该福利适用时间延长至9月6日,同时删除了众议院民主党人主张的将法定联邦最低工资从每小时7.25美元提高至15美元的内容。因此,该计划将交回众议院重新审议和投票。

根据众议院多数党领袖、民主党人斯特尼·霍耶6日发表的声明,众议院将在9日进行全院投票。经济救助计划获得通过后将提交美国总统拜登签署成为法律。

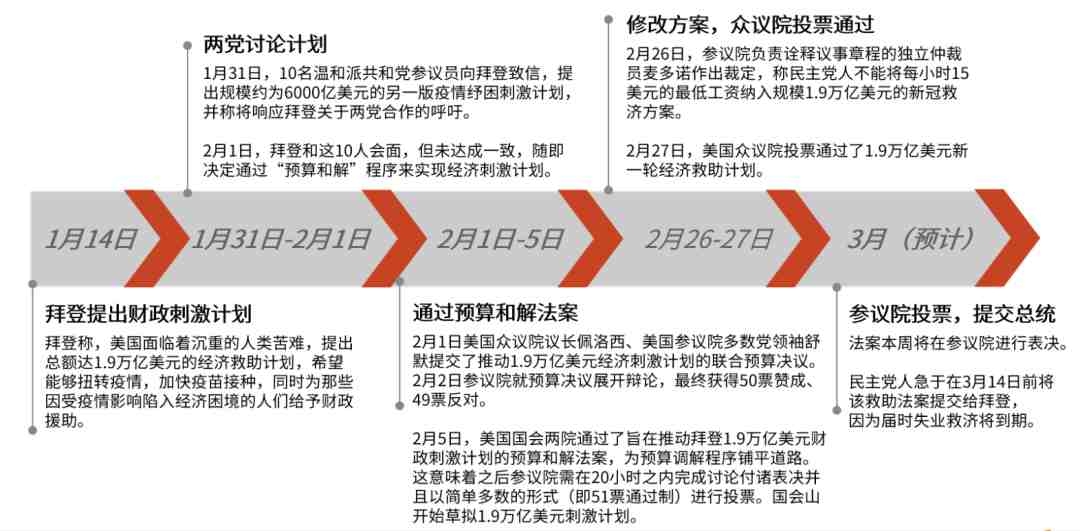

由于此前为应对新冠疫情推出的紧急失业救济计划将在3月14日到期,美国会民主党人希望尽快出台新一轮救助计划。由拜登提出的1.9万亿美元经济救助计划于2月27日在众议院获得通过。

美国会参议院于4日开始对该计划进行审议。由于民主党内部就失业救济福利细节存在分歧且受到共和党参议员阻挠,5日的审议进程从当天上午一直持续至6日午间,时间超过25小时。

当地时间3月6日,美国总统拜登宣布,将从本月开始为符合条件的个人发放1400美元的纾困金。

拜登在当日参议院投票通过该法案后表示,新冠纾困救助法案将帮助美国家庭和企业渡过难关,并逐步实现他对美国人民的承诺。

今年1月,拜登提出了最新一轮总额为1.9 万亿美元的财政刺激方案,这一数字占2020年美国名义GDP的9.1%。

根据拜登的提案, 刺激方案主要内容或仍是现金支付、失业救济等转移支付。包括向大多数美国人直接支付1400美元的补助金,向每位受抚养人支付1400美元补助金;收入在7.5万美元至10万美元之间的美国人,补助金的额度会相对减少;收入达到10万美元的美国人将不会收到补助金;为符合条件的失业者提供每周400美元的失业救济金,并将失业补助计划延长至8月29日;扩大儿童税收抵免,为每个家庭最多提供每个孩子3600美元的补助金;提供1700亿美元用于K-12学校和高等教育机构的重开费用和对学生的资助。

此外,该计划体现了拜登政府对抗疫的重视。这一救助计划将为新冠疫苗接种和分发提供200亿美元的资金、为新冠病毒检测和追踪工作提供500亿美元的资金、为地方政府提供3500亿美元的资助金。

据美国有线电视新闻网报道,在参议院通过该法案后,奥巴马在一系列推文中表示,拜登提出的1.9万亿美元的经济刺激计划将改善全国各地家庭的生活。

这位前民主党总统写道:“这项具有里程碑意义的立法将帮助家庭支付房租和提供食物,使数百万儿童摆脱贫困,使医疗保健变得更廉价,帮助小企业,为广泛的疫苗接种工作提供资金,并使各州更容易重新开放学校。”

CEO们呼吁政府“立即制定大规模的联邦立法”,以应对疫情的影响。他们在信函中表示:“国会应该在两党合作的基础上迅速采取行动,按照拜登总统提出的援助计划,批准一项财政刺激和经济援助计划。”

在2月份非农就业报告中,美国劳工部大幅向上修正了1月份的就业人数增加值,但对去年12月份的就业人数减少值进行了向下修正。其中,1月份非农就业人数增加值从之前公布的4.9万人向上修正至16.6万人,而去年12月份的就业人数减少值则从之前公布的22.7万人修正为30.6万人,这是非农就业人数自去年4月份以来首次出现减少。总体而言,美国就业人数仍比新冠病毒大流行之前的水平少了大约950万人。

如果美国强势经济刺激计划落地,将给全球资本市场带来显著冲击。

华泰证券指出,即使没有进一步财政刺激,美国经济反弹本已“蓄势待发”——鉴于美国居民此前多轮刺激后集聚的1.6万亿美元“过剩储蓄”势必将在疫苗推进和经济重启并行加速的背景下转换为可选消费、尤其是服务消费支出。

如在经济重启自身动能之上叠加新一轮刺激的效果,预计美国GDP同比增长将在今年2季度回到潜在增速,更重要的是,GDP可能在2021年2季度到4季度之间回到潜在水平,此后总需求可能超出潜在产出。

即使在最为温和的新增7000亿美元刺激假设下,美国通胀压力也可能明显高于市场业已高涨的预期。

由于美国今年的财政刺激体量可能最早在2季度就将总需求抬升至潜在水平之上、和2009年“刺激不足”的历史形成鲜明对比,所以,美国本轮的通胀压力也可能大幅超过2008年金融危机后的水平。

美联储的鸽派立场可能拉长通胀攀升的周期,如果通胀预期向预期的方向发展、而政策不做及时调整,则可能会带来市场对政策未来大幅收紧的担忧,经济增长和风险资产 价格的波动会加剧。

新一轮财政刺激带来增长向好前景和通胀预期将推动美债利率走高,据刘刚测算10年美债利率静态水平在1.5%左右。对于美股来说,利率上行反应的贴现率和资金成本上行将对市场估值起到负面效果,但是在利率水平还没有那么高(当前实际利率依然明显处于负区间,-1.04%)且上行速度温和的背景下,预计美股市场最终表现仍将更多体现风险偏好改善和盈利修复的效果。并且,进一步转移支付下居民可支配收入增加可能也会一部分外溢到股市,并在赚钱效应下带来一定加杠杆冲动。

国内方面,刺激政策退出的方向无需争论,但骤然撤出政策呵护,以急转弯的方式实现刺激政策退出显然不合时宜。鉴于结构性问题仍旧存在且经济数据达到目标后需要一定观察期加以确认。

市场策略方面,未来还处在对风格极化后的消化阶段,无论是海外的实际利率上升还是国内的防风险压力,都使得高估值品种更易受到来自流动性总量的压力。因此,尽管抱团股近期剧烈回调后部分品种技术上有反弹要求,但更多是短期博弈价值,配置型资金还应保持更多的耐心。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次