亚马逊将在送货车辆中安装智能摄像头,数字权利组织呼吁美国国会展开调查

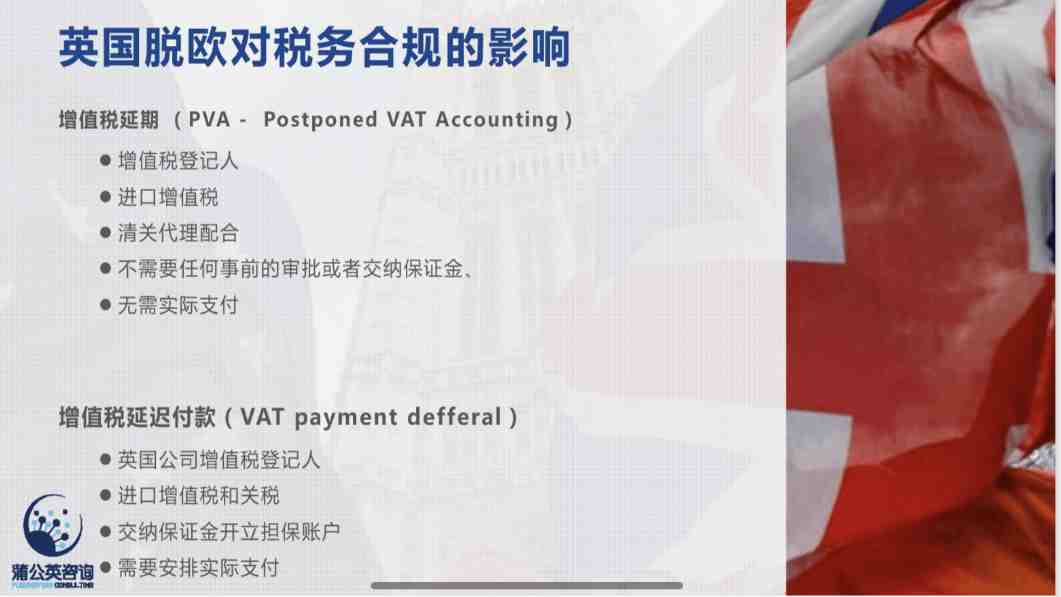

Q1:Amazon、eBay等平台对于英国VAT实行代扣代缴了,卖家还需要做税务申报吗? A:平台代扣代缴的只是卖家的税金,不等于卖家不需要去做申报,只要您注册了英国VAT,还是需要按HMRC要求准时申报。您仍需要在VAT申报中体现您的销售额,使用 “进口税延迟核算” 方式报关的数据,及其他经营数据。只是您被平台代扣的销售部分不会被计算包含在VAT申报的 “应缴税金” 栏目中。 Q2:进项税金是否也由平台代扣? A:进项税金不会被平台代扣,亚马逊只代扣销售VAT,不做抵扣申报。但英国税局针对脱欧引用了 “进口税延迟核算” 政策。即商家无需在进口时支付进口税,这样也不会产生需要抵扣的进项税金(eg:C79)。 Q3:以前进口环节交的VAT税金是可以用来抵扣销售VAT的,但是现在代扣代缴之后,我们就没法抵扣进口VAT了。那进口VAT的税金该怎么办呢?A:最简便的处理方式是:卖家在进口清关的时候可以选择VAT延迟,就是说您在进口清关的时候不缴纳VAT税金,前期不缴纳,后期也就不存在去抵扣了。 Q4:电商平台代扣代缴后,进口VAT还是在清关的时候交吗? A:从2021年1月1日起,如果您注册了英国VAT税号,可引用“postponed VAT accounting”(称为:增值税会计延期,进口清关VAT延迟,简称PVA)。即进口商无需在货物进口清关时就预先支付进口VAT,可以推迟到后期做VAT申报即可。 Q5:选择PVA后还需要做VAT申报吗? A:还是需要做VAT申报,并且填写增值税纳税申报表的方式将会发生变化。 Q6:什么PVA? A:原来进口货物需要缴纳进口VAT,缴纳发生在货物进关的时候,缴纳后,税局一般会发一个C79的证书用来证明实际缴纳进口VAT的数额。按照2021年1月1日的新规,进口时可以使用“postponed VAT accounting”,即进口时无需预先支付进口增值税,将原来应缴的进口VAT税金直接在VAT申报中填写即可,不需要再实际缴纳。税局每个月都会给进口商一份电子对账单(Online Monthly Statement),用来对照填写被推迟的VAT(Postponed Import VAT)。 继而,税局每个月将生成一个在线推迟的进口增值税对账单(MPIVS),作为进项税被推迟的凭证。 Q7:使用PVA 还能抵扣进口VAT吗? A:如果使用PVA,因在进口的时候不需要交进口VAT税金,所以不存在对进口VAT进行抵扣了。进口VAT的缴纳环节从进口清关节点转移到了后期的VAT申报节点,将会实现进口VAT“不缴不退”状态(不预先缴纳、不后期抵扣)。 Q8:我可以选择不使用延迟政策吗? A:推迟的增值税会计方案的使用是可选择的。但,我们建议卖家使用。 基于两点考虑:推迟的增值税核算方式可以优化企业资金流,同时也避免一些无谓的进口增值税支付情况。 Q9:什么情况下可以使用PVA? A:从2021年1月1日开始,从英国以外的任何国家/地区进口到英国(英格兰、苏格兰和威尔士)的货物,及从英国+欧盟以外的国家进口到北爱尔兰的货物,有注册增值税的企业,就可以使用PVA。但您必须在海关申报单上提供您的GB EORI和英国增值税注册号(vat registration number,简称VRN),使用PVA无需事先授权。 Q10:PVA如何运作? A:PVA清关后将使货物进入自由流通状态,而无需预先支付进口增值税。海关申报单将在线生成一个每月推迟的进口增值税对账单(MPIVS)。如果您选择不使用PVA,将先交进口VAT,继续产生C79证书,然后再平台进行代扣代缴的情况下,可以进行税金退回申请。 Q11:如何选择使用PVA? A:卖家需要在清关时委托货代或清关公司选择PVA。不需要单独去申请,它其实是您清关方式的一个改变。在您清关的时候,您可以通知货代或清关公司告知其,您的进口VAT需要做一个延迟的申请。 使用HMRC的进出口货物海关系统(CHIEF)进行海关申报,可以通过将您的GB EORI编号插入C88进口申报Box 8(收货人)中包含您的VAT税号来使用增值税会计延期。还需要在Box 47e中输入付款代码“ G”。 税局的观点是,只有进口货物的所有人(其详细信息(EORI)应显示在进口申报单的Box 8中)才有资格索回进口增值税,也就是在申报时仅货物的所有人才可以使用增值税会计延期。 使用HMRC的电子海关申报服务(electronic customs declaration service )CDS系统清关的客户, 需要在Data Element 3/40抬头中填写VAT税号。(英国官网有解释:不需要任何“approve”。如果物流商/清关/货代和你说,你的公司是离岸公司所以不能使用PVA,你偷偷找小编,告诉你原因) Q12:做了进口VAT延迟,我的申报方式会发生改变吗? A:您的申报方式还是跟之前的一样,只是使用了VAT清关延迟的商家,税局将不再给您寄出C79的文件。也就是说,您做了延迟之后,您的税务代理没有办法收到您的各种税单(C79)。而这个时候,您的税务代理在帮您做VAT申报的时候是需要提供这些数据的。数据怎么来呢? 需要您联系您的税代先去注册/激活您的CDS的账号。在每次VAT申报的时候,必须要在CDS的电子账户里下载您VAT清关延迟的记录,税代在做申报的时候将相应的进囗VAT增值税金额填写在申报单即可。 Q13:进口VAT延迟的数据如何下载呢? A:需要注册一个CDS(customer declaration account)的账号。 Q14:CDS账号是什么?由谁注册?注册流程是怎么样的呢? A:作为中国跨境电商卖家,如果您使用了VAT清关延迟,那么您需要联系您的英国税代帮您进行customer declaration account(简称为CDS)的申请/激活,用来下载进囗的VAT清关延迟记录,称之为VAT电子账户。 蒲公英为卖家朋友准备了CDS的账户申请说明以供学习,如有需要请联系VAT税审顾问获取《CDS账户申请指南》。 Q15:卖家可以自己进行CDS账号的申请吗? A:虽然有很多渠道告知了各位申请方法,为了保证申请信息的有效性,建议您联系自己的英国税代进行申请或者让英国税代辅助自己进行申请,以确保CDS账户的信息可以准确无误的传递至税务申报系统。 Q16:英国VAT退税有哪些退款方式呢? A:有以下三种形式: (1)支票 对于中国跨境电商卖家来说,一般在英国没有当地的银行账户,那么英国税局退款的支票在中国的银行是没有办法兑现的,所以支票对于跨境电商卖家来说不实用。 (2)退回到VAT账户 在脱欧之前是可以的,但现在亚马逊等平台代扣代缴,如果退到了VAT账户就没有意义了,因为这样没有办法跟之前一样用于销售VAT的抵扣了。 (3)退回指定的银行账户 这种方式面临的问题是,税局只能把钱退到英国本土的银行账户里,中国卖家基本都在英国没有实体银行账户。以往都是退到实体银行账户,所以国内卖家成功申请到退税的不多。 按照过往的操作经验,线上收款账户,可以退,有过成功案例。随着延迟政策的出台,卖家通过线上收款账户申请退税的成功率也越来越高。(从账户的形式上来看,线上收款账户和本土的银行账户没有任何的区别,但是谨慎原则,从长远角度考虑未来是否有变、是否还能收到税局的退款,还有待确认。) Q17:使用了VAT清关延迟以后,我还能收到退税吗? A:使用了VAT清关延迟的商家,税局将不再给您寄出C79的文件。也就是说,您将不会再面临实际的VAT退税,(也就是所谓的“不缴不退”) Q18:经常被提及讨论的135英镑具体是说什么? A:简单来讲,从2021年1月1日起,对于从海外进入英国的单次托运(Consingnment)价值不超过135英镑的货物,英国政府不再在进入海关时征收进口VAT(Import VAT),而改为在销售环节征收销项税(Supply VAT)。而销项税由买家来支付,并由电商平台代扣代缴交给税局。 Q19:135英镑是怎么定义的? A:VAT新政实施后,对于从海外进口价值≤135英镑的单次托运货物(自发货),取消了原本自发货15英镑的豁免政策,而改为在销售环节统一征收VAT。自发货货件价值不超过135英镑的由亚马逊进行代扣代缴。货物的托运价值是指通过确定货物的“销售价格”来算出的,货件价值=销售价格,但不包含以下费用: 1、单独向买家收取并在发票上单独注明的任何运费和保险费用; 2、在英国配送时应付的任何增值税或关税 。 注意:根据HMRC相关规定,对于135英镑的托运货物价值的增值税处理,是基于一个包裹的价值而不是单个物品的价值(若客户下单包裹高于135英镑则电商平台不会进行代收代扣,需要自行进行缴税申报)。 Q20:注册英国公司,可避免平台代扣代缴增值税吗? A:英国公司确实不强制代扣代缴。但,问题来了,银行账号能开得下来吗?不建议客户这么做。 重点用通俗易懂大白话来讲:

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次