报告速递 | 网民规模9.89亿!网购用户7.82亿!

增值税税率是什么?

增值税税率就是增值税税额占货物或应税劳务销售额的比率,是计算货物或应税劳务增值税税额的尺度。当前,欧洲法律所规定增值税,最低标准税率为 15%,最低减征税率为 5%,但税率会根据不同的欧洲国家/地区以及商品类型有所差异。目前欧洲八国增值税标准税率、申报周期及次数、远程销售阈值都在下表:

具体进口VAT 销售VAT的计算公式

VAT如何计算呢?又有什么计算公式?

(1)计算公式1

进口关税 (IMPORT DUTY)=申报货值 X商品税率(不同商品,税率不同)

进口增值税(IMPORT VAT)=(申报货值+头程运费 +进口关税)*VAT费率(20%)

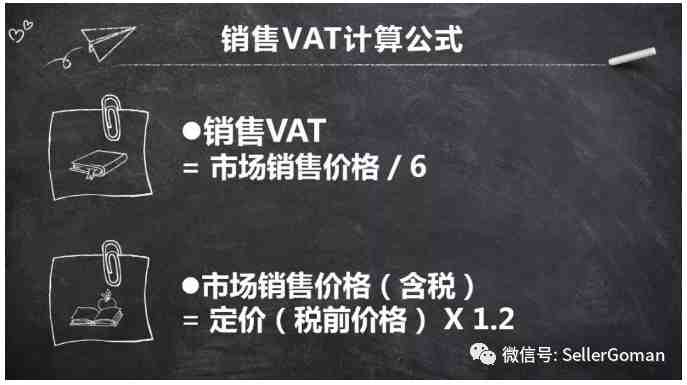

(2)计算公式2

销售增值税(SALES VAT)=最终销售价格/ 6

最终销售价格:是指卖家将商品成本、推广费用、关税、增值税、利润等所有费用加进去后的最终价格。

(3)计算公式3:

实际缴纳VAT(增值税)=销售增值税(SALES VAT)-进口增值税(IMPORT VAT)

欧洲税务局查账的形式

欧洲查税态度和应对措施

对于英国上的一个查税态度,在2018年左右开始税局开始全面实行普查。但是查税相对宽松。如果税局认为你这套账户有可能存在偷税漏税的行为。那么你会收到一封邮件,希望你配合调查。

而在查税的邮件中,税局基本上会询问到一个很重要的数据,就是平台销售数据。关于这个销售数据,会提供一个时间段,有可能是从你首笔销售的时间起算,也有可能是某一天。

然后,你们需要把查税信息提供给他。并且需要在有效期(七天之内)提供给他们。在这种情况下,只要跟税局保持沟通,态度诚恳,并且表达出你们是愿意补税的,认真协助税务局完成查税过程,按要求补完所有税,税局会通知亚马逊给您开通店铺限售期权限。

态度会非常的严谨,如果税局觉得有一套账户是可能存在偷税漏税的行为,那么首先会冻结这一套商铺的销售权限,同时也会冻结资金。只能等到所有的事情调查清楚之后,才会让将亚马逊那边去解封的。所以德国申报必须要十分严谨,并且需要你百分百如实申报的,可以才不会太大风险。

这三个国家平台基本不会主动查税收的问题。除非税局查到了英国或者是德国某一个站点,是可能存在偷税漏税行为,那么平台这边就会自动触发检查远程销售阈值的一个问题。也就是说,假设在德国站被查到了,那么,亚马逊会自动检测,从德国站这边销售到法国、意大利、西班牙的一个远程销售。是不是快要超过,或者是已经超过3.5万欧的一个销售预知。如果是的话,平台会自动发一封邮件给各位卖家,要求在某一个时间内必须要绑定一个税号。

各位卖家朋友,即使收到这样子的邮件,也无需惊慌。可以采取以下措施,首先,应对平台的一个邮件问题去申请当国的一个税号,如果当国的时候没有办法那么快下来,也可以适当的向平台那边申请一个时间的延长。那么可以与官方说明时间延长,可以申请60到120天左右。然后,把当国税好的一些申请资料或者邮件发给亚马逊平台,不日便有回复。

(1)第一步,通过邮件通知税务代理或者卖家开始查账。

(2)另一种情况,税局官员会打电话给代理人或公司董事,以确保业务一直有效。随后将通过电子邮件发送开业查询,要求提供财务记录和公司信息。

(3)然后,官员将预约到办公室检查公司信息、财务记录和增值税申报。记住,这只适用于在英国注册的卖方。

(1)德国查账一般会直接通知平台冻结账户,然后才通过邮件通知卖家需要联系税局,回复通知查账的邮件并附上税局要求的证明文件。

(2)税局确认了您的身份是这个VAT持有公司的负责人,才会通知卖家具体 因为什么而查账,根据具体原因进行处理才能解封。

(3)但德国税局的查账不一定是由于没有实报销售或欠税,也有全额实报的 卖家被误伤冻结销售账号。

(1)意大利税务局在发出罚款信前,会向各位纳税人发催款信,并且告知其未缴纳款项及金额。

(2)意大利查税是系统自动审核所有增值税申报是否正确,如果有错误,会立即生成带有罚款的付款单,如有异议可以向法院提起申诉。查税也会得到税务局的支持。

(1)如果已经在西班牙进行了销售,但没有注册税号或申报,并且在注册增 值税时也指定了不准确的生效日期,西班牙税务机关将对迟交的增值税 提出质疑。

(2)在这种情况下,处罚是不可避免的,但有两个选择:1-接受罚款并在截止日期前支付,这样可以获得罚款的25%的减少。2-提出上诉,申请撤销或减少处罚。必须在15天内完成。

(3)如果您选择选项2,将不会有25%的折扣。此外,上诉程序可能太长, 可能超过付款期限。但是,如果西班牙税务局接受上诉,罚金的减免将不存在并额外增加20%的罚金,至今没有任何一个公司或者个人赢得过申述,包括知名球星c罗,梅西等。

如果增值税不合规,相关国家税局会采取哪些措施?网上平台会采取哪些措施?

如果您没有按时申报和缴纳应付税款,欧洲相关国家税局会采取惩罚措施, 例如征收应缴税额之外的罚金、滞纳金、利息等。如果您不遵守增值税法规相关要求,该国税局还会将该问题反映给您交易所在的网上平台,并要求该网上平台采取限制措施。

网上平台会在法律允许的范围内配合政府相关部门对于可能存在增值税不合规的卖家和账号进行调查;并且会在收到税局的通知后,对被认定为不合规的卖家和账号采取限制措施,包括下架货物、限制刊登和禁止销售等。

欧洲VAT税号跨国清关:什么是EORI 、C79、C88 ?

(1)EORI 定义、时效、验证有效性

EORI是个新名词,是英文Economic Operator Registration and Identification的缩写,西班牙语是Registro de Operador Económico y de Identificación。该号码是欧盟国家内凡是有经济活动,尤其是有进出口生意的企业必备的一个登记号。只要在企业所属国海关登记获得该号码,在全欧盟通用。该制度是自2009年7月1日起在欧盟范围内使用。EORI由本国海关登记发给,在全欧盟界内通用。其目的在于更好地保障欧盟安全修正案及其内容的有效实施。

EORI号不仅影响到卖家是否合法清关,而且影响到能否进行退税。卖家在用自己VAT合法经营的前提下,如果想在跨境经营中得到退税,必须要用自己的EORI清关。一般而言,如果卖家没有自己的VAT与EORI号,为了方便,是可以同时申请的,如果是通过代理申请的话,等到需要启动的时候,可以要求代理向税局申请激活,再进行使用。

EORI号码用于欧洲海关进行货物登记,产生C79税务退税单。C79单上面的进口VAT金额可以用在季度报税时与销售税进行抵扣。

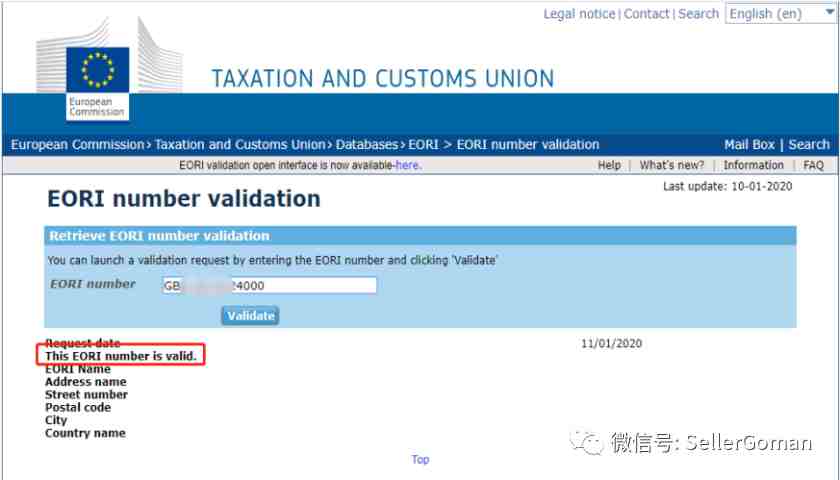

EORI 是海关清关码,用于货物清关时候使用,英国格式是GB+VAT号+000,一般在VAT生效后的2-3周左右自动生效,你可以自行通过下面网站查询是否已经生效。

http://ec.europa.eu/taxation_customs/dds2/eos/eori_validation.jsp?Lang=en

如 : VAT号码是292 2337 00 ,那么EORI号码就是 GB292233700000 ,经查询,生效显示如下。

EORI号码:即“经营者注册和识别号码”。如果你申请了一个EORI号码,你的进出口商品将更容易通过海关。如果您经常从海外购买,建议您申请EORI号码,这样会让清关更容易。

在罗马尼亚,如果你是公司购买批发行为,就必须向该国海关提供EORI号码,商业发票和公司名称。但是,如果是个人购买行为,您需要提供CNP(个人身份证号码),并提供你购买商品的实际价值和相关发票证明,特别是在您选择DHL作为运输方式时需要这些证明。

这个号码被称为“增值税”。这是一种消费税,这个商品的价值有关,也和商品的销售额有关,具体就不再陈述。

在德国,巴西,意大利等国家,海关可能会要求提供税号。我们的一些国际运输代理商通常在发货前要求提供税号。建议德国和巴西的客户在下订单前申请税号。

(2)C79和C88有什么区别?

C88跟C79虽然是两份不同的文件,但是两者是有关联的,卖家通过核对C88文件跟C79文件的数据,检查是否申报错误或是VAT税号是否被人盗用滥用。如果两者数据一致,表示申报的数据没有问题,反之,如若出现你的VAT税号被人盗用或滥用的情况,两者的数据就不一致了。

① C88文件就是海关进口单据,来源清关公司,是清关公司提供的资料。

② C79文件就是税务申报性文件,有可能来源于你的税务代理。C79是进口VAT缴纳详情单,一般是由海关邮寄的。

③ 欧洲VAT退税/抵税的计算和征收,与C79文件息息相关。当货物在海关进口后便会产生C79。C79是该月份Import VAT的总表,其记录的金额是上面提到的当月的进口增值税IMPORT VAT总和。

④ 通常当月的C79会在下个月的下旬收到。(如8月份的C79会在9月20号左右收到)。所以等到20号以后才补充记录资料去申报,时间上是赶不及的。因此9月份开始的申报通常只会有5,6,7月份的C79。

⑤ 每个月份的C79如果没有被Claim, 就是还没有用过来抵扣的话,下个月份还是可以用来抵扣的。但是绝不可以重复使用。

⑥ 计算申报(应缴纳的)税费 = 销售增值税–进口增值税。销售增值税的计算是按当季度的销售总额(Gross Sales)来计算的。如上所述,申报(应缴)税费 = (Gross Sales/6) - C79

欧洲VAT号码的有效性

每个增值税 VAT 号码都是唯一的,如果需要查询一个 VAT 号码的有效性,请访问以下链接,并选择相应的国家代码和 VAT 号码进行查询:

http://ec.europa.eu/taxation_customs/vies

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次