商务部:保障群众就地过好年,引导电商春节“不打烊”

接下来你将看到:

1. 现状:印尼本土四大电子钱包占主导

2. 发展:疫情刺激电商和游戏等移动支付场景

3. 未来:印尼移动支付继续“百花齐放”

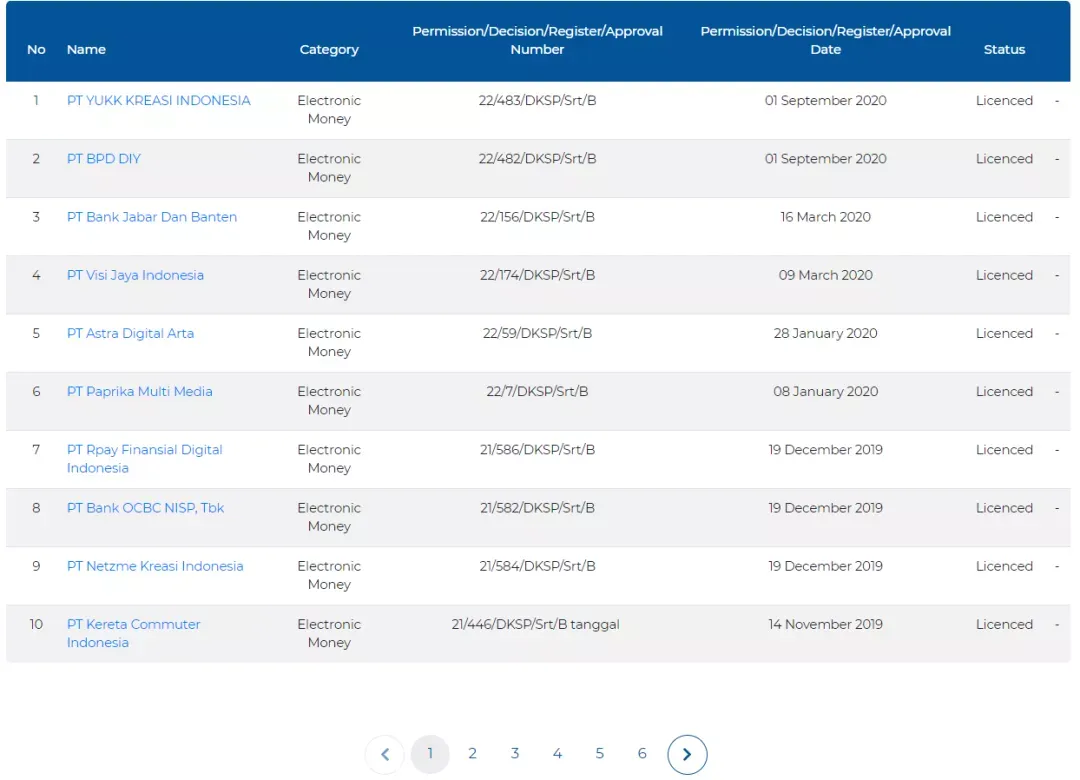

【7点5度】第644次与您见面。本文共2824字,2张图片。 据谷歌、贝恩和淡马锡发布的20200年东南亚数字经济报告显示,东南亚数字支付交易总额在2020年达到6200亿美元。受疫情影响,东南亚消费者对数字支付的接纳度提高。报告指出,东南亚人使用电子钱包交易的平均频率在疫情前为18%,在后疫情时期上升至25%。作为东南亚第一人口大国,印尼移动支付的发展同样值得关注。 1 现状:印尼本土四大电子钱包占主导 其实早在2014年,印尼政府就发起了全国无现金运动,吸引了越来越多的市场玩家参与进来。截止2020年9月,印尼央行共颁发53张e-money牌照,比如PT Visionet Internasional(OVO)、PT Fintek Karya Nusantara(LinkAja)、PT Espay Debit Indonesia Koe(DANA)、PT Bluepay Digital Internasional(BluePay)等就先后拿到了牌照。 印尼央行颁发的e-money牌照(部分) 其中有GoPay、OVO、DANA和LinkAja为印尼最受欢迎的四大电子钱包。据全球第三大市场研究集团Ipsos调查数据显示,58%的受访者把GoPay选作最常用的电子钱包,其次是OVO(29%)、DANA(9%)和LinkAja(4%)。 GoPay GoPay是印尼出行独角兽Gojek推出的一款电子钱包,在服务Gojek生态的同时抢占了大部分的印尼移动支付交易份额。据App Annie和iPrice的联合调查指出,GoPay在2019年Q2-2020年Q2期间的印尼电子钱包月活跃用户数指标中排名第一。为了加速GoPay的发展,Gojek在去年11月宣布对管理层进行改组,Gojek的联合首席行政官Andre Soelistyo将接手GoPay业务。 OVO OVO隶属印尼力宝集团,于2017年获得印尼政府颁发的电子支付牌照。在印尼,OVO是网约车平台Grab使用的主要电子钱包之一,且是Tokopedia唯一支持的电子钱包。2020年底,OVO还与Lazada平台建立合作关系,Lazada平台的消费者现在可以使用OVO进行支付。除此之外,OVO上榜2020胡润全球最年轻独角兽榜单。 DANA DANA于2018年3月由印尼企业集团EMTEK和蚂蚁金服合资成立。因此,DANA也被称为“印尼支付宝”。2019年,DANA和OVO传出要合并的新闻,但并没有最新进展。 LinkAja LinkAja在2019年6月底正式运营,其背后由印尼电信Telkomsel、四家本地银行(Mandiri、BRI、BNI、BTN)和印尼国家石油公司Pertamina等公司支持。2020年11月,LinkAja在B轮融资中约筹得1亿美元,由东南亚出行巨头Grab领投。本轮融资后,Grab持有LinkAja约5.7%的股份,Telkomsel持有25%(仍是最大股东)。 这四大电子钱包背后实力都很强,像Gojek和OVO本身都是独角兽;DNAN依靠蚂蚁集团有充足的经验扶持;LinkAja有几大印尼国企做靠山。 另外,这背后也牵扯着很多复杂的利益关系。比如,Grab在印尼就可以通过LinkAja和OVO去抗衡GoPay;DANA和OVO如果真的合并,Grab又可以把DANA当做筹码;前段时间Gojek和Tokopedia传闻要合并,其背后的电子钱包GoPay和OVO又该面临怎样的处境? 除了这四大家,能在印尼电子钱包排上前十的还有:Go Mobile、i.saku、JakOne Mobile、Doku、Sakuku和Paytren。 2 发展:疫情刺激电商和游戏等移动支付场景 尽管竞争激烈,印尼移动支付的这块“大蛋糕 ”还是可以养活众多玩家。据statista数据显示,印尼数字支付业务交易总额到2021年预计达到570.22亿美元。2021年至2025年,印尼数字支付的复合年增长率率为12.2%,到2025年的数字支付交易总额预计为902.82亿美元。 同时,网民数量和消费水平的上升都在为印尼移动支付的发展打下了良好的根基。根据PPRO E-Commerce and Digital Payments报告显示,印尼智能手机普及率达到60%,远高于该地区平均水平的51%。在过去的15年间,印尼中产阶级的比例从7%增长到20%。除此之外,在疫情的刺激之下,印尼移动支付市场潜力愈发凸显,这也主要得益于电商和游戏等移动支付场景的发展。 电商 Jakrta Post在去年一报道中指出印尼电商务预计将以每年50%的速度增长,其市场规模在2020年预计达到350亿美元,远高于2019年的230亿美元。此外,30%的受访者为首次参与网购,40%的受访者表示在疫情之后也会继续使用网购。随着电商的加速发展,与之紧密相连的移动支付也迎来了更大的发展。 以Shopee为例:仅2020年10月,在Shopee全市场的总订单中就有超过30%通过自有的电子钱包完成支付。在头部市场印尼,ShopeePay已覆盖印尼当地超过500个城市,其中二三线城市受惠显著——在大雅加达地区之外,使用ShopeePay的交易量增幅超8倍。 游戏 受疫情影响,印尼游戏行业也迎来了加速的发展,网民为玩游戏也很爱氪金。据分析公司AppsFlyers的调查显示,2020年1月到3月,印尼游戏应用程序中的应用内收入增长了11%。紧接着的4月份表现最佳,印尼游戏应用内收入占2月份到9月份总收入的20%。 从全球统计数据库statista的数据来看,印尼移动游戏在2021年也会迎来更大的发展。到2021年,每用户平均收入(ARPU)预计将达到24.87美元。由于信用卡在印尼渗透率不足10%,印尼游戏玩家主要通过运营商计费、电子钱包和网银转账等渠道完成支付。GoPay、OVO、Dana和LinkAja等移动支付再次迎来发展。 金融 疫情期间,印尼人使用金融类应用程序的次数也增加了。App Annie和iPrice的调查研究以时域(session)为指标,指出印尼人使用金融类应用程序的时域从2019年7月到2020年7年增加了70%。这背后的原因,一方面与疫情期间线上金融需求增加有关,另一方面也跟印尼人同时拥有多个电子钱包的习惯有关。该调查研究还指出,47%的印尼人有3个或3个以上的电子钱包。 3 未来:印尼移动支付继续“百花齐放” 印尼移动支付的未来,除了会爆发更多的潜力,也会形成更“百花齐放”的玩家格局。 一方面,外来移动支付玩家早就看上了印尼市场并进行了布局: 2009年,三星通与DANA和GoPay合作打通移动支付渠道进入印尼市场,用户可通过Samsung Pay访问DANA和GoPay; 2020年1月,支付宝与印尼银行Bank Mandiri、Bank Rakyat合作正式进入印尼市场; 2020年1月,微信支付与CIMB Niaga银行合作正式获得了在印尼的营业执照; 2020年6月,Paypal和Facebook成为Gojek最新投资者,WhatsApp Pay通过和Gojek合作布局印尼市场。 支付宝、微信支付、Samsung Pay和WhatsApp Pay等都会成为本地移动支付玩家的重要竞争者。外来玩家和印尼本地银行或者互联网公司的合作可以打通更多碎片化的支付场景,以此获得更大的市场份额。 另一方面,本地移动支付玩家还是会继续发挥本地的优势。印尼2.7亿人口中的大多数没有银行账户,电子钱包仍然是大多数人参与数字经济的重要选择,而消费者对本地移动支付方式有更大的信任度,GoPay、OVO、DANA和LinkAja这印尼国民四大电子钱包的地位暂时不会被外来玩家动摇。不管OVO和DANA合并与否,Grab手上拿的OVO和LinkAja的这两张支付牌也足够让GoPay产生危机感,头部支付玩家们的未来发展策略也会谨慎。 另外,本地银行也会持续发力,通过推出自家银行的电子钱包来抢占市场份额。比如JakOne Mobile就是基于印尼银行DKI的电子钱包,既可供拥有Bank DKI储蓄帐户的客户使用,也可以供没有银行账户的客户使用。2020年JakOne Mobile的进步已有初步显现,其每月活跃用户排名从2020年Q1的第九,升至2020年Q2的第五。 与此同时,印尼当地政府和行业监管机构也在积极促进移动支付的健康发展,比如印尼央行宣布所有移动支付提供商统一更换印尼标准二维码QRIS;印尼央行已经与一些最大的支付机构进行谈判,计划统一对二维码交易收取0.7%的费用。尽管有人对这些措施褒贬不一,但印尼移动支付的未来仍然值得期待。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次