耐克宣布同亚马逊终止合作 不在其平台直接销售产品

本文共1699字4图,预计阅读时间10分钟

今年以来,亚马逊对税务风险把控得相当严苛,似乎只要一提到欧洲,税务问题已经成为欧洲的噩梦。

从亚马逊德国站的大面积封号,到法国应对电子商务增值税欺诈法案,欧洲市场轮番爆发的VAT风波,给卖家带来了巨大的损失,也致使卖家不得不重新审视欧洲市场的风险和收益。

但是任何事情都要辩证的来看待,欧洲的互联网覆盖率达87%,跨境电商在欧洲一直深受欢迎,不管是从综合体量,还是毛利润来讲,相对于竞争激烈的美国站,欧洲都是一个很好的补充。

VAT作为一把双刃剑,排除掉一些实力不强的卖家,留下来的卖家将可以分得更多的流量和机会,如果单纯因为VAT问题,退出欧洲市场,真的是非常可惜

对于想要挺进欧洲市场的卖家,关于VAT,给大家谈谈几点常见的税务知识和建议:

一、

目前欧洲五国的税务政策背景

1、英国,2018.03月 “2018年度英国财政法案”已经正式成为法律,亚马逊需要验证卖家提供的增值税注册编号并在卖家资料中显示此信息

2、德国,从2019.03.01号起,如果卖家没有上传税务证书副本,卖家无法再在亚马逊上面进行销售;

3、法国,2019年9月26号,法国2020年预算草案,提出了应对电子商务增值税欺诈的措施,该法案将在2020年1月31号生效,并将纳入《2020年金融法》,意思是,截止 2020年1月1号,没有法国VAT的卖家,将无法再在亚马逊上面进行销售。

4、意大利,从10月31号起,平台需要每季度向税局 报告第三方卖家的详细信息,税号,总销售额和数量等;

5、西班牙 ,暂时未有强制措施,但预期会跟随其他几国出台相应的VAT政策;

二、

哪些情况需要注册VAT?

1、企业成立地

2、仓储所在地

3、销售规模

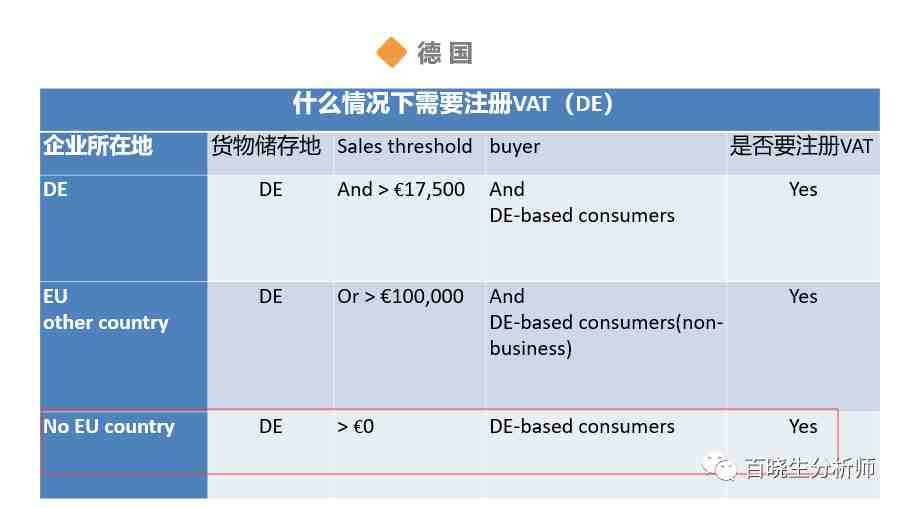

以德国来举例:

对于中国卖家来说,一般是以下三种情况:

1、直接使用当地仓储;

2、远距离销售,超过远距离销售阀值(英国7.5W英镑,德国10W欧元,法 意 西 3.5W欧元)

3、开通 “Pan-Eu”泛欧洲计划, 即允许亚马逊在7国仓库任意调配;

三、

如何计算VAT?

各国税率及申报周期表

应缴税金=含税销售额/(1+税率)*税率 -可抵扣进口VAT | ||||

国家 | 标准税率 | 税金/销售额 | 申报周期 | 申报次数/年 |

英国 | 20% | 16.6% | 每个季度 | 4 |

德国 | 19% | 16% | 月度+年度 | 12+1 |

法国 | 20% | 16.6% | 每个月 | 12 |

意大利 | 22% | 18% | 每个月/季度 | 5/13 |

西班牙 | 21% | 17.5% | 季度+年度 | 4+1 |

四、

四、

如何计算VAT?各国税率及申报周期

英国 | 德国 | 法国 | 意大利 | 西班牙 | |

时效 | 3-5天 | 4-8周 | 3-5周 | 1个工作日 | 3-4周 |

年申报次数 | 4 | 12+1 | 12 | 4+1 / 12+1 | 4+1 |

申请材料 | 1,身份证(或者护照); 2,营业执照; 3,申请表格(Amazon 店铺链接); 4,FBA 仓储合同(德国 需要) | ||||

五、

卖家常见问题解答

1 、Q:远程销售额 是一个月 的还是一年的呢

A:指的是一年的不含税销售额,如果预期会超过远程销售阀值,建议提前规划VAT;

2、Q:听说英国有低税率,请问如何申请?

A:英国有 flat rate 和 standard rate ,flat rate 是7.5% ,第一年额外享受1% 优惠,即为6.5% ,具体可以参考我们的另外文章“如何选择standard rate 和 flat rate”

3、 Q :我的德国税号还没有下来,可以先往德国仓发货吗?

A:德国需要 同时上传 “Tax ID ”"VAT ID""税务证书副本“ 三个文件,才可以进行售卖,如果税号还没有下来,就入仓,有被强制移仓和暂停销售的风险,建议亚马逊账户一下来,即可开始准备VAT的申请。

4 、Q:我收到法国VAT要求上传的邮件了,我怎么知道我是不是需要注册呢?

A: 可以自查下:是否往法国发过货?是否从欧盟其他国家到法国的销售额,一年超过3.5W欧元?是否开通泛欧? 如有任何一种情况,都需要注册法国VAT。

5,Q:西班牙还没有强制,我是不是不用注册VAT?

A: 参考上一个问题,如果自行检查符合注册VAT的情况,即使目前还没有收到强制要求注册的邮件,从税务合规的角度来讲,也是需要注册的,欧洲VAT合规是一个大趋势,为了您的店铺安全,建议您提前规划。

6、Q:市场价格混乱,如何挑选合适的VAT服务商?

A:VAT是一个专业性比较强,后续长达一年税务咨询的服务,在挑选服务商时候,您需要重点参考以下几个因素:

1,是否是欧洲本土正规事务所,确保后续出现任何税务问题,有能力和税局进行沟通和协商;

2,国内是否有售后服务团队,可以快速解决您的税务疑问,提供税务咨询;

3,后期是否有专人负责,按时提醒申报以及指导打款等,避免出现延期被罚款;

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次